회사채 시장 양극화, 주관사 실적도 쏠림 [Adieu 2014]상위 5개 IB, 전체 70% 주관…사모채, ABCP 확산 지렛대 역할

황철 기자공개 2014-12-24 10:02:07

이 기사는 2014년 12월 22일 17:19 thebell 에 표출된 기사입니다.

국내 회사채 주관 시장의 실적 쏠림 현상이 갈수록 심해지고 있다. 상위 5대 증권사의 주선 물량이 전체 70%에 이르렀다. 한국투자증권, KB투자증권 단 두 곳에서만 1/3에 달하는 물량을 쓸어갔다.2012년 수요예측 도입 이후 주관사 선정 과정에서 투자자모집이나 프라이싱, 커버리지, 도큐멘테이션 등 IB의 능력을 우선시하며 생긴 자연스러운 현상으로 이해할 수도 있다. 그러나 이면에는 AA급 이상 초우량 기업의 판이 돼 가는 회사채 시장의 극단적인 양극화에서 원인을 찾을 수 있다는 지적이 나온다.

일반적으로 낮은 수수료를 제공하는 초우량채 중심의 시장에서는 '박리다매'가 가능한 자본력이나 세일즈 역량을 갖춘 대형 IB밖에 살아남을 수 없다고 업계는 보고 있다. DCM 영업의 저마진 구조를 상쇄할 IB 부서 내 다양한 연계 전략을 구사하는 것도 가능해야 한다. 중소 IB가 공모 회사채 사업을 축소하고 사모채나 자산유동화시장으로 중심축을 옮기고 있는 것도 이 때문이라는 분석.

◇ 수요예측 도입 후 IB 능력 중심 주관사 선정 원인

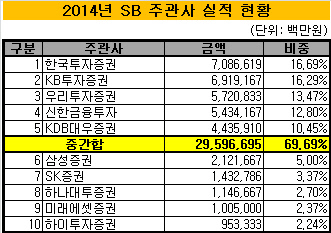

올해 국내 부채자본시장(DCM)에서는 42조4672억 원어치의 비금융 일반 회사채(SB)가 발행됐다. 이중 70%에 해당하는 29조5967억 원어치가 한국투자증권, KB투자증권, 우리투자증권, 신한금융투자, KDB대우증권 등 상위 5개사의 주선 하에 발행됐다.

특히 SB 시장의 양대 축으로 부상한 한국투자증권과 KB투자증권이 각각 7조 원 안팎의 물량을 주관했다. 비중은 16.69%, 16.29%로 두개 IB 주선 물량만 14조 원을 넘어서 전체 33%를 차지했다. 우리투자증권 5조7208억 원(13.47%), 신한금융투자 5조4342억 원(12.80%), KDB대우증권 4조4359억 원(10.45%)씩을 나타냈다.

|

톱 5에서 벗어나면 주관 실적은 뚝 떨어진다. 삼성증권 5.00%, SK증권 3.37%, 하나대투증권 2.24%, 미래에셋증권 2.37%, 하이투자증권 2.24%로 차상위 5개사를 다합쳐도 비중은 15.68%에 불과하다. 한국투자증권이나 KB투자증권 단 한 곳의 IB 실적에도 못미친다.

SB 영업에 나선 총 29개 IB 중 나머지 19개 증권사의 총 주관 실적은 6조 2111억 원(14.63%)으로 더 떨어진다. 점점 대형 IB만이 생존할 수 있는 구조로 변해 가고 있는 것.

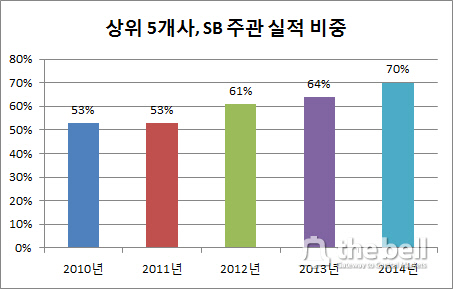

이같은 쏠림 현상은 2012년 기업실사와 수요예측 도입 이후 점점 심해지고 있다. 상위 5개 증권사 주관 실적 비중은 2010년과 2011년만해도 53% 정도를 나타냈다. 2012년 회사채 시장 선진화 방안 시행 이후 60%로 급증했다. 지난해 64%로 늘어났고 올해 70%까지 치솟았다.

|

◇ 초우량채 전성, A급 시장 붕괴..중소형 IB 설 곳 없다

가장 큰 원인은 수요예측 도입 이후 주관사 선정 과정에서 주선 능력을 더 꼼꼼하게 따지는 발행사의 태도 변화에서 찾을 수 있다. 실제로 주관 실적 상위 증권사의 경우 투자자모집, 프라이싱, 도큐멘테이션 등에 있어 탁월하다는 평가를 받고 있다.

하지만 AA급 이상 초우량 기업의 조달 독식과 A급 시장의 붕괴 등 양극화가 배경에 있다는 지적 또한 나오고 있다. 이는 사모채나 ABCP의 범람 등 '회사채 시장의 실패'의 원인으로도 작용하고 있다.

당장 AA급 중심의 시장에서 중소형 IB가 영업을 늘리기란 쉽지 않다. 일반적으로 신용등급이 높은 기업일수록 증권사에 제공하는 수수료가 적다. 특히 국내와 같은 발행사 우위 시장에서는 증권사가 우량 대기업에 당당하게 대가를 요구하기 쉽지 않다.

상대적으로 협상력을 높일 수 있는 A급 이하 시장의 붕괴는 AA등급에 대한 경쟁 심화를 불렀고, 수수료 수익에도 부정적으로 작용했다. 주관 물량을 독식한 상위 IB 실적 역시 대부분 AA급에서 발생했다. 이들 역시 제대로 된 대접을 받고 있다고 보기는 어렵다.

AA급 우량채만 판을 치는 시장에서 마진을 맞추기 어렵게 된 중소형 IB는 다른 쪽으로 눈을 돌렸다. 공모채보다 금리가 높은 사모사채나 마진을 많이 남길 수 있는 ABCP나 ABSTB 영업에 주력하는 증권사가 늘어난 이유기도 하다.

전통적으로 유동화 영업에 주력해온 NH농협증권, KTB투자증권은 물론 현대증권, SK증권, 미래에셋증권, 대신증권, 하이투자증권 등도 ABCP 등을 크게 늘렸다.

대형사도 역시 공모 채권의 저마진을 상쇄하기 위해 유동화 시장에 뛰어들었다. 공모 회사채 시장의 절대강자였던 우리투자증권만 해도 지난해 이후 사모사채와 ABCP 영업을 크게 늘렸다. 공모 SB 실적이 전만 같지 못해진 원인 중 하나로 꼽힌다. 한국투자증권 역시 다수의 사모사채와 ABCP 발행을 주선했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]정철 브이티 공동대표, 140만주 매각 예고

- [i-point]시노펙스, 유튜브 통해 적극 주주 소통

- [코스닥 상장사 매물 분석]빅텐츠 인수 예고한 나노캠텍, 내실 다지기 '글쎄'

- [IR Briefing]'경영권 분쟁 일축' 에스켐 "OLED 소재 전문 공급사 도약"

- [Company & IB]SK·LG 이은 '빅 이슈어' 한화, KB증권으로 파트너십 '이동'

- 우리금융, CEO 장기 승계 프로그램 가동…후보군 면면은

- 최규옥 전 오스템 회장, 주성엔지 투자 방침 '유지'

- [한미 오너가 분쟁]'직접 소통' 약속 지킨 신동국, 소액주주연대 '지지' 화답

- [SK스퀘어 밸류업 구상 점검]인크로스, 'T딜+AI' 신성장동력 확보 속도

- [저축은행경영분석]NH저축은행, 흑자전환 지속 가운데 건전성 관리 과제