[League Table]7Q만에 수수료 400억원대 회복...KB·대우證 주도[DCM/수수료]한국·NH證 40억원대…삼성證, 절반 수준 감소

신민규 기자공개 2015-04-01 17:47:22

이 기사는 2015년 03월 31일 18:58 thebell 에 표출된 기사입니다.

2014년 1분기 국내채권(SB·FB·ABS) 발행 시장의 수수료 수익이 400억 원에 이르렀다. 2013년 2분기 이후 7분기만에 최대 규모다. KB투자증권과 대우증권의 채권수수료 수익만 50억 원에 육박했다. 전년 동기 40억 원을 넘어선 증권사가 한 곳도 없었던 점을 감안하면 눈에 띄는 개선 추세다. 한국투자증권과 NH투자증권 역시 40억 원대 이상의 수수료 수익을 올렸다.절대금리가 낮아지면서 우량기업 뿐만아니라 A급 이하 기업이 1분기 발행을 서두른 덕에 발행건수와 실적이 증가하면서 수수료 규모 역시 증가한 것으로 풀이된다. 다만 회사채 발행 훈풍 속에서도 삼성증권은 전년 대비 반토막으로 실적이 줄어 수수료 역시 12억 원대로 떨어졌다.

◇KB·대우·한국·NH證, 40억 원대 출발…삼성證, 절반 수준 감소

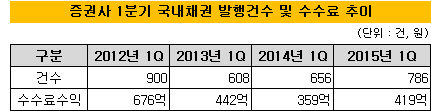

2015년 1분기 국내채권(SB·FB·ABS) 발행시장의 수수료 수익은 총 418억6495만 원으로 집계됐다. 전년 동기(359억300만 원)보다 약 16% 증가했다. 3년치를 놓고보면 2013년 초반 수준을 회복하는 모습이다.

KB투자증권은 2014년 1분기 총 49억4143만 원을 벌어들이며 인수 수수료 실적이 가장 높았다. 대우증권 역시 48억7941만 원으로 50억 원대 가까운 수수료 수익을 냈다. 특히 대우증권은 2014년 1분기 6위권에서 2위권으로 도약했다.

KB투자증권은 회사채와 여신전문금융사채권(FB)의 수수료 수익이 다소 밀렸지만 자산유동화증권(ABS)에서 압도적인 실적을 내면서 가장 많은 돈을 벌었다. 대우증권은 회사채를 비롯해 FB, ABS 모두 고른 실적을 유지하며 KB투자증권을 뒤쫓았다.

KB투자증권과 대우증권은 우량채 뿐만 아니라 상대적으로 수수료가 높은 A급 이하 기업의 회사채 발행을 적극적으로 도우면서 수익을 올렸다. 두 증권사는 효성(A), 아시아나항공(BBB+)의 회사채 주관을 맡는가 하면 한진(A-)의 인수단에 공동으로 들어가면서 수수료 수익을 높였다.

한국투자증권(41억1804만 원)과 NH투자증권(41억1439만 원)도 40억 원 이상을 1분기 벌어 놓고 시작했다. 4개 증권사가 40억 원대 출발을 보인 반면 5위권부터는 20억 원대 수수료 수익으로 떨어져 다소 차이가 났다. 그만큼 상위 대형 발행사의 주관·인수 편중 현상이 심해지고 있다는 뜻이다. SK증권이 28억6350만 원을 벌었고 신한금융투자는 21억9521만 원을 기록했다.

|

삼성증권은 회사채 시장 활황의 수혜를 받지 못했다. 전체적인 채권 영업에 힘이 빠지면서 수수료 수익은 12억 원에 그쳤다. 채권 인수 실적이 전년 동기 9750억 원 수준의 절반가량인 5479억 원에 그쳐 수수료 수익 역시 18억 원대에서 6억 원가량 줄었다. 상위 20위 증권사 중에서 딜 건수가 10건 밑으로 내려간 곳은 삼성증권이 유일했다.

◇피엠피, 산은·대우證 대표주관 수수료 20bp…채권수수료 수익 419억, 전년동기 16%↑

증권사들이 대표주관으로 벌어들인 수수료 수익은 많지 않았다. 가장 큰 수익을 거둔 NH투자증권이 10건을 주관해 3억1083만 원을 버는 정도였다. 이밖에 KB투자증권, 한국투자증권, 대우증권이 2억 원대의 수익을 버는데 그쳤다. 한국산업은행을 제외하면 상위 5위권의 수수료율은 1~3bp 수준을 넘지 못했다.

대표주관 수수료를 가장 확실히 챙겨준 곳은 SK E&S의 발전자회사 피엠피(AA+, 안정적)였다. 대우증권, 산업은행이 공동주관사로 참여해 각자 주관한 금액대비 20bp의 수수료를 지급받았다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [삼성생명 밸류업 점검]발목 잡는 지배구조 부담

- [thebell note]롯데카드 매각 눈높이 적절할까

- [우리은행을 움직이는 사람들]내부통제 부실 '결자해지' 나선 전재화 부행장

- [금융권 보수 분석]여승주 한화생명 부회장, 업계 1위 급여…RSU도 매년 지급

- [현대커머셜은 지금]리스크관리 자신감 근거는 '데이터 사이언스'

- [금융지주 계열사 성과평가]박우혁 제주은행장, 효율화 성과에도 연임 걸림돌 두 가지

- [금융지주 계열사 성과평가]신한EZ손보 '이제부터가 시작', 강병관 대표 연임 여부에 시선

- [금융지주 계열사 성과평가]외형성장 이끈 이희수 신한저축 대표의 '서민금융'

- [금융지주 계열사 성과평가]IB 전문사로 탈바꿈 '고공성장' 정운진 신한캐피탈 대표

- [금융지주 계열사 성과평가]선두권 입지 다진 '개국공신' 이영종 신한라이프 대표