[VC 경영분석]KTB네트워크, 역대급 순이익에 IPO 훈풍 분다2008년 물적분할 이후 최고치, 상장 밸류 5000억 안팎 전망

이명관 기자공개 2021-04-05 07:29:44

이 기사는 2021년 04월 02일 09시00분 thebell에 표출된 기사입니다

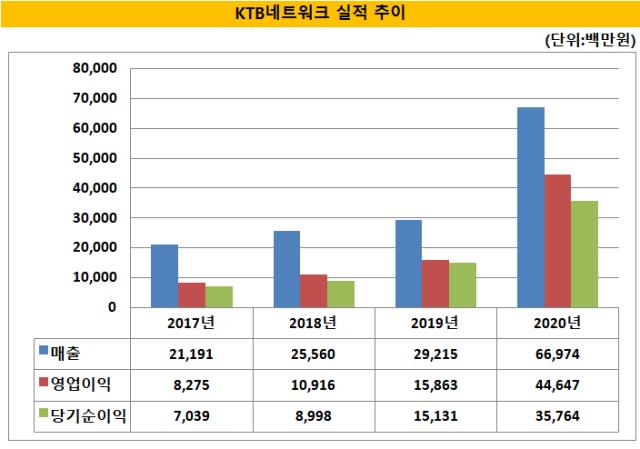

기업공개(IPO)를 추진 중인 KTB네트워크가 지난해 역대급 성과를 올렸다. 작년 실적은 IPO에서 밸류 책정의 기준이 된다. 수익성이 크게 개선되면서 IPO 밸류 산정에 긍정적인 영향을 미칠 것으로 분석된다.KTB네트워크는 작년 별도기준 매출(영업수익) 669억원, 영업이익 446억원을 각각 기록했다. 전년대비 매출은 129%, 영업이익은 181%나 급증했다. 2019년 매출은 292억원, 영업이익은 158억원이었다.

KTB네트워크의 매출은 크게 벤처조합 운용에 따른 관리보수로 잡히는 투자조합수익과 고유계정(자기자본) 운용으로 나오는 기타의영업수익으로 구성돼 있다. 작년 실적 상승을 이끈 요인은 투자조합수익의 증대다. 지난해 투자조합수익은 574억원이다. 전년 273억원 대비 두 배 이상 불어난 액수다. 특히 전체 매출에서 차지하는 비중도 85%로 압도적이었다.

운용자산(AUM) 규모가 늘면서 자연스레 관리보수가 증대된 것으로 분석된다. KTB네트워크의 작년 말 기준 AUM은 1조1495억원이다. 최근 꾸준히 신규 펀드를 결성해 나가며 운용자산 규모가 가파르게 상승한 결과다.

KTB네트워크는 1세대 VC다. 2008년 KTB투자증권에서 물적분할 하며 독립, 창업투자회사로 재출범했다. 이후 한 동안 어려움을 겪다가 2011년 정책금융공사(현 산업은행에 합병)가 진행한 중소·벤처 투자펀드 출자사업에서 위탁운용사로 선정되면서 펀드 독립 후 마수걸이 펀드 결성에 성공했다. 이후 꾸준히 펀딩과 투자, 회수의 선순환 고리를 만들어내며 운용자산 규모를 늘려갔다. 그렇게 지난해 AUM 1조원을 넘어서는데 성공했다. 이는 전체 VC 중 9번째로 많은 액수다.

지난해 AUM 증가는 2810억원 규모로 결성한 스케일업 펀드 덕분이다. KTB네트워크는 'KTBN 18호 투자조합을 결성했다. 지난해 초 모태펀드 1차 정시출자에서 스케일업 부문 위탁운용사(GP) 자격을 따낸 이후 결성한 벤처펀드다.

해당 펀드는 운용사내 네번째 대형 벤처펀드이자 최대 규모다. 2013년 KTB 해외진출 플랫폼펀드(1150억원)을 시작으로 2016년 KTBN 11호 한중시너지펀드(1660억원), 2018년 KTBN 16호 벤처투자조합(1950억원) 등이 1000억원을 넘는 펀드들이다. 이중 KTB 해외진출 플랫폼펀드를 제외한 나머지 3개 대형 벤처펀드는 국민연금으로부터 출자를 받았다.

KTB네트워크는 실적 훈풍 속에 IPO에 대한 기대감도 커질 것으로 보인다. 작년 실적을 기준으로 상장 밸류를 책정할 것으로 예상되기 때문이다. KTB네트워크의 작년 순이익은 전년 대비 136% 증가한 357억원이다. 영업이익 증대 속에 순이익도 크게 불어난 모양새다. 특히 작년 순이익은 2008년 물적분할 신설된 이후 최고치다.

KTB네트워크가 2년만에 IPO에 다시 나선 이유도 여기에 있는 것으로 풀이된다. 통상 IPO 밸류는 피어그룹(경쟁 기업) PER 평균에 순이익을 곱해 산출한다. 피어그룹으로 삼을 수 있는 상장 VC는 AUM이 비슷한 곳을 추려보면 큐캐피탈파트너스, 아주IB투자, 미래에셋벤처투자를 꼽을 수 있다. 이들의 평균 PER을 산출해보면 20배 가량이 나온다.

KTB네트워크의 순이익에 피어그룹의 PER을 적용시키면 예상 IPO 밸류는 7100억원 수준으로 추산된다. 여기에 할인율을 적용해 최종 공모가격이 결정된다. 30% 내외에서 할인율이 결정될 것으로 예상된다. 만약 이정도 수준으로 상장이 이뤄지게 되면 5000억원 안팎에서 상장 밸류가 결정될 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

이명관 기자의 다른 기사 보기

-

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- [Monthly Review/인사이드 헤지펀드]펀딩 경색 분위기, 1조 밑돈 신규 유입액

- [Monthly Review/인사이드 헤지펀드]한 달 새 반등 플러스 전환…엠플러스운용 두각

- 하나증권 클럽원, '티그리스 세컨더리 조합'에 투자 집행

- [Product Tracker]사모펀드 GP커밋도 상품화 나선다…VVIP 정조준

- [스튜어드십코드 모니터]현대인베운용, 의결권 행사 기조 '보수→적극'

- 키움운용, 슈로더 집합투자업 흡수…글로벌 역량 강화

- [스튜어드십코드 모니터]더제이운용 의결권 행사, 뚜렷한 보수적 기조

- [DS금융그룹 시대 개막]원맨 하우스의 진화 마침표 '금융그룹 컴플라이언스'