[VC 경영분석]SBI인베, M&A 10년 암흑기 벗어나 부흥기 돌입2년 연속 매출 200억·영업이익 100억 달성, 투자·회수·펀딩 조화

이명관 기자공개 2021-04-09 11:07:35

이 기사는 2021년 04월 07일 16시25분 thebell에 표출된 기사입니다

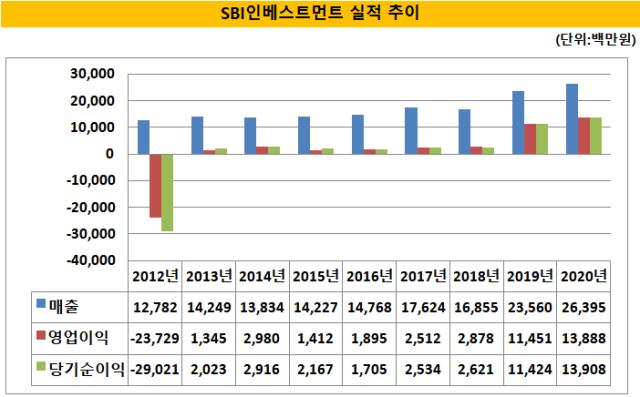

SBI인베스트먼트가 상승세를 이어가며 부흥기를 맞이하고 있다. 10여년 전 경영난 속에 수백억원에 이르는 적자를 내며 어려움을 겪었던 시절의 모습은 찾아볼 수 없다. 아직 결손금이 쌓여있지만, 현재 분위기대로면 수년내 상쇄될 것으로 전망된다.SBI인베스트먼트는 작년 별도기준 매출 263억원, 영업이익 138억원을 각각 기록했다. 전년대비 매출은 12.04%, 영업이익은 21.28% 증가했다. 2019년 매출은 235억원, 영업이익은 114억원이다.

SBI인베스트먼트의 매출은 벤처펀드 운용에 따른 수수료 수익과 고유계정(자기자본) 운용으로 나오는 이익으로 구성돼 있다. 벤처펀드 수수료 수익은 다시 펀드 운용에 따라 지급되는 관리보수와 수익률에 따라 지급되는 성과보수로 구분된다.

실적 개선을 이끈 요인으로 펀드 운용에 따른 수수료 수익의 증가가 첫 번째로 꼽힌다. 지난해 수수료 수익은 114억원으로 전체의 매출의 40% 이상을 차지했다. 이는 전년 87억원 대비 30%나 급증한 규모다. 운용자산 규모가 늘면서 자연스레 수수료 수익이 늘었다. 작년 SBI인베스트먼트의 펀딩 규모는 1190억원이다. 이에 운용자산(AUM)도 1조1890억원으로 크게 불어났다.

매출이 불어난 또 다른 요인은 'K-IFRS 1109호(IFRS9)' 도입이 꼽힌다. IFRS9은 비상장주식의 공정가치평가를 의무화한 규정이다. 기존에는 원가법으로 투자자산을 평가했다면 이제는 공정가치로 평가해야 한다. 이에 SBI인베스트먼트도 고유계정으로 보유한 금융자산들에 대해 공정가치평가가 이뤄졌다. 작년 공정가치 평가이익은 27억원이다. 전년대비 10억원 가량 늘었다.

SBI인베스트먼트는 2019년에 이어 지난해까지 2년 연속 매출 200억원과 영업이익 100억원을 동시에 달성하며 최근 상승세를 증명했다. 최근 5년래 10~20억원 선의 영업이익을 올려왔던 것과 비교하면 괄목할만한 수치다.

벤처펀드 운용이 순조롭게 이어지면서 수수료 수익과 공정가치 평가 이익이 고루 늘었다. 투자와 관리, 회수, 펀딩의 선순환 고리가 안정적으로 자리를 잡으면서 숫자로 가시화되고 있다는 게 시장의 평가다.

10여년 전 어닝 쇼크에 따른 후유증에서 완전히 벗어난 것으로 보인다. 과거 대규모 적자로 쌓인 결손금도 수년 내 플러스(+)로 전환될 것으로 예상된다. 작년말 결손금 총액은 551억원 수준이다.

SBI인베스트먼트의 전신은 한국기술투자다. 2009년 856억원의 순손실을 냈다. 이후 적자 기조가 이어지다 전환점을 맞이한 시기는 2011년이다. 당시 일본 SBI홀딩스의 한국지사인 SBI코리아홀딩스가 한국기술투자를 인수하며 SBI인베스트먼트로 간판을 바꿔 달았다. ·

이후 2012년 숨고르기를 하더니, 2013년부터 흑자전환에 성공하며 급한불을 껐다. 이후 안정기로 접어들면서 꾸준히 흑자 행진을 이어나갔다. 특히 한 동안 멈춰있던 신규 펀드 결성도 2014년부터 활기를 띄기 시작했다. 2014년에 한 해 동안 미래창조펀드, 성장사다리펀드, 한국통신사업자연합회(KIF) 등 5개 신규펀드를 결성했다. 약정총액만 무려 2000억원을 넘었다.

이후로도 꾸준히 신규 펀드를 결성해나가며 몸집을 불렸다. 세컨더리펀드, 바이오펀드, M&A펀드, 디지털콘텐츠까지 단계별, 상황별 투자가 가능하도록 펀드 라인업도 다양하게 구성했다. 그 결과 지난해 벤처조합과 사모투자펀드(PEF)를 합쳐 AUM이 1조원을 넘어섰다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

이명관 기자의 다른 기사 보기

-

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- [Monthly Review/인사이드 헤지펀드]펀딩 경색 분위기, 1조 밑돈 신규 유입액

- [Monthly Review/인사이드 헤지펀드]한 달 새 반등 플러스 전환…엠플러스운용 두각

- 하나증권 클럽원, '티그리스 세컨더리 조합'에 투자 집행

- [Product Tracker]사모펀드 GP커밋도 상품화 나선다…VVIP 정조준

- [스튜어드십코드 모니터]현대인베운용, 의결권 행사 기조 '보수→적극'

- 키움운용, 슈로더 집합투자업 흡수…글로벌 역량 강화

- [스튜어드십코드 모니터]더제이운용 의결권 행사, 뚜렷한 보수적 기조

- [DS금융그룹 시대 개막]원맨 하우스의 진화 마침표 '금융그룹 컴플라이언스'