[지주회사 분석]순수 지주 ㈜LG, 자체사업 없이 '1조 현금' 창출①서브원 매각 배당수익 6000억 '일회성 효과'…상표권·임대수익 '안전판'

박기수 기자공개 2021-04-30 10:28:58

[편집자주]

1999년 지주회사 설립과 전환이 허용된 후 지주회사 체제는 재계의 '표준'이 됐다. 제도 시행 후 20여 년이 흐르며 각 그룹의 지주사들은 각자의 방식으로 변신을 거듭했다. 그룹의 얼굴인 지주사의 현주소를 더벨이 취재했다. 각 그룹에서 지주사가 차지하는 의미와 지주사의 현금 창출구를 비롯해, 경영 전략, 맨파워, 주요 이슈를 점검한다.

이 기사는 2021년 04월 27일 08시03분 thebell에 표출된 기사입니다

㈜LG는 대한민국 1호 지주회사다. 2000년대 초반 그룹의 두 축인 LG화학과 LG전자를 인적 분할하고, 주식교환·공개매수라는 복잡한 과정을 거치며 지주사 체제로 성공적으로 변신했다. '1호'였기 때문에 대기업들의 지주사 전환 교과서라는 평가도 받아왔다.2003년 지주사 체제 변신을 완료한 ㈜LG는 18년 동안 지주사 업무 외 자체 사업을 영위하지 않는 순수 지주회사로 남아있다. 자체 사업이 없기 때문에 현금 창출구도 제한적일 수밖에 없다. ㈜LG의 수익구조는 자회사로부터 받는 배당금과 상표권 수익, 임대 수익이 대부분이다.

다만 재계 순위 최상위권에 있는 대기업집단의 지주사답게 이 수익 규모도 '수천억원' 수준이다. 작년의 경우 1조원이 넘었다. 이렇게 거둬들이는 수익금은 그룹 차원의 성장 전략에 따라 각 계열사들로 흘러들어가거나 인수·합병(M&A)의 재원으로 쓰인다.

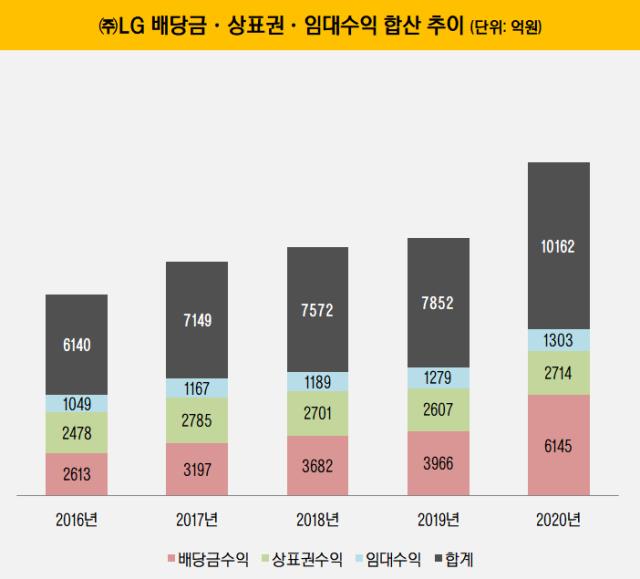

26일 사업보고서에 따르면 ㈜LG는 작년 배당금과 상표권, 임대수익으로 총 1조162억원을 거둬들였다. 세부 요소를 살펴보면 배당금으로 6145억원, 상표권과 임대수익으로 각각 2714억원, 1303억원을 기록했다.

눈에 띄는 요소는 배당금이다. 작년 기록한 배당금수익 6145억원은 2019년 배당금수익(3966억원)보다 55% 늘어난 금액이다. ㈜LG의 작년 배당금수익은 2019년 실적을 바탕으로 작년 초 계열사들이 집행한 배당금을 기준으로 산정한 금액이다.

작년은 주요 계열사인 LG화학이 순이익 감소로 배당을 줄였던 해였다. 2019년 4600억원을 배당했던 LG화학은 작년 1536억원만을 배당했다. 주요 계열사가 배당금을 대폭 줄였다는 의미다. 그럼에도 작년 ㈜LG의 배당금수익이 늘어난 이유는 자회사인 S&I코퍼레이션의 대형 배당 덕분이었다.

S&I코퍼레이션은 2019년 말 소모성자재사업(MRO) 부문을 '서브원'으로 물적분할하고 홍콩계 사모펀드 어피너티에쿼티파트너스에 매각했던 바 있다. 이 매각으로 S&I코퍼레이션에 약 6000억원의 현금이 유입됐다. S&I코퍼레이션은 이를 바탕으로 총 3175억원을 배당했다. 이는 100% 지분을 보유한 ㈜LG로 그대로 흘러들어갔다.

결국 '1조원 수익'의 근간인 대규모 배당금수익은 서브원 매각이라는 특정 1회성 이슈 덕분이었다. 통상적으로 최근 몇 년간의 기록을 살펴보면 ㈜LG의 배당금은 3000억원대를 기록했다. 2018년에는 3682억원, 2019년에는 3966억원을 기록했다.

상표권수익으로 연결되는 상표권 사용료 산정방식 기준과 관련해 ㈜LG의 기준은 명확하다. ㈜LG는 계열사들의 연 매출에서 광고선전비를 제한 값의 0.2%를 사용료로 산정하고 있다.

2019년 기준 상표권수익이 가장 많이 발생한 계열사는 LG전자(1014억원)다. LG화학(538억원), LG디스플레이(448억원)이 뒤를 이었다. LG유플러스와 LG이노텍도 각각 248억원, 166억원을 ㈜LG에 지불했다.

임대수익은 배당과 상표권수익보다는 규모가 작지만 ㈜LG의 안정적인 고정 수입원이다. LG그룹의 계열사들은 매년 11월 말 ㈜LG와의 임대계약을 통해 여의도 소재 LG트윈타워와 셔올 종로구 소재 LG광화문빌딩에 입주하는 방식을 택하고 있다.

작년 1분기 기준 가장 많은 임대료를 지불한 계열사는 LG전자다. 104억원을 지불했다. LG화학은 51억원으로 그 뒤를 이었다. LG디스플레이와 LG유플러스도 각각 27억원, 20억원을 ㈜LG에 지불했다.

작년 LG화학으로부터 분할된 LG에너지솔루션은 여의도 소재 파크원(Parc 1) 건물에 입주했다. 다만 파크원은 LG그룹의 소유가 아니기 때문에 임대수익으로 잡히지 않는다.

또 올해 5월부터는 구본준 고문이 이끄는 신설 지주인 LX그룹이 출범한다. LG상사, LG하우시스 등이 LG그룹에서 분할될 예정이기 때문에 추후 ㈜LG의 상표권 수익 등이 줄어들 여지도 있다. 다만 올해 핵심 계열사인 LG화학이 작년 호실적으로 대규모 배당(7784억원)을 집행하는 등 올해 ㈜LG는 작년 못지 않은 현금뭉치를 쥘 가능성이 크다는 게 업계의 추측이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자

- 코리안리, 보험계약마진 증가… 킥스비율도 우상향

- [저축은행 서민금융 리포트]정책자금대출 경쟁 붙은 지주계, 앞서가는 하나저축

박기수 기자의 다른 기사 보기

-

- [재무전략 분석]포스코퓨처엠과 한화에어로 유증이 다른 이유

- [Financial Index/생명보험]가중부실자산비율 평균 0.19%, 하나생명 가장 높아

- [CFO & Credit]이현규 LG CNS 상무, 'AA0' 도약 조력자 역할 '충실'

- [Financial Index/생명보험]농협생명, '압도적' K-ICS…한화·KDB '아슬아슬'

- 현금 쌓고 확장하는 CATL, LG엔솔과 정반대 행보

- [더본코리아 재무 분석]백종원식 가맹 사업 중심 사업 모델의 '명암'

- [더본코리아 재무 분석]'2000억 현금 창고'는 어떻게 만들어졌나

- [조선업 리포트]한화엔진, HSD 시절보다 높아진 이사회 전문성

- [유동성 풍향계]'유심 해킹 사태' SK텔레콤, 재무 완충력은

- [조선업 리포트]한화엔진, 한화의 '한 수'…적중한 인수 의도