[Rating Watch]한화그룹, 태양광 발전 '삐걱'…자회사 신용도 하락 초래나신평, 한화에너지·에이치솔루션 등급 하향

남준우 기자공개 2021-05-20 13:06:50

이 기사는 2021년 05월 17일 16시14분 thebell에 표출된 기사입니다

한화그룹은 친환경 사업 일환으로 한화에너지를 통해 태양광 발전에 대규모 투자를 진행해왔다. 해외에 발전소를 완공하고 지분을 매각하는 방식으로 한화에너지의 재무부담을 완화하고자 했다.하지만 계획대로 진행되지 않으며 재무부담은 오히려 악화됐다. 나이스신용평가는 최근 진행한 정기 평가에서 한화에너지 회사채 신용등급을 AA-에서 A+로 하향 조정했다.

신용연계도가 높은 지주사 에이치솔루션 신용등급 역시 A+에서 A0로 하향 조정했다. 나머지 신용평가사들의 정기 평가 결과물도 비슷할 것으로 보인다.

◇프로젝트 매각으로 재무부담 속도 조절 계획

나이스신용평가는 최근 한화에너지 회사채 신용등급과 아웃룩을 'AA-, 부정적'에서 'A+, 안정적'으로 하향 조정했다고 공시했다. 동시에 한화에너지 지분 100%를 보유 중인 에이치솔루션의 신용등급과 아웃룩도 'A+, 부정적'에서 'A0, 안정적'으로 하향 조정했다.

두 회사 신용등급 하향의 가장 큰 원인은 한화에너지의 태양광 사업 투자로 인한 재무구조 악화다. 한화에너지는 한화그룹의 그린 뉴딜 사업 일환인 태양광 발전 사업을 영위하는 자회사다.

태양광 사업은 '대규모 설비투자 후 수익 취득'의 형태로 요약할 수 있다. 투자가 지속되는 사업 초기에는 이익 창출력이 미흡하다. 사업을 확대하는 만큼 재무부담도 커진다.

한화에너지는 태양광 투자규모를 크게 확대하며 2019년에만 7636억원을 투자했다. 현지에 태양광 발전소를 지은 뒤 지분을 넘기는 ‘태양광 프로젝트 매각’으로 재무부담 증가 속도를 조절할 계획이었다.

◇자연 재해로 매각효과 상쇄

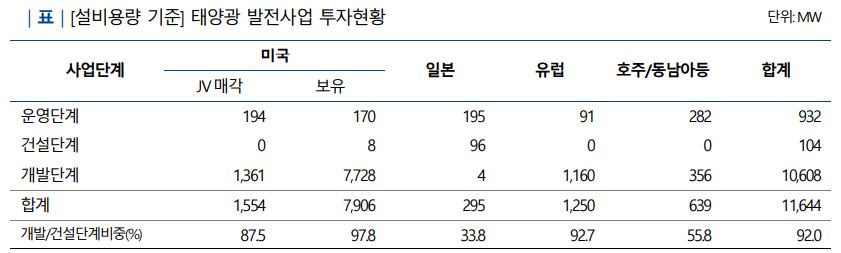

2021년 1분기말 기준으로 한화에너지는 미국에서 9.5GW 규모, 일본·유럽·호주·동남아 등에서는 11.6GW 규모의 태양광 발전 사업 투자를 진행하고 있다. 진행하는 사업 중 92%가 개발·건설 단계다. 운영 비중이 적어 2019년 248억원, 2020년 92억원 등 영업 적자가 지속됐다.

이익 창출력을 보완하기 위해 올 1분기 프랑스 석유화학업체인 Total사와 공동 출자해 설립한 JV(조인트 벤처)에 미국 법인의 12개 태양광발전소(약 1.6GW)를 1억6850만 달러(한화 약 2000억원)에 매각했다.

하지만 북미 시장에서 텍사스 한파에 따라 1MWh(메가와트시) 당 50달러였던 전력 매입 단가가 9000달러로 1만% 급등하며 매각 효과가 상쇄됐다. 영업비용이 124백만 달러(한화 약 1400억원) 가량 확대된 것으로 알려졌다.

차입금 규모도 커지고 있다. 총사업비의 70~80%를 외부 조달했다. 2018년 1조5478억원이었던 총차입금이 2020년말 기준 2조7092억원으로 증가했다.

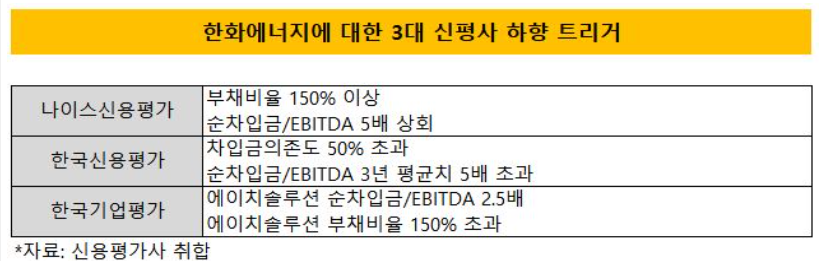

차입금이 증가하면서 2018년 145%였던 부채비율은 2020년말 기준 199%로 증가하며 등급 하향 트리거(150%)를 넘어섰다. 같은 기간 순차입금/EBITDA도 4.7배에서 11.5배로 확대되며 마찬가지로 등급 하향 트리거(5배)를 크게 상회했다.

◇신평사별 하향 트리거 모두 충족

나이스신용평가사를 제외한 나머지 신용평가사들도 현재 한화에너지 신용등급 아웃룩을 '부정적'으로 부여하고 있다. 신용평가사들이 제시한 하향 트리거도 이미 모두 충족한 만큼 상반기 안에 등급 하향이 유력하다는 평가다.

에이치솔루션의 신용등급도 마찬가지일 것으로 보인다. 에이치솔루션은 자체 사업을 영위하지 않는 한화 그룹 중간 지주회사다. 에이치솔루션 실적에서 한화에너지가 차지하는 비중이 압도적인 만큼 신용연계도가 높다.

한국기업평가는 현재 에이치솔루션 신용등급과 아웃룩을 'A+, 부정적'으로 책정하고 있다. 하향 트리거로는 '한화에너지의 해외 태양광 프로젝트 매각 지연'과 '연결기준 순차입금/EBITDA 2.5배, 부채비율 150% 초과' 등을 제시했다.

2020년말 기준으로 '연결기준 순차입금/EBITDA' 11.7배, '부채비율' 168.1% 등 이미 하향 트리거를 모두 충족했다.

신용평가업계 관계자는 "최근 실적이나 재무구조 추세를 봤을 때 신용평가사들 모두 비슷한 입장"이라며 "정기 평가에서 신용평가사들의 의견은 앞선 나이스신용평가와 비슷할 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [게임사 인건비 리포트]'효율 치중' 더블유게임즈, 미래 성장 '안갯속'

- [thebell interview]"젠시, AI가 상품 소개 작성…로봇 촬영까지"

- LG이노텍·LG디스플레이, 유리기판 사업화 시동

- [Company Watch]시노펙스, 반도체 필터 성장에 혈액투석 신사업까지 '본궤도'

- [i-point]제이엘케이, 'JLK-LVO' 혁신의료기기 통과

- [i-point]포커스에이아이, 차세대 나라장터 구축유공 표창장 수상

- [thebell interview]"매출 1000억 이어 신사업 두 마리 토끼 잡을 것"

- [Red & Blue]테마 바람 탄 아이스크림에듀, 사업 경쟁력 '재조명'

- 제노스코 '상장 불발' 이후, 오스코텍·메리츠 복잡한 셈법

- [클리니컬 리포트]동아ST의 메타비아, 위고비 빈틈 겨냥 '비만약' 내약성 입증

남준우 기자의 다른 기사 보기

-

- '매각 난항' 한양증권, 원점 재검토 가능성 높아지나

- 원동일 에스아이플렉스 대표, 웰투시에 1000억 '재투자'한다

- '글로벌 운용사' ZCG, 첫 국내 펀딩 도전한다

- 한앤코·정광섭 CFO 또 동행, SK스페셜티 재무통으로

- KCGI·미래에셋, '중복 상장 논란' 에식스솔루션즈 엑시트 플랜은

- '인프라 강자' 스톤피크, 아시아 2호 펀드 조성 추진

- [PE 포트폴리오 엿보기]'형님 잘 둔' 대한항공씨앤디서비스, 한앤코도 웃는다

- [회생절차 밟는 홈플러스]'지급 보증' 테스코, 임대료 미지급 점포 구세주될까

- [thebell League Table]'난공불락' 삼일PwC, 이번에도 산뜻한 선두 출발

- [PE 포트폴리오 엿보기]'FI·SI 다수 접촉' 티오더, 신규 투자 유치 추진