[thebell League Table]차익실현 역대급 블록딜 줄줄이…씨티, 실적 나홀로 '1조'[ECM/블록딜]증시 호황 속 거래 금액 3.8조…하이브, 2분기 최대어

남준우 기자공개 2021-07-01 10:30:17

이 기사는 2021년 06월 30일 13:57 thebell 에 표출된 기사입니다.

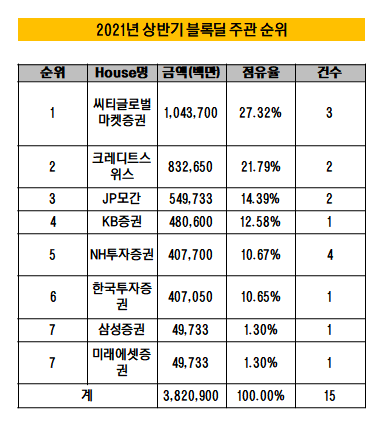

2021년 상반기에는 역대급 블록딜들이 나오며 작년 상반기보다 주관 실적이 두배 가까이 증가했다. 1분기 SK바이오팜에 이어 2분기에 하이브 블록딜을 담당한 씨티글로벌마켓증권이 주관 실적 1위를 달성했다.넘치는 유동성 속에서 주식시장이 호황을 이어가자 전문 투자자뿐 아니라 다양한 매도 주체가 차익을 목표로 블록딜에 나섰다.

◇상반기 거래금액, 2020년 연간 규모 넘어

더벨 리그테이블에 따르면 2021년 상반기 국내 블록딜 거래금액은 3조8209억원, 건수는 총 10건으로 집계됐다. 이는 거래 규모가 500억원 이상인 딜만 취합한 결과다. 특수 관계자간 거래는 자본시장이나 주관사 역할이 제한돼 제외했다. 신풍제약 주식 블록딜(1680억원)이 제외된 건이다.

작년 상반기(2조원) 대비 거래금액이 약 2조원 가까이 증가했다. 역대급 규모였던 지난 1분기(2조2477억원)에 이어 2분기에도 1조5733억원이 거래된 결과다. 2021년 상반기 블록딜 거래금액은 2020년 한해 거래량(3조2783억원)을 넘어섰다.

코스피가 3000포인트를 돌파하는 등 증시가 초호황을 맞자 이를 차익 실현 기회로 삼은 투자자가 대거 매물을 내놓은 것으로 분석된다. 펀드뿐 아니라 지주회사와 은행, 재계 오너 일가 등 다양한 매도 주체가 나서 지분을 매도했다.

지난 1분기에는 매각대금 1조1163억원에 달하는 SK바이오팜이 있었다. 이외에도 포스코(4806억원), 두산퓨얼셀(2745억원), 한화시스템(1570억원), 팬오션(1229억원), 빅히트(963억원) 등이 있었다.

씨티글로벌마켓증권과 크레디트스위스가 SK바이오팜 딜에 참여하면서 주관 실적 1, 2위에 올랐다. 올 상반기 씨티글로벌마켓증권은 작년 상반기(3094억원) 대비 3배 이상 증가한 1조437억원의 블록딜 주관 실적을 기록했다.

◇스틱인베스트먼트, 하이브 투자금 회수 마무리

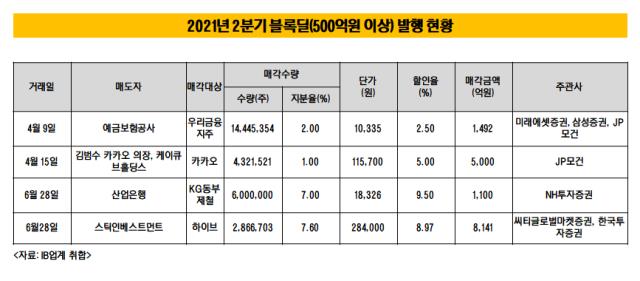

2분기에는 예금보험공사가 블록딜 거래 포문을 열었다. 예금보험공사는 보유 중이던 우리금융지주 보통주 1444만5354주를 4월 9일 매도했다. 주당 매도단가는 매도일 전날 종가에 할인율 2.5%를 적용한 10만335원에 책정했다. 우리금융지주 지분 매각으로 예금보험공사는 총 1492억원을 확보했다. 미래에셋증권, 삼성증권, JP모간이 참여했다.

2019년 6월 '우리금융지주 잔여지분 매각 로드맵' 발표 이후 처음 실시한 지분 매각이다. 예보가 보유한 우리금융 지분은 17.25%(약 1억2460만주, 4월 8일 종가기준 1조3208원)였다. 이번 매각으로 잔여 지분은 15.25%로 낮아졌다. 오는 2022년까지 보유지분 전량을 매각해 우리금융의 완전 민영화를 이룰 방침이다.

약 일주일 뒤에 김범수 카카오 의장이 두 번째 주자로 나섰다. 김범수 카카오 의장은 지분 전체를 쥐고 있는 2대주주 케이큐브홀딩스의 카카오 보유 지분가치를 합쳐 5000억원 가량을 매각했다. 매각 주식 총수는 432만1521주며 한 주당 가격은 5% 할인율을 적용한 11만5700원이었다.

상반기 마감 직전인 6월 28일에는 2분기 최대 규모 블록딜이 나왔다. 스틱인베스트먼트가 하이브 지분 7.8%(8141억원)를 일시에 내다 팔았다. 8.97% 할인율을 적용한 단가로 보유 지분 잔량을 모두 팔며 투자금 회수를 사실상 마무리 했다. 스틱인베스트먼트가 하이브 투자로 현금화한 자금은 약 9416억원 수준으로 관측된다.

씨티글로벌마켓증권은 하이브 딜에서만 4070억원의 주관 실적을 챙겼다. 한국투자증권도 같은 규모의 주관실적을 챙기며 상반기 블록딜 주관 실적을 쌓았다.

같은날 산업은행도 KG동부제철 지분 7%를 1100억원에 매각했다. 총 600만주를 매도했으며 주당 가격은 9.5%가 할인된 1만8326원으로 책정됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]이스타항공, '아틀라스에어' 파트너십 맺고 인수 도전

- [아시아나 화물사업부 M&A]에어프레미아, '외국 주주' 허들 넘을 수 있을까

- [PE 포트폴리오 엿보기]'웰랑 몸값 2000억' 책정한 웰투시, '보수적' 평가받는 이유는

- [아시아나 화물사업부 M&A]의지 약했던 제주항공, 본입찰에서야 인수 포기 선언한 이유는

- 소시어스·웰투시, MNC솔루션 몸값 '1.2조' 자신하는 이유는

- '클러치 플레이어' 꿈꾸는 에어인천

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나

- [아시아나 화물사업부 M&A]한자리 남은 우협, '에어인천 vs 이스타' 2파전 유력