[막차 CB 잡는 코스닥]'오버행 감내' 버킷스튜디오, 투자자에 '액면가' 당근4050만주 전환 대기, 추가 물량 리스크 불구 이점 제공…'비덴트' 지원에 총력

신상윤 기자공개 2021-12-01 08:00:36

[편집자주]

코스닥 기업의 자금줄 역할을 하던 전환사채(CB) 판이 완전히 바뀐다. 지배력과 자산증식 지렛대로 활용됐던 콜옵션에 브레이크가 걸린 탓이다. 수혜자 면면 역시 다 밝혀야 한다. 전환가액 상향 조정도 의무화된다. 그만큼 안전판 두께가 얇아졌다. 바뀐 규정은 2021년 12월1일부터 적용된다. 마지막 과실을 따 먹을 기회는 남아있다. 최근 코스닥 CB 발행 공시가 쏟아지고 있는 이유다. 막차를 타야만 하는 기업들의 속내와 노림수를 더벨이 살펴보고자 한다.

이 기사는 2021년 11월 29일 08시40분 thebell에 표출된 기사입니다

코스닥 상장사 '버킷스튜디오'가 외부 자금 조달에 나섰다. 계열사 전반이 '빗썸'과 관련한 지분 취득에 힘을 쏟는 가운데 필요한 운영자금을 신규 투자자에게 조달하는 상황이다.잦은 전환사채(CB) 발행과 유상증자로 약화된 지배력은 50% 콜옵션으로 방어막을 쳤다. 다만 최근 주가가 연초 대비 5배 가까이 급등한 상황에서 투자자를 유인하기 위해 액면가까지 전환가액을 조정할 수 있는 '당근책'도 마련해뒀다.

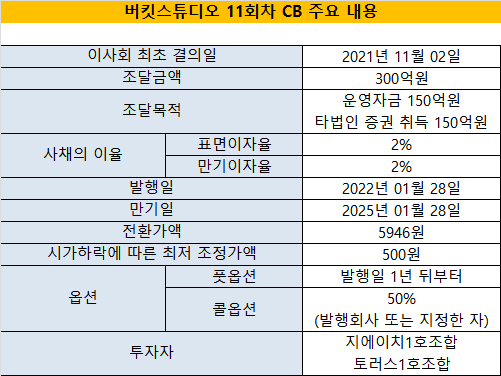

버킷스튜디오는 이달 초 이사회를 열고 11회차 CB 발행을 결정했다. 권면총액은 300억원이며 운영자금과 타법인 증권 취득에 각각 150억원씩 투입할 예정이다. 투자자로는 '지에이치 1호조합'과 '토러스 1호조합'이 나섰다. 각각 150억원씩을 책임졌다. 내년 1월 28일 납입될 예정이다.

CB 투자자들의 셀다운이 예견되는 가운데 최근 버킷스튜디오 주가가 연초 대비 5배 가까이 오른 점이 변수다. 특히 앞서 발행했던 8~10회 CB 전환가액이 2000원 미만인 데다 다음달 4일부터 전환기일이 도래해 오버행도 우려되는 상황이다. 8~10회차 CB가 보통주로 전환될 경우 발행될 신주는 4050만주가 넘는다. 현재 발행된 주식의 95%를 웃도는 물량이다.

콜옵션은 50%로 설정했다. 발행사에 유리한 조건이다. 다만 반대급부로 버킷스튜디오는 당초 최대 70%까지였던 전환가액 조정 최저한도를 액면가(500원)로 정정하는 당근책을 제시했다. 주가가 하락해도 투자자들에게 일정 수준의 수익을 보장하는 형태다. 납입일도 내년 1월로 설정해 투자 주체들에게 일정도 넉넉하게 제시했다.

11회차 CB는 내년 1월 발행되지만 다음달부터 시행되는 「증권의 발행 및 공시 등에 관한 규정(증발공)」 개정안과는 무관하다. 금융당국이 이번 증발공 개정과 관련해 올해 12월 이전에 이사회에서 결의한 CB 발행에 대해선 소급 적용하지 않기로 했기 때문이다.

11회차 CB 발행은 계열사 간 대규모 자금흐름의 연장선에 있다. 지배구조 정점에 있는 강지연 ㈜이니셜 대표는 버킷스튜디오와 인바이오젠, 비덴트 등 상장사를 거느리며 자금흐름을 관장한다. 그는 이니셜이 최다출자자인 '이니셜1호 투자조합'을 기점으로 '버킷스튜디오(14.44%)→인바이오젠(32.41%)→비덴트(13.39%)→빗썸홀딩스(34.22%)→빗썸코리아(73.98%)' 지배구조를 구축하고 있다.

강 대표는 내년 초 비덴트를 거점으로 대규모 자금 조달을 계획하고 있다. 상장사인 버킷스튜디오와 인바이오젠, 비덴트가 유상증자와 CB 발행 등을 연이어 공시한 상황이다. 이들 거래를 뜯어보면 비덴트로 현금을 흘려보내는 게 목적이다.

출발선은 이니셜1호 투자조합이 끊는다. 버킷스튜디오는 내년 1월 14일과 20일 각각 300억원, 400억원의 유상증자를 계획하고 있다. 버킷스튜디오 최대주주인 이니셜1호 투자조합이 두 차례 유상증자에 총 600억원을 출자한다. 나머지 100억원은 강 대표가 조합장인 이니셜3호 투자조합이 책임졌다.

총 700억원이 버킷스튜디오에 채워지지만 곧장 인바이오젠으로 흘러간다. 내년 1월 21일과 27일 인바이오젠 유상증자에 버킷스튜디오가 총 600억원을 출자하기 때문이다. 인바이오젠에 꽂힌 자금은 다시 내년 1월 28일과 2월 4일 계획된 비덴트의 600억원 규모 유상증자 투자로 쓰일 예정이다.

즉, 강 대표는 이니셜1호 투자조합을 통해 외부에서 자금을 조달해 각 계열사 지배력을 강화하는 동시에 최종 목적지인 비덴트 곳간을 채우는 셈이다. 이 자금은 빗썸홀딩스 추가 지분 취득에 쓰일 전망이다. 비덴트는 빗썸홀딩스 최대주주이지만 이정훈 전 빗썸홀딩스 의장과 우호 세력에 밀려 지배력이 약하다는 평가가 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]에스넷시스템, 시스코 주최 세미나 참여

- [Company Watch]회생 딛고 올라선 원일티엔아이, 10년간 알짜 이익

- [Company Watch]지란지교시큐리티, 순손실 배경 'SSR' 영업권 손상

- 삼성·LG 'OLED TV' 확전에 정철동 웃는다

- '펀딩 3관왕' 트리거투자, 조력자 '유경원 상무' 눈길

- [VC 투자기업]뱅카우, 22일 4호 공모청약…5호부터 복수계좌 도입

- [thebell interview]황상연 HB인베 PE본부장 "차별화된 투자·밸류업 방점"

- [VC 투자기업]이플로우, 프리시리즈A 시동…독일법인 세운다

- [VC 투자기업]아토리서치, 적자 확대에 IPO 시계 늦춰졌다

- [동상이목(同想異目)] '아보하' 시장이 그립다?

신상윤 기자의 다른 기사 보기

-

- [디벨로퍼 리포트]빌더스개발원, 첫 매출 '이천 부발역 에피트' 촉진 관건

- [건설사 추정 수익·원가 분석]현대건설, 발주처 증액 협상 난이도 높아졌다

- [전문건설업 경쟁력 분석]특수건설, 2세 경영 안착 속 후계구도 '안갯속'

- [전문건설업 경쟁력 분석]특수건설, 사업 다각화 성과 수익성 개선 효과로

- [thebell desk]삼호개발의 도전과 발전

- [전문건설업 경쟁력 분석]지에이이노더스, '현대건설' 이탈 후 홀로서기 본격화

- [전문건설업 경쟁력 분석]지에이이노더스, 위축된 경영 여건…투자로 활로 모색

- [전문건설업 경쟁력 분석]일신석재 이사회, 기타비상무·사외이사 추가 구성

- [전문건설업 경쟁력 분석]일신석재, 경쟁력 원천 '포천 석산'에도 업황 탓 고전

- 현대건설, 수익성 8% 목표…TSR 주주환원 첫 도입