[IPO 모니터]MBK, 골프존카운티 보통주 전환 결정적 변수 '지주사 요건'비상장 자회사 지분율 40% 이상 유지해야…예비심사 앞두고 지배구조 잡음 방지

강철 기자공개 2022-04-25 07:14:56

이 기사는 2022년 04월 21일 09시57분 thebell에 표출된 기사입니다

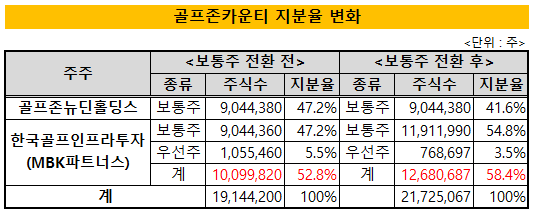

골프존카운티의 최대주주인 MBK파트너스가 보유 중인 우선주의 약 30%를 보통주로 전환했다. 골프존카운티가 상장을 목전에 둔 상황에서 전량이 아닌 일부 전환을 선택한 배경에 관심이 쏠린다.MBK파트너스는 '지주회사는 비상장 자회사 지분을 40% 이상 보유해야 한다'는 행위제한 요건을 지키기 위해 우선주 일부 전환을 결정했다. MBK파트너스가 우선주의 30%만 보통주로 바꾼 결과 골프존뉴딘홀딩스는 골프존카운티 지분율을 40% 이상으로 유지했다.

◇지분율 격차 16.7%p로 벌어져

한국골프인프라투자는 최근 보유 중인 골프존카운티 우선주 28만6763주를 보통주로 전환했다. 28만6763주는 전체 우선주의 약 30%에 해당한다. 전환 결과 한국골프인프라투자의 우선주 보유량은 105만5460주에서 76만8697주로 감소했다.

한국골프인프라투자는 MBK파트너스가 골프존카운티 투자를 위해 2018년 1월 설립한 특수목적법인(SPC)이다. MBK파트너스와 골프존카운티는 4년 전 투자 당시 계약서에 우선주 1주를 보통주 10주로 전환할 수 있다는 조건을 넣었다. 그 결과 한국골프인프라투자는 이번 전환을 통해 286만7630주의 보통주를 확보했다.

우선주 대비 10배의 보통주를 확보한 결과 한국골프인프라투자의 골프존카운티 보유 주식수는 1268만687주로 늘었다. 반면 2대주주인 골프존뉴딘홀딩스는 904만4380주를 그대로 유지했다. 이 과정에서 52.8%와 47.2%이던 두 주주의 지분율은 58.4%와 41.6%로 각각 변경됐다. 5.5%p 수준이던 지분율 격차가 16.7%p까지 벌어졌다.

보통주 전환은 상장을 앞두고 실시한 사전 정지작업이다. 골프존카운티는 오는 22일 한국거래소 유가증권시장본부에 상장 예비심사 신청서를 제출할 예정이다. 작년 10월 IPO를 본격 검토하기 시작한지 약 6개월만에 코스피 입성을 위한 첫발을 내딛는다.

한국골프인프라투자는 공모 과정에서 상당량의 구주를 시장에 내놓을 방침이다. 이를 통해 2018년 1월 첫 지분 매입 후 약 5년만에 투자금 회수를 본격 시작한다. 원활한 구주 매출을 위해서는 가급적 상장 전에 우선주를 모두 보통주로 바꿀 필요가 있다.

증권업계 관계자는 "예비심사 청구 이후에는 보통주 전환을 비롯해 지배구조 상에 변화를 가져올 수 있는 행위를 하는 것이 사실상 불가능하다"며 "때문에 대부분의 예비 상장사 주주들이 청구서 제출 전에 보통주 전환을 완료한다"고 설명했다.

◇행위제한 요건 맞춰 전환 비율 조정

한국골프인프라투자는 이러한 시장의 관행과 달리 보유 중인 우선주의 30%만 보통주로 바꿨다. 나머지 70%도 전환할 예정이긴 하나 구체적인 시점은 정하지 않았다. 원활한 엑시트에 최우선 가치를 두는 재무적 투자자(FI)라는 관점에서 다소 의문이 남는 행보다.

일부 전환은 지주회사의 행위제한 요건을 염두에 둔 조치다. 독점규제 및 공정거래에 관한 법률(공정거래법)은 일반 지주회사가 비상장 자회사의 지분을 40% 이상 보유하도록 규정한다. 상장 자회사 지분율은 20% 이상을 유지해야 한다.

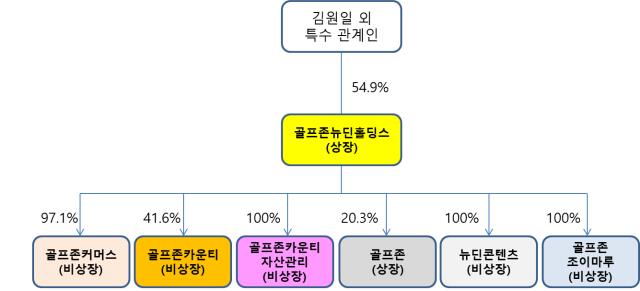

골프존뉴딘홀딩스는 2015년 11월 공정거래법 상의 일반 지주회사로 전환했다. 따라서 아직은 비상장사인 골프존카운티 지분을 최소 40% 이상 보유해야 한다. 실제로 골프존뉴딘홀딩스의 비상장 자회사 가운데 지분율이 40% 이하인 계열사는 한곳도 없다.

골프존뉴딘홀딩스의 골프존카운티 지분율은 이번 보통주 전환 과정에서 행위제한 요건 마지노선에 인접한 41.6%까지 낮아졌다. 만약 한국골프인프라투자가 추가 전환을 실시하면 지분율은 40% 밑으로 내려간다. 양사는 이러한 상황을 감안해 지분율을 40% 초반에서 유지하는 조건으로 보통주 전환 비율을 협의했다.

시장 관계자는 "행위제한 요건에 저촉됐다고 해서 곧장 페널티를 받는 것은 아니기 때문에 향후 양사가 합의 하에 지분율에 변화를 줄 여지는 있다"며 "다만 예비심사를 앞두고 지배구조 상에 불필요한 잡음이 발생하지 않도록 하는 것이 중요해 보인다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 세아제강, 허리띠 졸라맸지만…영업현금흐름 '마이너스 전환'

- [현대제철을 움직이는 사람들]'기술통' 이보룡 부사장, 판재사업 정상화 '전면에'

- [LCC 통합 전초전]자회사에 '2800억' 쏜 아시아나, 현금곳간 '빠듯해졌다'

- [경영권 위협받는 한진칼]한진그룹, LS그룹과 혈맹…리스크 선제적 차단

- 한화큐셀 박승덕 사장, 복귀 4년만에 대표 내정

- E&F PE, 코엔텍 매각 개시…차주 티저레터 배포

- [i-point]신테카바이오, 중기부 ‘산학연 Collabo R&D’ 사업 선정

- 디지털 자격증명, 일상 속으로…전환 초읽기

- [Monthly Review/인사이드 헤지펀드]KB증권 선두 고수 지속…NH증권과 경쟁 가열

- LG가 맏사위 윤관, 1심 패소 후 세무조사 또 받는다