[주주 프렌드십 포커스]두산테스나·에너빌리티 실적 개선, ㈜두산 배당 기대감↑②두산테스나 이익 증가세 지속... 두산에너빌리티 배당여력 갖춰가는 중

강용규 기자공개 2022-06-07 09:34:44

[편집자주]

바야흐로 '주주 전성시대'가 열렸다. 지금까지 투자 규모가 작은 소액주주를 소위 '개미'로 불렀지만 지금은 상황이 180도 달라졌다. 이들은 기업 경영에 크고 작은 영향력을 행사하기 시작했다. 기업들은 기업공개(IR), 배당 강화, 자사주 활용 등 주주가치를 높이기 위한 정책에 힘주고 있다. 더벨이 기업의 주주 친화력(friendship)을 분석해봤다.

이 기사는 2022년 06월 02일 10시51분 THE CFO에 표출된 기사입니다

두산그룹 지주사 ㈜두산은 2020~2021년 그룹 경영위기를 극복하는 과정에서 배당 규모가 줄어들었다. 자체사업 중 캐시카우 역할을 하던 모트롤(유압기기)BG와 산업차량BG를 잃은 만큼 당장은 배당 확대에 나설 여력이 많지 않은 것으로 분석된다.다만 ㈜두산이 신성장동력으로 인수한 두산테스나가 이익 증가세를 이어가고 있으며 핵심 자회사 두산에너빌리티(옛 두산중공업)도 지난해 적자탈출에 성공하는 등 배당을 위한 여력을 갖춰가고 있다. 두 회사의 배당은 ㈜두산의 미래 배당 확대에 기여할 것으로 예상된다.

◇ ㈜두산, 배당금 지출 부담 이미 가볍지 않아

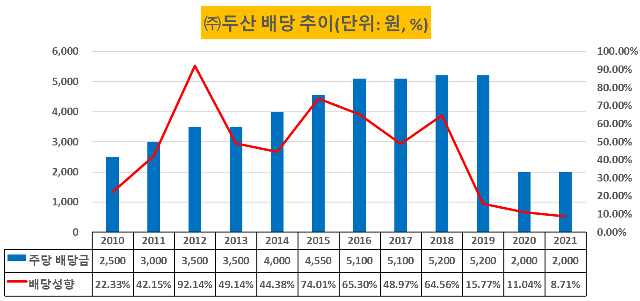

㈜두산은 2021년 보통주 1주당 2000원, 우선주 1주당 2050원을 배당했다. 배당금 총액은 357억7200만원, 별도기준 배당성향은 8.71%다.

㈜두산은 그룹이 채권단 관리를 받았던 2020년과 2021년 잇따라 보통주 1주당 2000원(우선주 프리미엄 50원)을 배당했다. 다만 그 이전에는 2016~2019년 4년 연속으로 보통주 1주당 5000원 이상을 배당하는 등 고배당주의 면모를 보여 왔다.

㈜두산이 당분간은 경영위기 이전 수준으로 배당을 확대하기는 쉽지 않을 것이라는 시선이 지배적이다. ㈜두산의 배당성향, 즉 배당금 지출 부담이 가볍지 않기 때문이다.

지난해 ㈜두산의 별도 순이익 4108억원 중 3218억원은 ㈜두산에서 떨어져나간 모트롤BG와 산업차량BG 등 중단사업이 낸 이익이다. 계속사업이익만을 기준으로 하면 지난해 ㈜두산의 별도기준 배당성향은 40.19%까지 높아진다.

㈜두산이 주당 5000원 이상을 배당했던 2016~2019년의 4년 평균 별도기준 배당성향은 35.02%다. 과거 10년(2010~2019년)으로 범위를 넓혀도 평균 배당성향은 40.27%다. 올해 ㈜두산의 순이익이 극적으로 증가하지 않는 이상 지난해와 같은 보통주 1주당 2000원의 배당을 실시하면 경영위기 이전과 비슷한 수준의 부담을 지게 된다는 뜻이다.

다만 ㈜두산이 배당 규모를 지난해보다 줄이지는 않을 것으로 보인다. ㈜두산 관계자는 “아직 미래 배당과 관련한 본격적 논의를 진행하지 않았다”면서도 “최소한 지난해 수준의 배당을 유지하거나 조금씩 확대해나갈 것으로 본다”고 말했다.

◇ 두산테스나, 올해부터 ㈜두산 배당재원 마련에 기여

㈜두산이 배당 규모를 줄이지 않을 수 있는 것은 자체사업 수익 외에도 자회사와 투자회사 등 관계사로부터 수취하는 배당금 수익이 있기 때문이다.

㈜두산은 2021년 109억1200만원의 배당금 수익을 수취해 전년보다 22% 늘었다. 여기에 올해부터는 4월 인수한 반도체 테스트회사 두산테스나(옛 테스나)의 배당이 더해진다.

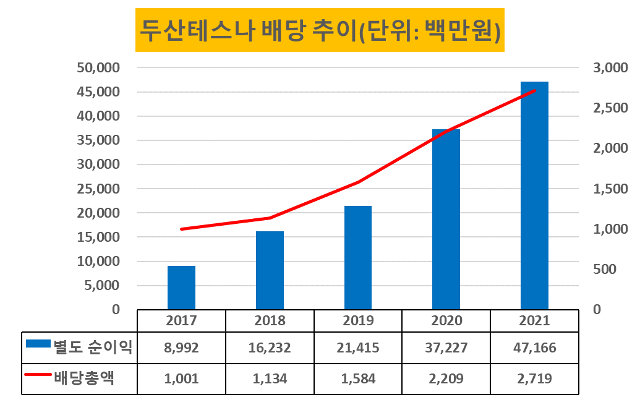

당장은 ㈜두산의 배당재원 마련에 두산테스나의 기여도가 그다지 크지는 않을 것으로 보인다. 두산테스나의 2021년 배당금 총액은 27억1900만원, 배당성향은 5.8%에 그쳤다. ㈜두산의 두산테스나 지분율이 38.7%라는 점을 고려하면 실제 ㈜두산이 두산테스나로부터 수취하는 배당금 이익은 지난해 기준으로 10억원을 조금 웃도는 수준에 그친다.

반도체업계에서는 앞으로 ㈜두산을 향한 두산테스나의 배당지원 기여도가 갈수록 커질 가능성이 매우 높다고 본다.

두산테스나는 2017년 처음 배당을 실시했는데 당시 배당금 총액은 10억100만원이었다. 이후 지난해까지 5년 동안 배당금 총액이 단 한 해도 줄지 않는 모습을 보였다. 이 기간 개별기준 순이익도 90억원에서 472억원까지 꾸준히 증가해왔다.

두산그룹 관계자는 “두산테스나는 반도체 테스트 분야에서 세계 최상위권의 경쟁력을 갖추고 있다”며 “앞으로 테스트 뒤 반도체를 조립하는 패키징 기술까지 확보해 한국을 대표하는 반도체 후공정 전문기업으로 자리매김할 수 있도록 하겠다”고 말했다.

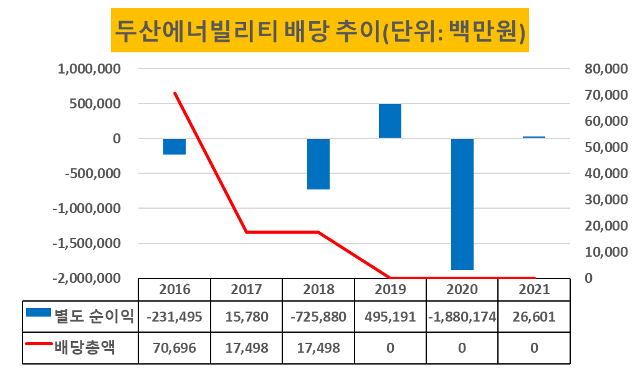

◇ 두산에너빌리티, 배당 재개 가능성은

두산에너빌리티는 우선주 1주당 1356원을 배당했던 2018년 이후로 모든 배당이 멈췄다. 보통주 주주 대상 배당은 2016년 보통주 1주당 550원, 우선주 1주당 932원을 배당했던 것이 마지막이다. 2016~2021년 6년 동안 누적 별도기준 순손실을 3조2896억원 쌓은 만큼 배당에 나설 여력이 없었다.

다만 두산에너빌리티는 지난해 별도기준 순이익 266억원을 내 흑자전환에 성공했다. 2019년 말 기준 230%였던 별도 부채비율도 지난해 말 146%까지 낮아졌다. 이처럼 실적과 재무구조가 동시에 안정화하면서 일각에서는 두산에너빌리티의 배당 재개를 기대하는 시선도 나온다.

두산에너빌리티가 자회사로부터 수취하는 배당이익도 늘어날 것으로 전망된다. 배당의 '혈'을 막던 두산인프라코어(현 현대두산인프라코어)가 지난해 현대중공업그룹으로 매각됐기 때문이다.

과거 두산그룹에는 ㈜두산-두산중공업-두산인프라코어-두산밥캣으로 이어지는 지배구조가 구축돼 있었다. 가장 밑단의 두산밥캣은 사업연도상 1기인 2014년부터 지난해까지 모두 4977억원을 배당했으나 이 기간 두산인프라코어는 단 한 해도 배당을 실시하지 않았다.

두산인프라코어 매각으로 그룹 지배구조가 ㈜두산-두산에너빌리티-두산밥캣으로 재편되면서 두산밥캣의 배당이 그대로 두산에너빌리티에 흘러들어가게 됐다. 그만큼 두산에너빌리티의 배당여력도 커진다고 볼 수 있다.

에너지업계 관계자는 “두산에너빌리티는 자회사 매각 등 자구노력을 통해 채권단 관리체제를 빠르게 졸업했다”며 “가스터빈이나 SMR(소형모듈원전) 등 신사업들의 이익 창출이 본격화되는 내년 이후부터는 배당 재개도 가능할 것”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

강용규 기자의 다른 기사 보기

-

- [보험사 자본확충 돋보기]iM라이프, 4달만에 후순위채 또 발행…힘에 부치는 자력 관리

- [보험사 CSM 점검]삼성생명, 효율성 악화 만회한 '양적 영업성과'

- 신한라이프, 사외이사진 확대로 내부통제 역량 강화

- [보험사 CSM 점검]IFRS17 도입 2년, 계속되는 지표 '현실화' 조치

- 롯데손보, 예외모형으로 흑자 유지…기본자본 확충 필요성

- 캐롯손보, 가팔라진 적자 축소세…자본관리는 과제

- 한화손보, 사외이사진 세대교체...선임사외이사도 새로 추대

- 한화생명 GA 3사, 실적 든든한 축으로 섰다

- [보험사 자본확충 돋보기]농협손보, 3개월새 잇따른 조달…적정성 방어엔 '역부족'

- [주주총회 프리뷰]SGI서울보증 상장 후 첫 총회…관전 포인트 '배당·이사회'