[한화 사업구조 재편]김동관 사장, ㈜한화 지배력 확대 작업 재개될까'핵심' 한화에너지, ㈜한화 지분율 9.7%…지난해 삼형제에 총 501억 배당

김위수 기자공개 2022-08-03 07:39:33

이 기사는 2022년 08월 01일 13시11분 thebell에 표출된 기사입니다

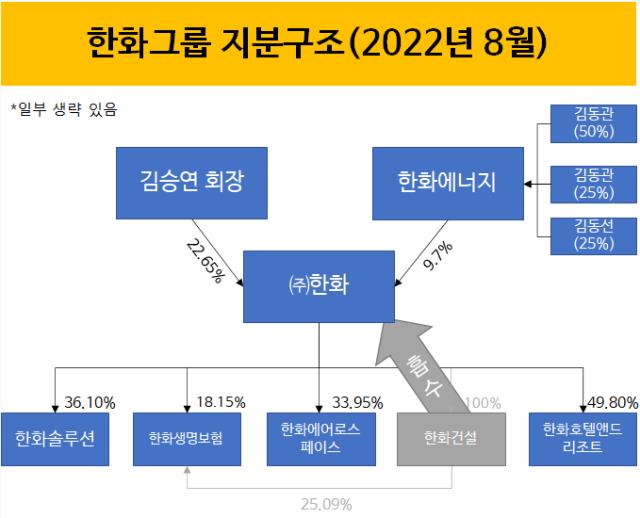

한화그룹 사업재편으로 김승연 회장의 장남인 김동관 사장의 영향력이 한층 넓어질 전망이다. 결국 수년간 진행돼온 한화그룹의 사업재편은 승계작업과 무관치 않은 것으로 분석된다.남아있는 스텝은 ㈜한화에 대한 김 사장의 지분율 확대다. ㈜한화는 한화그룹의 핵심 사업을 담당하는 한화솔루션·한화에어로스페이스(방산 통합 계열사) 등의 최대주주다. 또 사업재편에 따른 한화건설 흡수합병으로 한화생명보험의 최대주주가 될 전망이다. 금산분리 등 정리해야 할 문제가 남아있기는 하지만 지배구조상 핵심 계열사 상단에 ㈜한화가 위치한 셈이다.

현재 ㈜한화의 최대주주는 22.65%의 지분을 보유한 김 회장이다. 2대주주는 김 사장이 50%의 지분을 보유한 비상장 계열사 한화에너지다. 김 사장은 4.44%의 지분을 보유해 3대주주로 명단에 올라있다. 향후 김 회장으로부터의 증여 등 가능성을 고려한다면 김 사장의 지분율이 지금도 아주 낮은 편은 아니다. 그럼에도 안정적으로 지배력을 확대하기 위해 추가적인 지분 매입에 나설 가능성이 제기된다.

김 사장 개인이 ㈜한화 지분율을 끌어올리거나 비상장 계열사를 통한 간접적인 지분 매입이 가능하다. 두 경우의 수 모두 핵심은 한화에너지다.

그러던 중 눈에 띄는 변화가 발생한 시기는 2019년부터다. 당시 비상장 계열사인 에이치솔루션은 8월 약 한달간 ㈜한화의 주식 97만주를 사들이며 존재감을 드러냈다.

에이치솔루션이 주목받았던 이유는 김 사장과 차남 김동원 한화생명 부사장, 삼남 김동선 호텔앤드리조트 상무가 차례로 50%, 25%, 25%의 지분을 보유한 구조의 회사였다는 점 때문이었다. 에이치솔루션의 지분 매입은 김 사장을 비롯한 삼형제들이 ㈜한화의 지배력을 간접적으로 높이는 것으로 해석됐다. 이후에도 에이치솔루션의 ㈜한화 지분 매입이 간헐적으로 이뤄지며 2021년 초 지분율은 5.19%까지 확대됐다.

그러던 중 한화그룹은 같은해 8월 에이치솔루션을 100% 자회사인 한화에너지로 합병하겠다는 계획을 밝혔다. 역합병으로 지배구조가 '삼형제→에이치솔루션→한화에너지'에서 '삼형제→한화에너지'로 단순해지며 한화에너지가 승계작업의 핵심으로 떠올랐다. 에이치솔루션보다 한화에너지 덩치가 큰 계열사였다보니 지분매입에 활용할 수 있는 자금력이 보다 풍부했다.

에이치솔루션으로부터 ㈜한화 지분 5.19%를 그대로 받은 한화에너지는 지분율을 9.7%까지 대폭 늘렸다. 2021년 10월 이후 한화에너지의 ㈜한화 지분 매입은 이뤄지지 않고 있다. 한화그룹의 굵직한 지배구조 개편이 마무리된 만큼 지분 확대를 위한 작업이 다시 시작될 공산이 큰 것으로 보인다.

한화에너지의 역할은 김 사장 등 삼형제의 간접적인 지배력 확대에서 끝나지 않는다. 한화에너지는 배당을 통해 삼형제에게 현금을 밀어넣는 역할을 하고 있다. 이를테면 한화에너지는 지난해 별도 기준 총 184억원의 영업이익을 냈음에도 중간배당에 501억원을 썼다. 지분율에 따라 김 사장이 250억원, 김 부사장과 김 상무가 각각 125억원을 받았다.

배당을 통해 확보한 현금은 ㈜한화 개인 지분 취득이나 향후 증여세 혹은 상속세 납부에 활용될 가능성이 크다. 승계 과정에서 한화에너지의 역할이 중요하게 여겨지는 이유다.

한화에너지는 1분기 말 별도 기준 1680억원의 현금 및 현금성자산을 보유하고 있다. 주로 태양광 발전 사업, 열병합 발전 사업, 액화천연가스(LNG) 사업 등을 하지만 영업이익보다 배당수익이 높다. 지난해 배당수익은 총 334억원으로 나타났다. 지난해 한화에너지에 가장 큰 배당금을 안겨준 계열사는 자동화설비 게열사 에스아이티로 총 231억원을 한화에너지에 배당했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

김위수 기자의 다른 기사 보기

-

- [아이나비시스템즈 IPO]남다른 사업모델, 피어기업 선정 '고심'

- 토스, 타다 운영사 VCNC 완전 자회사 편입 완료

- [증권사 생크션 리스크 점검]대신증권, 5년간 제재 9건…내부통제 보완 절실

- [Rating Watch]삼성바이오로직스 신용등급 'AA0' 도약 '눈앞'

- '장기물 선호' 맥쿼리인프라, 5년 단일물로 회사채 발행

- [아이티켐 IPO]2차전지로 영토 확장, 소재사업 '확장성' 주목

- [IPO 모니터]기준 모호한 중복상장, SK엔무브 바라보는 후발 주자들

- SK이노베이션의 타이밍

- [아이티켐 IPO]SI·글로벌 투자자 유치, 비결은 '삼박자'

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'