[IPO 모니터]대성하이텍, 공모자금으로 재무구조 개선 노린다공모 후 부채비율 200% 하회 기대

남준우 기자공개 2022-08-08 07:59:33

이 기사는 2022년 08월 03일 14시47분 thebell에 표출된 기사입니다

대성하이텍이 IPO 자금으로 재무구조 개선을 꾀하고 있다. 신공장 건설, 일본 기업 노무라 인수 등으로 그동안 부채가 쌓였다. 일부 재무안전성 지표가 동일 업종 평균 수치보다 다소 높아졌다.공모 자금이 유입되면 자본이 커지는 만큼 부담을 덜어낼 수 있다. 공모액 중 일부는 차입금 상환에 사용한다. 부채비율과 차입금의존도 등이 업종 평균치 수준으로 회복할 수 있다.

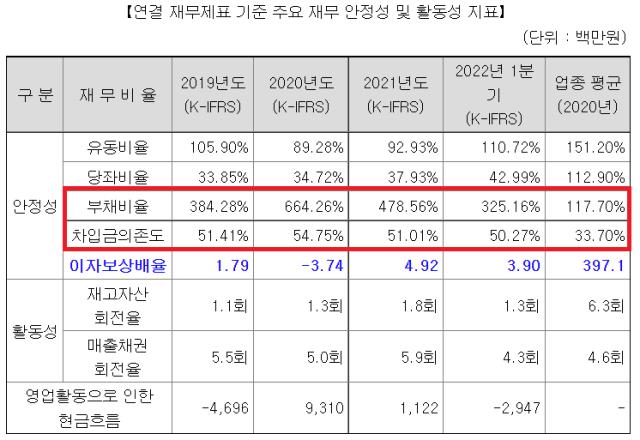

◇부채비율 325%, 동일 업종 평균 대비 두배 이상

대성하이텍은 2014년 현풍 신공장 준공, 노무라(NOMURA) 인수 등으로 재무안전성이 다소 저하됐다. 올해 1분기말 연결 재무제표 기준으로 부채비율 325.16%, 차입금의존도 50.27% 등을 기록하고 있다.

두 지표는 동종업계 평균과 비교했을 때 높은 편이다. 2020년 기준으로 업종 평균 수치는 부채비율 117.7%, 차입금의존도 33.7% 등이다. 2020년에 들어서면서 K-IFRS 전환으로 전환상환우선주(RCPS)를 부채로 인식함에 따라 재무안전성이 더 떨어졌다.

부채 대부분은 장·단기 차입금이다. 올 1분기말 기준 대성하이텍의 유동부채는 946억원, 비유동부채는 272억원이다. 이중 단기차입금과 장기차입부채는 각각 503억원, 215억원으로 유동부채와 비유동부채 중 차지하는 비중이 높은 편이다.

대부분 한국수출입은행, 한국산업은행 등 국책은행을 비롯해 시중은행 등으로부터 차입한 자금이다. 연이자율은 은행별로 상이하나 부담이 적지 않다. 대부분 2~3%대의 이자율을 보이고 있다. 일부 차입금은 이자율이 4~5%대다.

사모사채 이자율도 만만치 않다. 3년물인 제10회(22억2000만원)는 5.32%다. 이외에 제12회(2년물, 8억2000만원)와 제13회(24억6000만원)도 4.79%다.

◇공모액 중 50억원 산업은행 고금리 대출 상환에 사용

다만 IPO 이후에는 해당수치들이 업종 평균 수준으로 수렴할 것으로 보인다. RCPS의 경우 지난 1분기에 전량 보통주로 전환했다. 전환사채의 일부(3차 CB)는 2분기 이전에 상환을 완료했으며 남은 1차 CB(30억원)도 올해 안에 보통주로 전량 전환할 계획이다.

약 1200억원 규모인 부채는 줄 것으로 보이지만 공모자금이 유입되면 자본 총계는 반대로 증가한다. 올 1분기말 기준 대성하이텍의 자본총계는 총 326억원이다. 공모희망밴드(7400~9000원)을 고려한 공모총액이 245억~300억원인 점을 고려하면 2020년 자본총계(667억원) 수준으로 회복할 수 있다.

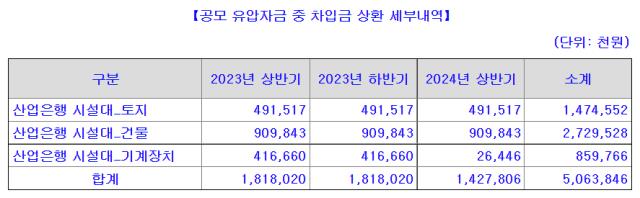

공모금액만 들어와도 부채비율은 약 195% 수준으로 떨어진다. 대성하이텍은 여기에서 더 나아가 공모 유입자금 중 50억원을 차입금 상환에 사용할 계획이다.

대부분 산업은행으로부터 토지·건물·기계장치 등의 시설대(기성고 대출)로 빌린 자금이다. 건축공사의 진척도에 따라 진척된 만큼의 담보를 인정받음으로써 공정률 만큼의 소요자금을 계산해 완공을 목적으로 대출을 실행해주는 것을 의미한다.

2023년 상·하반기에 걸쳐 36억원, 2024 상반기 14억원 등을 순차적으로 갚는다. 해당 시설대의 만기가 대부분 2027~2028년에 몰려 있지만 재무구조 개선을 위해 빠른 상환을 추진 중이다. 시설대 이자율이 대부분 4%가 넘는 만큼 이자 부담도 줄일 수 있다.

대성하이텍 관계자는 "공모 이후 부채비율은 올해말 기준으로 200% 이하까지 하락해 업종 평균에 근접할 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

남준우 기자의 다른 기사 보기

-

- '매각 난항' 한양증권, 원점 재검토 가능성 높아지나

- 원동일 에스아이플렉스 대표, 웰투시에 1000억 '재투자'한다

- '글로벌 운용사' ZCG, 첫 국내 펀딩 도전한다

- 한앤코·정광섭 CFO 또 동행, SK스페셜티 재무통으로

- KCGI·미래에셋, '중복 상장 논란' 에식스솔루션즈 엑시트 플랜은

- '인프라 강자' 스톤피크, 아시아 2호 펀드 조성 추진

- [PE 포트폴리오 엿보기]'형님 잘 둔' 대한항공씨앤디서비스, 한앤코도 웃는다

- [회생절차 밟는 홈플러스]'지급 보증' 테스코, 임대료 미지급 점포 구세주될까

- [thebell League Table]'난공불락' 삼일PwC, 이번에도 산뜻한 선두 출발

- [PE 포트폴리오 엿보기]'FI·SI 다수 접촉' 티오더, 신규 투자 유치 추진