[오너십 시프트]LBO 우려 현실화, 제이준코스메틱 '새 국면'⑥앰버캐피탈 9일 만에 지배력 상실…아이오케이 담보권 실행, 최대주주·경영권 확보

신상윤 기자공개 2022-08-09 08:35:32

[편집자주]

기업에게 변화는 숙명이다. 성장을 위해, 때로는 생존을 위해 변신을 시도한다. 오너십 역시 절대적이지 않다. 오히려 보다 강력한 변화를 이끌어 내기 위해 많은 기업들이 경영권 거래를 전략적으로 활용한다. 물론 파장도 크다. 시장이 경영권 거래에 특히 주목하는 이유다. 경영권 이동이 만들어낸 파생 변수와 핵심 전략, 거래에 내재된 본질을 더 면밀히 살펴보고자 한다.

이 기사는 2022년 08월 08일 15시55분 thebell에 표출된 기사입니다

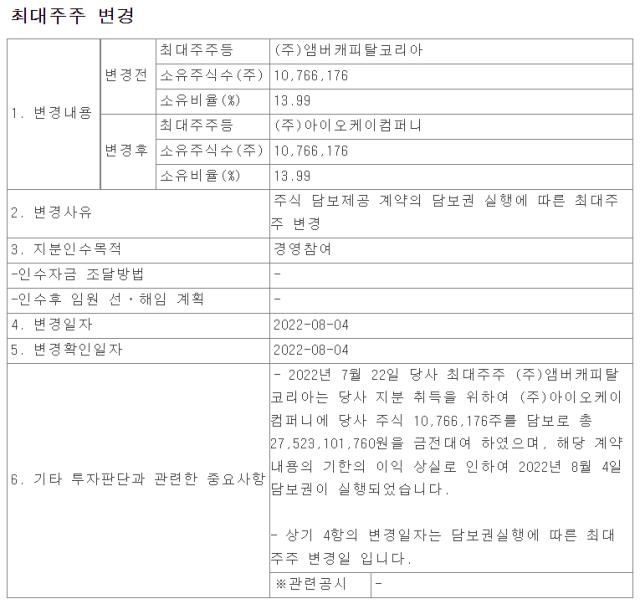

우려됐던 차입매수(LBO) 인수합병(M&A) 한계가 여실히 드러났다. 화장품 전문기업 '제이준코스메틱'을 인수했던 앰버캐피탈코리아 얘기다. 앰버캐피탈코리아는 제이준코스메틱 최대주주 지분 및 경영권을 인수한 지 열흘도 안 돼 차입처에 지배력을 빼앗겼다. 제이준코스메틱 지배구조가 다시 한번 변화 기로에 선 이유다. 지난 1년 사이 세 번째다.유가증권 상장사 제이준코스메틱은 지난 4일 최대주주가 아이오케이컴퍼니로 변경됐다고 공시했다. 아이오케이컴퍼니는 이날 앰버캐피탈코리아 주식 담보 계약의 기한 이익 상실로 제이준코스메틱 주식을 취득했다고 밝혔다. 이로써 아이오케이컴퍼니는 제이준코스메틱 지분 13.99%를 보유한 최대주주에 올랐다.

예견된 수순이었으나 시기는 예상보다 빨랐다. 앰버캐피탈코리아는 지난달 22일 아이오케이컴퍼니로부터 243억원을 차입했다. 오는 12월22일까지 6개월 단기 차입이다. 이 차입금을 비롯해 아이오케이컴퍼니로부터 빌린 자금만 275억원이다. 이자는 낮게는 연 4.6%에서 높게는 10%로 책정됐다.

앰버캐피탈코리아가 아이오케이컴퍼니로부터 차입한 자금은 사실상 전액 제이준코스메틱 인수에 쓰였다. 인수할 기업의 주식을 담보로 자금을 마련하는 LBO 전략은 중소형 M&A 시장에서 흔히 쓰이는 전략 중 하나다. 다만 차입한 자금을 상환할 능력을 갖추지 못하면 주식의 소유권과 기업 지배력마저 잃을 수 있다는 단점이 있다.

이에 앰버케피탈코리아가 LBO 전략으로 제이준코스메틱을 인수했을 때부터 6개월 내 아이오케이컴퍼니 차입금을 갚을 수 있느냐는 초미의 관심사였다. 이와 관련 앰버캐피탈코리아는 주식 외 주주가 보유한 부동산 등 자산을 담보로 제공했다며 상환 여력이나 자금 조달에는 문제가 없다고 피력해왔다.

그러나 영업일 기준 불과 9일 만에 제이준코스메틱 경영권 지분이 차입처에 넘어감으로써 시장의 우려는 현실로 드러났다. 이와 관련 차입처인 아이오케이컴퍼니 측도 예상보다 담보권 행사 시기가 빨랐다는 분위기다. 특히 아이오케이컴퍼니로선 담보권을 실행하지 않을 경우 대여한 자금 회수에 문제가 생길 우려 등을 배제할 수 없었단 설명이다.

제이준코스메틱 지배구조 개편이 새 국면에 접어든 배경이다. 앰버캐피탈코리아는 지분을 전량 잃은 만큼 경영권 행사에도 힘이 빠진 상황이다. 반면 아이오케이컴퍼니는 경영 참여를 전제로 한 최대주주 지분을 인수한 만큼 적극적인 경영권 행사에 나설 예정이다.

일각에선 제이준코스메틱 이사회 주도권 경쟁이 예상된다. 아이오케이컴퍼니의 양재원 부사장은 현재 제이준코스메틱 사내이사다. 그는 최근 앰버캐피탈코리아 대표로도 오른 바 있다. 기존 앰버캐피탈코리아 측 이사회 구성원으로는 김은수 부회장이 있다. 김 부회장은 물밑에서 제이준코스메틱 경영권 이관 작업을 알선했던 것으로 알려진 인물이다.

앰버캐피탈코리아 관계자는 "제이준코스메틱 이사회는 대부분 우리 쪽 추천 인사들로 경영권 행사에 문제가 없다"며 "이자 부담 등의 이유로 담보한 주식을 넘긴 상황이지만 향후 유상증자 등으로 지배력을 다시 확보할 것"이라고 반박했다.

이에 대해 아이오케이컴퍼니 관계자는 "앰버캐피탈코리아와 대여 계약을 맺으며 약정했던 사항 중 해지 사유가 발생해 담보권을 실행한 것"이라며 "최대한 빨리 수습해 나갈 계획"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

신상윤 기자의 다른 기사 보기

-

- [지배구조 분석]건설사 KD 대주주, 채무 부담에 지분 매각 '결단'

- [건설사 추정 수익·원가 분석]대우건설, 해외 토목 현장 관리에 달렸다

- [디벨로퍼 프로젝트 리포트]넥스플랜, '에테르노 압구정' 옆 '효성빌라' 추가 취득

- [건설사 추정 수익·원가 분석]SK에코플랜트, 하이닉스발 수주 효과 '기대감'

- [디벨로퍼 리포트]엠디엠그룹, '서리풀·해운대' 앞두고 숨 고르기

- [이사회 분석]동신건설, 베일에 가린 오너3세 대표로 등장

- [건설사 추정 수익·원가 분석]삼성물산 건설부문, 수익성 견인한 공사비 협상력

- [디벨로퍼 리포트]빌더스개발원, 첫 매출 '이천 부발역 에피트' 촉진 관건

- [건설사 추정 수익·원가 분석]현대건설, 발주처 증액 협상 난이도 높아졌다

- [전문건설업 경쟁력 분석]특수건설, 2세 경영 안착 속 후계구도 '안갯속'