[Korean Paper]'물꼬' 튼 석유공사, 한국물 이슈어 줄줄이 출격하나10억달러 발행 성공, 가산금리 T+20~30bp 절감…아시아서 2주만에 달러 공모채 발행

이상원 기자공개 2023-03-31 07:40:45

이 기사는 2023년 03월 28일 15시35분 thebell에 표출된 기사입니다

한국석유공사가 달러화 공모채 발행에 성공했다. 당초 이번주까지는 발행이 어려울 것으로 예상됐지만 지난주 말 시장 분위기 개선이 감지되자 빠르게 발행에 나선 결과다. 이로써 실리콘벨리은행(SVB)과 크레디트스위스(CS) 사태로 얼어붙었던 한국물 시장의 물꼬를 다시 트게 됐다.아시아에서도 2주만에 발행이 재개되면서 시장 분위기가 빠르게 회복할 것으로 예상된다. 이에 따라 대기중이던 한국물 이슈어들도 발행 채비에 나서고 있다. 다만 한국석유공사가 공기업인 만큼 일반기업에 대한 투심 회복 여부는 좀 더 지켜봐야 한다는 분석이다.

◇투자자 442곳 참여, 높은 유럽·미국 투자자 비중

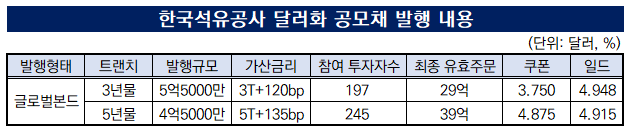

투자은행(IB) 업계에 따르면 한국석유공사는 28일 10억달러의 글로벌본드(RegS/144A) 발행에 성공했다. 벤치마크 사이즈로 트랜치(tranche)는 3년물과 5년물 고정금리부채권(FXD)으로 구성했다. 3년물에 5억5000만달러, 5년물에는 4억5000만달러를 배정했다.

전날 진행된 북빌딩(수요예측)에서 오전부터 많은 주문이 몰렸다. 우려와 달리 아시아 시장에서만 북 업데이트를 세 차례 진행할 정도였다. 최종 유효주문으로 3년물에 29억달러, 5년물에 39억달러를 기록했다. 전체 발행 금액의 약 7배에 달하는 규모다.

참여 투자자수는 442곳으로 기록됐다. 3년물에 197곳, 5년물에 245곳이 참여했다. 지역별로 보면 유럽과 미국 투자자 비중이 높다는 점에서 상당한 의미가 있다. 3년물은 아시아(40%), 미국(31%), 유럽(29%), 5년물의 경우 아시아(53%), 미국(32%), 유럽15%) 순으로 나타났다.

투자자 유형별로는 3년물에는 자산운용사(52%), 중앙은행·공공기관(32%), 은행(9%), 보험·연기금(4%), PB(3%) 순으로 참여했다. 5년물은 자산운용사(72%), 중앙은행·공공기관(13%), 은행(11%), PB(4%)의 순으로 기록됐다.

한국석유공사는 최초제시금리(IPG·이니셜가이던스)로 3·5년 만기 미국국채(T)에 각각 140bp, 165bp를 가산한 수준으로 제시했다. 북빌딩 결과 최종가산금리(FPG)는 120bp, 135bp로 각각 20bp, 30bp를 절감했다. 쿠폰은 3년물 3.750%, 5년물 4.875%, 일드는 3년물과 5년물 각각 4.948%, 4.915%다.

IB 업계 관계자는 "최근 금리 환경상 3년물 대비 5년물에 오더가 약 10억달러 가량 더 모집됐다"며 "이를 기반으로 5년물 수정가이던스 금리에 강한 하방압력을 가해 3년물보다 높은 30bp 타이트닝에 성공했다"고 말했다.

◇한국물 물꼬에 이슈어 잇따라 출격 대기

잇따른 악재에도 미국 시장은 지난주 이미 어느정도 분위기가 완화되면서 신규 발행이 재개됐다. 이에 반해 아시아 시장은 보수적으로 접근하며 신규 발행이 이뤄지지 않았다. 따라서 이번주에 윈도우를 배정받은 이슈어들이 발행에 나서지 못할 것이란 전망이 지배적이었다.

여기에 주말 사이 도이치뱅크의 위기론까지 불거지면서 이는 기정사실화되는 듯 했다. 하지만 지난주 금요일과 주말 사이 전반적인 시장 환경이 견조하게 나타나면서 27일 한국석유공사는 발행을 최종 결정했다.

이번 딜은 이달 초 SVB와 CS 사태 이후 처음으로 나온 한국물이다. 지난달 중순 한국주택금융공사의 글로벌본드 발행 이후 약 한 달 반만이다. 아시아 채권시장에서도 2주만에 나온 공모 달러채로 투자자들의 큰 주목을 받았다.

업계 관계자는 "아시아 시장에서 2주만에 처음으로 나온 공모 달러채로 주목을 받아 성공적으로 오더북 모멘텀을 형성했다"며 "미국과 유럽 시장에서도 유의미한 주문들이 들어오며 서포트했다"고 말했다.

이번 발행이 성공적으로 마무리 됨에 따라 향후 딜들도 예정대로 시장을 찾을 수 있게 됐다. 현대차 미국법인과 한국광해광업공단이 이번주 북빌딩 채비에 들어갔다. 다만 이번 딜이 정부의 지원도가 높은 공사채 발행이었던 만큼 일반기업에 대한 투심도 회복된 것으로 단정 지을 수 없다는 분석이다.

또 다른 업계 관계자는 "최종 북 사이즈나 프라이싱이 SVB, CS 사태 이전, 특히 연초와는 다른 양상을 보였다"며 "7년 또는 10년물과 같은 장기물 발행이 없었다는 점에서 앞으로 한국물 발행이 계속 성공적으로 진행될지는 좀 더 지켜봐야 한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"