유유제약의 제로금리 CB, 실상은 승계 '히든카드' 245억 중 74억 콜옵션 부여, 지분 약 6% 확보 가능

차지현 기자공개 2023-06-16 13:33:27

이 기사는 2023년 06월 14일 10시39분 THE CFO에 표출된 기사입니다

유유제약이 6회 연속 무이자 전환사채(CB)로 자금을 조달했다. 조달 금액은 245억원으로, 대부분을 기존 발행한 CB 매입과 운영자금으로 사용한다.제약바이오 업계에서는 CB에 붙은 콜옵션(매도청구권)에 주목한다. 향후 오너 일가가 지배력을 확대하는 도구로 활용할 수 있어서다. 4세 지분 승계의 도구로 쓰일 가능성도 있다. 유유제약 오너 일가는 과거에도 분리형 신주인수권부사채(BW)나 CB 등 메자닌 채권을 통해 지배력을 키운 이력이 있다.

◇6년 연속 제로금리 CB 발행…관건은 '콜옵션'

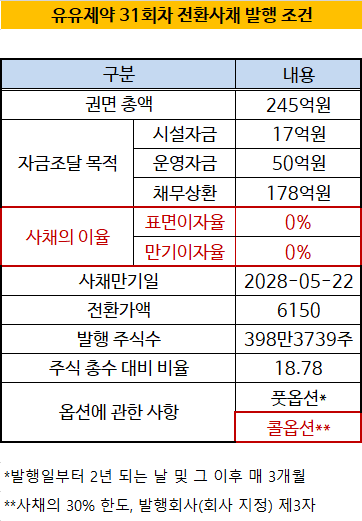

금융감독원 전자공시에 따르면 유유제약은 최근 245억원 규모의 31회차 사모 CB를 발행했다. CB는 채권자가 회사에 돈을 빌려주고 이자를 받다가, 주가가 오르면 주식으로 전환해 시세 차익을 얻을 수 있는 주식연계채권이다.

표면이자율과 만기이자율 모두 0% 조건이다. 사채 만기일은 2028년 5월 22일까지다. 5년간 유유제약이 무이자로 자금을 융통한다는 뜻이다. 이로써 유유제약은 2013년부터 10년 동안 6회 연속 제로 금리 자금 조달에 성공했다.

유진투자증권, 신한투자증권 등 기관투자자가 CB 전량을 인수했다. 1주당 전환가액은 6150원으로, 주가 하락에 따른 최저 조정가액은 4305원이다. 전환청구권 행사로 발행할 수 있는 주식 수는 398만3739주다. 이는 유유제약 총발행주식의 18.78%에 해당한다. 채권자는 내년 5월부터 채권 금액만큼 유유제약 주식으로 바꿔 달라고 요구할 수 있다.

유유제약은 이번 CB 발행으로 확보한 245억원의 자금 가운데 178억원을 지난 2021년 발행했던 30회 CB를 갚는 데 쓴다. 유유제약 측은 "해당 CB를 매입 후 모두 소각할 예정"이라며 "단기 오버행(잠재적 매도 물량) 이슈를 상당 부분 해소할 것"이라고 했다. 나머지 자금 중 50억원은 운영 자금, 17억원은 시설 자금으로 투입한다.

이번 CB에는 풋옵션(조기상환청구권)과 콜옵션이 모두 달려 있다. 풋옵션은 채권자가 채권 발행 회사에게 만기 전 돈을 갚으라고 요구할 수 있는 권리, 콜옵션은 채권 발행 회사가 채권자에게 돈을 갚는 대신 채권을 돌려달라고 요구할 수 있는 권리다. 풋옵션 조건에 따라 채권자는 사채 발행일로부터 2년이 되는 날로부터 유유제약 측에 CB를 조기에 갚으라고 요구할 수 있다.

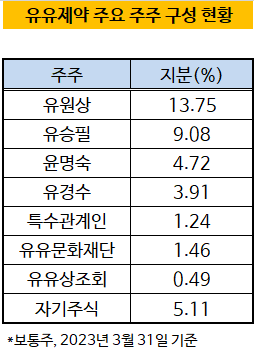

눈에 띄는 점은 콜옵션 내용이다. 콜옵션 조건에 대한 세부 내용을 보면 CB의 30%까지 유유제약 또는 유유제약이 지정하는 제3자에게 매도하도록 청구할 수 있다. 이때 제3자는 '최대주주 및 그 특수관계자'다. 유유제약의 최대주주는 13.75%(3월 말, 보통주 기준)를 보유한 유원상 대표다. 이어 유승필 명예회장이 9.08%의 지분을 보유 중이다.

◇오너 일가 과거 BW로 지분 확보…4세 승계도 눈길

업계에서는 이번 CB가 오너 일가의 지배력을 높이는 데 쓰일 가능성이 높다고 보고 있다. 오너 일가 입장에서 메자닌 채권은 요기한 지배력 확대 수단으로 꼽힌다. 주가 하락 시기에 전환청구권을 행사해 비교적 적은 돈으로 많은 지분을 확보할 수 있는 데다, 증여세 등 각종 세금도 아낄 수 있기 때문이다.

실제 과거에도 유유제약 오너 일가는 메자닌 채권을 통해 시세보다 저렴한 가격에 유유제약 주식을 취득해 왔다. 유 대표는 24회 BW 덕분에 유유제약 주식을 2002년 3월 25일 당시 시가(종가 2만5700원)의 절반 수준으로 매입했고 2017년에도 분리형 BW를 이용해 12월 13일 당시 시가(종가 1만1350원)보다 43%가량 낮은 가격에 신주를 인수했다.

유 대표는 미국 트리니티대에서 경제학 학사, 컬럼비아대에서 경영학 석사 과정을 마치고 미국 5대 회계법인 아서앤더슨 회계사, 메릴린치 컨설턴트, 세계적인 제약사 노바티스 매니저 등을 두루 경험한 인물이다. 그가 미국 유수의 회계법인과 투자은행 등에 재직하면서 배운 금융 지식을 지배력을 높이는 데 총동원하고 있다는 게 업계의 평가다.

현재 유유제약은 유 대표 중심의 오너 3세 경영 체제를 확립했다. 이번 CB 콜옵션 전량이 유 대표에게 행사될 경우 그는 유유제약 보통주 신주를 최소 119만5121주에서 최대 170만7317주까지 얻을 수 있다. 유유제약 지분 6.49~9.01%에 달하는 수준이다.

이번 CB가 오너 4세 지분 승계의 지렛대로 쓰일 가능성도 점쳐진다. 유 대표의 자녀 유제현·유현호 씨는 최근 유유제약이 오너 일가의 개인 회사 유유건강생활을 흡수합병하는 과정에서 각각 4억원가량을 현금화했다. 오너 4세가 수면 위로 드러난 것은 이번이 처음이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]해성옵틱스, 갤럭시S25·S26에 카메라 모듈 공급

- [i-point]폴라리스AI파마, ‘스마트 생태공장' 구축

- [WM 풍향계]리테일 경쟁 격화, 성장 전략 색깔차 'PB vs 센터'

- [출격 나선 롱숏 운용사]밸류시스템, 수익률 선방…'내러티브 숏' 집중

- [출격 나선 롱숏 운용사]'펀더멘털 롱숏' 구도운용, 라인업 확충 박차

- [Product Tracker]쿼드운용 프로젝트펀드, 루닛 하락에도 웃음짓는 이유

- [Product Tracker]NH프리미어블루 강추한 알테오젠 '쾌조의 스타트'

- [i-point]경남제약, '칼로-나이트 Relax' 출시

- 동진쎄미켐, 3세 '이종호' 경영 전면 등판

- [삼성전자 리더십 재편]삼성전자, DX부문 발빠른 재정비 '노태문 등용'