[저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리⑦유동성비율 500% 웃돌아, 부동산PF 연체율 15% 이상…BIS비율은 11% 수준

김서영 기자공개 2024-04-19 08:23:49

[편집자주]

최근 저축은행업계는 2022년 레고랜드 사태, 2023년 태영건설 워크아웃 등 여러 변수를 맞닥뜨리고 있다. 이에 따라 저축은행사의 유동성비율이 저점과 고점을 오가며 출렁이는 모습을 보였다. 작년 말부턴 부동산PF 부실 발생에 적극 대응하기 위해 하향 안정세를 보이던 유동성비율을 다시 끌어올리고 있다. 저축은행업계 및 주요 대형사의 유동성 지표와 대출 현황 등을 바탕으로 부실 위험성과 대응 능력을 진단해본다.

이 기사는 2024년 04월 17일 15시15분 THE CFO에 표출된 기사입니다

상상인그룹 계열의 상상인저축은행과 상상인플러스저축은행은 지난해 업계 최상위 수준의 유동성비율을 나타냈다. 한 해 동안 유동성비율이 200% 아래로 떨어진 적이 없었고 작년 말 500%가 넘는 수치를 기록했다. 작년 하반기 영업을 축소하면서 대출 자산의 만기를 단기화한 덕분이다.이들 저축은행의 문제는 유동성이 아니라 건전성 관리다. 지난해 고정이하여신(NPL)비율이 15%를 넘기면서 건전성이 눈에 띄게 악화됐다. 부동산 프로젝트파이낸싱(PF) 대출채권을 줄였지만, 연체율 상승이 이어졌다. 다만 BIS비율은 11% 이상의 안정적인 수치를 보이고 있다는 점은 긍정적이다.

◇대출 영업 감소에 만기구조 단기화…유동성비율 500% 이상

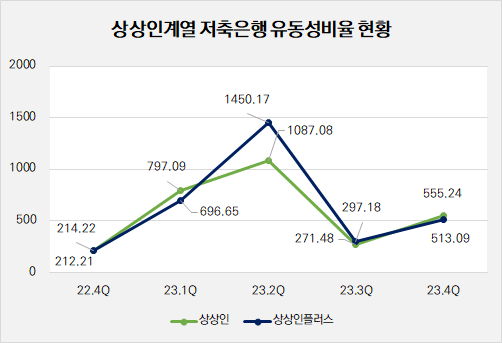

상상인저축은행과 상상인플러스저축은행은 지난해 말 기준 각각 555.24%와 513.09%의 유동성비율을 기록했다. 두 회사는 79개 저축은행 중 나란히 2위와 3위를 기록했다. 지난 한 해 이들의 유동성비율은 200%를 크게 웃돌았다. 작년 2분기 각각 1087.08%와 1450.17%까지 치솟았지만, 3분기부터 하향 안정세를 보였다.

레고랜드 사태로 작년 6월 말까지 선제적 유동성 확보 차원에서 유동성비율을 1000% 넘게 가져갔다. 하반기로 넘어오면서 유동성비율이 300~500% 수준에서 관리됐다. 상상인저축은행과 상상인플러스저축은행은 작년 하반기 공통적으로 대출 영업을 줄여 유동성 지표를 개선했다.

상상인저축은행의 대출채권은 작년 3분기 2조5803억원에서 2조4261억원으로 5.98% 감소했다. 상상인플러스저축은행도 같은 시기 대출채권 규모가 1조2895억원에서 1조1919억원으로 7.57% 줄었다. 각각 1년 새 18.77%와 17.66% 감소한 수준이다.

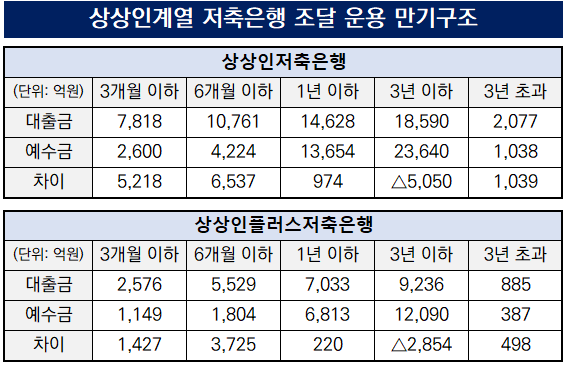

대출 영업이 줄면서 대출 채권의 만기 구조가 단기화됐고, 유동성자산으로 분류되는 3개월 내 만기도래 대출의 총액도 늘어났다. 작년 3분기 말 기준 상상인저축은행의 잔존 만기 대출채권 잔액(고정이하여신 제외)은 5894억원이었으나 작년 말 7818억원으로 86.75% 증가했다.

상상인플러스저축은행의 경우 만기도래 3개월 이내 대출채권 잔액은 줄었으나 잔존 만기 6개월 이내 대출채권 비중은 3분기 말 45.62%에서 작년 말 46.39%로 0.77%p 증가했다. 1년 이내 만기가 돌아오는 대출채권 비중 역시 55.78%에서 59.01%로 3.23%p 늘었다.

예수금 규모도 대출 영업 축소에 맞춰 조절됐다. 지난해 3분기 말 상상인저축은행의 예수부채 잔액은 2조7861억원에서 작년 말 2조4678억원으로 11.43% 감소했다. 상상인플러스저축은행도 작년 말 예수부채가 1조2477억원을 기록하며 전 분기(1조3454억원) 대비 7.26% 줄었다.

예수부채 만기구조는 대출부채와 다르게 장기화되는 모습이다. 잔존 만기 1년 이내 예수부채 비중은 상상인저축은행의 경우 3분기 32.68%에서 작년 말 55.33%로 22.65%p 확대됐다. 같은 기간 상상인플러스저축은행은 27.98%에서 54.6%로 26.62%p 증가했다.

◇최상위권 유동성과 달리 건전성 악화, NPL비율 15% 넘었다

상상인저축은행과 상상인플러스저축은행은 업계 최상위권 수준의 유동성비율을 자랑한다. 그러나 관리가 시급한 건 건전성이다. 이들 저축은행은 작년 말 기준 나란히 NPL비율 15%를 넘어섰다.

지난해 말 기준 상상인저축은행의 NPL비율은 15.05%로 전년(4.47%)과 비교해 10.58%p 상승했다. 같은 기간 상상인저축은행의 NPL비율은 15.46%로 2022년 말 4.09%에서 11.37%p 급등했다.

고위험성 자산에 속하는 부동산PF 대출에서도 눈에 띄게 건전성이 악화됐다. 상상인저축은행은 부동산PF 대출채권 총량부터 줄여나갔다. 2022년 말 4712억원에서 작년 말 3350억원으로 28.9% 감소했다. 상상인플러스저축은행도 2631억원에서 1435억원으로 45.46% 줄였다.

이러한 노력에도 부동산PF 대출 연체율은 높아져만 갔다. 작년 말 기준 부동산PF 대출채권 연체율은 상상인저축은행 12.66%, 상상인플러스저축은행 14.77%로 나타났다. 이는 전년과 비교해 각각 7.63%p, 11.43%p 상승한 수치다.

긍정적인 점은 손실흡수 능력은 양호한 상태를 보인다는 것이다. 이들 저축은행의 BIS비율은 11%를 웃돌며 법정기준인 8%를 약 3%p 이상 초과해 유지 중이다. 작년 말 기준 상상인저축은행의 BIS비율은 11.2%로 나타났다. 상상인플러스저축은행은 11.18%의 BIS비율을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목

김서영 기자의 다른 기사 보기

-

- [Company Watch]GS건설, 해외 모듈러 신사업 '외형 확장' 성과

- [건설리포트]부영주택, 저조한 분양 탓 수익성 회복 고전

- [thebell note]모듈러 주택, 진가를 발휘할 때

- [건설리포트]우미건설, '분양 호조' 힘입어 외형 성장

- [건설부동산 줌人]신영부동산신탁, '증권 출신' 김동현 신탁사업부문장 낙점

- [이사회 분석]GS건설, 다시 여는 주총…사외이사 '재선임' 카드

- [건설사 인사 풍향계]이종원 회장의 '선택', 임기영 HS화성 신임 대표

- [건설사 PF 포트폴리오 점검]GS건설, 브릿지론 '2조' 돌파…연내 본PF 전환할까

- [GS건설을 움직이는 사람들]조성한 부사장, 글로벌 경쟁력 강화할 '토목 전문가'

- 허윤홍 GS건설 대표 "선별 수주로 리스크 관리 강화"