[보험사 지급여력 돋보기]'리스크 테이킹' 준비 마친 KB라이프생명경과조치 전 킥스 330%…업계 안정권 대비 150%p만큼 초과 자본 축적

이재용 기자공개 2024-06-17 12:47:14

[편집자주]

신지급여력(K-ICS)제도는 기존 위험계수방식에서 벗어나 시나리오 방식을 적용함으로써 경제환경에 따른 자본 변동성 등 리스크를 더욱 정밀하게 측정한다. 이에 재무제표에는 보험사가 처한 실제 경영 상황이 고스란히 드러난다. 새 제도가 도입된 지 1년, 그간 쌓인 지급여력 데이터에 기반해 각 보험사의 경영 리스크를 파악하고 산출 배경과 결론 도출 근거를 살펴본다.

이 기사는 2024년 06월 12일 17시15분 THE CFO에 표출된 기사입니다

KB라이프생명보험의 자본적정성은 총자산 10조원 이상 중대형 생보사 중에서도 최고 수준이다. 신지급여력비율(K-ICS·킥스비율)은 지난해 말 기준 329.78%로 금융감독원 권고 수준을 두 배 이상 웃돈다. 대량해지위험 감소에 따른 생명보험위험 완화로 지급여력기준금액(요구자본)이 줄어든 영향이다.일각에선 지나치게 높은 비율을 두고 자본을 비효율적으로 운용하고 있다고 지적한다. 다만 지난해 통합 출범한 회사 특성을 고려하면 재무 안정성이 우선될 수밖에 없는 상황이었다. 최근 요양사업을 공격적으로 확대하는 등 추가 리스크 테이킹에 나서고 있는 만큼 그간 중장기 사업 발판 마련을 위해 자본을 축적했다고 해석할 수 있다.

◇요구자본 6.8조…대량해지 충격 수준 완화 등에 3500억 감소

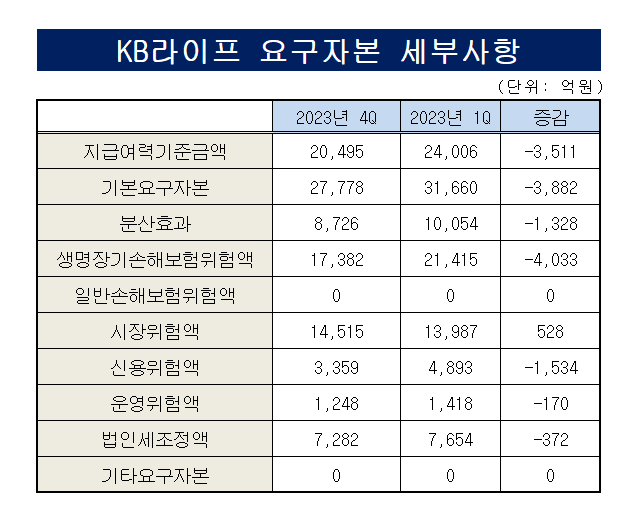

KB라이프 경영공시에 따르면 지난해 말 기준 킥스비율은 329.78%로 나타났다. 지난해 1분기 말 285.06% 대비 44.7%포인트 상승했다. 지급여력금액(가용자본)은 6조7589억원, 요구자본은 6조8431억원이었다. 연초 대비 각각 842억원, 3511억원 감소했다.

요구자본 변동 추이를 구체적으로 들여다보면 생명장기손해보험위험액이 눈에 띄게 줄었다. KB라이프의 생명장기손해보험위험액은 1조7382억원으로 연초 2조1415억원과 상반기 2조2798억원 대비 4000억원가량 감소했다. 해당 위험액은 보험계약의 인수, 보험금 지급 등 보험계약 자체의 요인에서 발생할 수 있는 위험이다.

KB라이프의 생명장기손해보험위험액 현황 중 사망위험은 3972억원, 장수위험 493억원, 장해·질병위험 4069억원, 해지위험 1조2364억원, 사업비위험이 3947억원으로 나타났다. 상반기와 비교해서 해지위험을 제외하고 모두 위험액이 증가했다. 다만 해지위험의 위험액 감소분이 그 증가분을 상쇄했다.

해지위험액은 상반기 1조8989억원에서 연말 1조2364억원으로 6625억원 감소했다. 보험업 감독업무 시행세칙 개정으로 해지율 기준이 바뀐 영향이다. 금융감독원은 지난해 말 저축성보험이 경기변동에 대한 민감도가 높아 위기상황 발생 시 보장성보험보다 대량해지 위험이 높다는 의견에 따라 대량해지위험해지율 산출 가정을 보장성 25%, 저축성 35%로 차등 적용했다.

생명장기손해보험위험액은 하위항목의 합계에 분산효과가 적용돼 산출된다. 이렇게 산출된 위험액이 7조8551억원이다. 이외 요구자본의 하위 위험액 항목은 일반손해보험위험액 1조3259억원, 시장위험액 3조2902억원, 신용위험액 2조4227억원, 운영위험액이 6259억원으로 나타났다.

금리 하락에 따른 듀레이션 갭 증가로 시장위험은 528억원가량 상승했다. 지난해 말 기준 KB라이프의 금리위험액은 7856억원, 주식위험액 9265억원, 부동산위험액 1238억원, 외환위험액은 3856억원이었다. 다만 시장위험액은 이외 위험액 하락분의 합계에 크게 못미처 유의미한 영향을 주진 못했다.

◇가용자본 감소에도 킥스비율 상승…초우량 초과자본 확보

가용자본은 건전성감독기준 재무상태표 상의 부채를 초과하는 순자산(자산금액)에서 손실흡수성의 유무에 따라 일부 항목을 가산 또는 차감해 산출한다. KB라이프의 지난해 말 건전성감독기준 순자산은 6조7032억원으로 나타났다. 같은 해 1분기 말보다 920억원 532억원 증가했다.

세부항목을 살펴보면 이익잉여금이 2조8094억원에서 2조9656억원으로, 조정준비금은 1조2802억원에서 1조2349억원으로 순증했다. 기타포괄손익누계액은 -426억원이다. 금리 하락에 따른 자산 평가액 증가분을 부채 평가액 증가분이 상회한 영향을 받았다.

순자산에 불인정항목(주주배당액)과 재분류항목(자본증권 인정 한도 초과액) 등이 차감돼 기본자본이 산출된다. 지난해 말 순자산 중 불인정항목은 240억원, 재분류항목은 1조3801억원이 잡혔다. 이렇게 산출된 기본자본은 5조2992억원이다. 여기에 보완자본 1조4598억원을 더한 최종 가용자본이 6조7589억원이다.

가용자본이 842억원 줄었으나 요구자본 감소 폭에 의해 킥스비율은 상승했다. 킥스비율 버퍼는 업계에서 안정권으로 여기는 기준 180%와 비교해도 150%포인트가량 확보됐다. 이렇다 보니 KB라이프의 자본정책이 지나치게 보수적이라는 지적도 있다. 통상 보험사들은 내부적으로 적정 비율을 설정하고 초과 자본을 운용하기 때문이다.

KB라이프도 할말은 있다. 지난해 초 KB생명과 푸르덴셜생명이 통합돼 재무 안정성을 우선적으로 다질 필요가 있었다. 앞으로는 1년 동안 안정적으로 축적한 자본을 활용해 보다 공격적인 사업 전략을 펼칠 계획이다. 시니어 라이프 플랫폼 구축, 글로벌 인오가닉 성장 등 6대 중점사항을 도출해 중장기 성장 지향점도 설정했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오, AI 신약개발 스타트업 성장 돕는다

- [i-point]바이오솔루션, ‘KOREA LAB 2025’ 참가 "동물실험 미래 제시"

- [i-point]시노펙스, 국책과제로 탄소 저감형 필터·시스템 개발 착수

- 인천 용현·학익지구 '시티오씨엘 7단지' 이달 분양

- NH아문디운용, '피지컬AI' 선점…연금시장 포커스

- [코스닥 상장사 매물 분석]이미지스, 재매각 대신 경영 정상화 '방점'

- [코스닥 신사업 '옥석가리기']리트코 품은 아이즈비전, 통신 넘어 환경 사업 확대

- '본업 순항' 파라텍, 외부투자 실패 '옥의 티'

- [i-point]'FSN 계열' 부스터즈, 어닝 서프라이즈 달성

- [감액배당 리포트]OCI 감액배당, OCI홀딩스만 덕봤다

이재용 기자의 다른 기사 보기

-

- [보험사 기본자본 점검]한화생명, 자본구조 개선 '이중과제'

- 신학기 수협은행장의 '정중동'

- [금융사 해외 전초, 제재 리스크]인니신한, 사업지주 세운다…KB는 순수지주 검토

- [우리금융 동양생명 M&A]대규모 유상증자 계획한 까닭은

- [영상]동양·ABL생명 품는 우리금융, 통합 후 유상증자 계획한 배경은

- 중대 사고 발생 금융사, 소비자보호 실태 조기 평가받는다

- [보험사 기본자본 점검]현대해상, 실질 손실흡수력 취약…보완자본 의존 과도

- [보험사 기본자본 점검]교보생명, 견조한 자본적정성…하방 압력 완화는 숙제

- [보험사 기본자본 점검]삼성화재, 자본의 양·질 모두 '무결점'

- [Sanction Radar]은행·증권 PD 15곳, '조단위' 공정위 과징금 처분 위기