[헤지펀드 판매사 지형도 분석]외형 늘린 수성운용, 하나·신영증권 비중 '쑥'수탁고 확대 지속…전년말 대비 8% 증가

윤기쁨 기자공개 2024-06-24 07:52:02

[편집자주]

라임·옵티머스 사태로 책임이 무거워지자 주요 판매사들이 리스크 점검을 내세우며 헤지펀드 판매를 꺼리고 있다. 점검이 장기화되자 운용사들은 판매사들의 그물망 심사에 대응하면서도 생존을 위해 다양한 판매 채널을 모색하고 있다. 금융사고 이후 헤지펀드 운용사별 주요 판매채널에 어떤 변화가 있었는지 더벨이 들여다본다.

이 기사는 2024년 06월 19일 08:13 theWM 에 표출된 기사입니다.

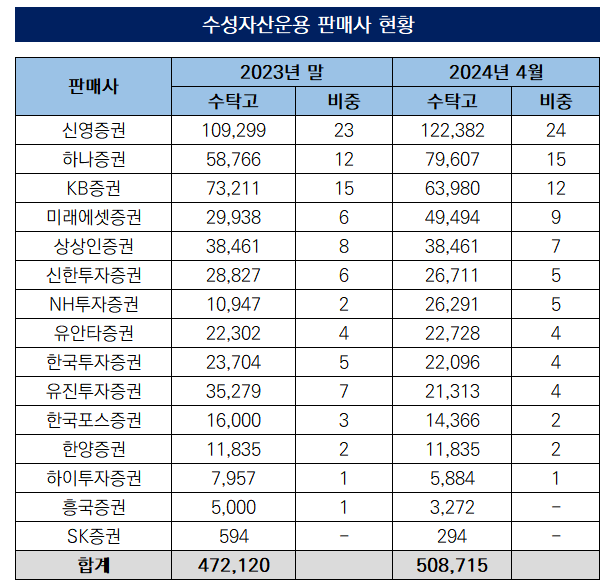

수성자산운용 수탁고가 늘어나면서 주요 판매사들 비중도 동반 증가했다. 코스닥벤처와 공모주 펀드에 주력하며 라인업 확장에 나선 결과다.19일 금융투자업계에 따르면 수성자산운용의 4월말 기준 판매 수탁고는 5087억원으로 전년 말(4721억원)보다 7.75% 증가했다. 메자닌 투자에 특화된 수성자산운용은 코로나 팬데믹과 업황 부침이 반영되면서 2022년 수탁고 5138억원으로 최고치를 기록한 이후 규모가 꾸준히 감소했다. 지난해 4721억원까지 쪼그라들었다가 올해 들어 5000억원대로 올라섰다.

리테일 창구는 매년 좁아졌다. 2020년 18개사에서 이듬해 14개사로 크게 줄었다. 2022년 16개사, 지난해와 올해 15개사까지 감소했다. 신한은행, 하나은행 등 은행사는 모두 자취를 감췄고 삼성증권과 대신증권, 교보증권도 판매사 목록에서 이름을 뺐다.

하지만 수성자산운용은 연초 이후 10여개 신규 사모펀드를 선보이며 외형 확장에 적극적으로 나서고 있다. 대부분 시장에서 수요가 많은 코스닥벤처, 하이일드, 공모주에 투자하는 상품들을 선보이며 자금을 끌어모았다.

설정액이 늘면서 주요 판매사들의 수탁고도 커졌다. 다만 상위권과 하위권 간 양극화도 확대됐다. 신영증권, 하나증권, 미래에셋증권, NH투자증권 등은 비중이 크게 늘어난 반면 KB증권, 상상인증권, 신한투자증권, 유진투자증권, 하이투자증권 등은 줄어들면서 격차는 커졌다.

최다 판매사는 지난해에 이어 신영증권이 이름을 올렸다. 신영증권 설정잔액은 1224억원으로 1년 전(1093억원)보다 늘었다. 전체에서 차지하는 비중도 23%에서 24%로 증가했다. 신영증권은 수성자산운용이 올해 신규로 선보인 '수성하이일드채권' 등을 약 500억원어치 판매하면서 덩치를 키웠다.

2, 3위는 순위 변동이 있었다. 하나증권이 588억원(12%)에서 796억원(15%)로 늘어난 반면, KB증권이 732억원(15%)에서 640억원(12%)로 줄면서 순위가 뒤바뀌었다. 주로 하나증권은 코스닥벤처를, KB증권은 메자닌 투자 펀드들을 창구에 걸었다.

하나증권은 '수성코스닥벤처 멀티에셋오픈', '수성코스닥벤처B4', '수성코스닥벤처B8', '수성코스닥벤처D1', '수성코스닥벤처P3' 등을 가판대에 올렸다. KB증권은 '수성멀티메자닌M1', '수성메자닌프로젝트P1', '수성멀티메자닌T1', '수성멀티메자닌M1', '수성멀티메자닌P2' 등을 판매했다.

한편 신영증권과 하나증권 이외에도 미래에셋증권과 NH투자증권 판매 비중도 크게 늘었다. 미래에셋증권은 종전 6%(299억원)에서 9%(495억원)으로, NH투자증권은 2%(109억원)에서 5%(263억원)으로 늘었다.

미래에셋증권은 2022년 '수성 thebanks' 판매를 맡으며 수성자산운용과 연을 맺었다. 'the banks'는 시중은행들이 출자자로 참여하는 프로젝트성 펀드로 소수의 메자닌 전문 사모자산운용사들만이 참여가 가능하다. 상장 메자진, IPO(기업공개) 등에 투자한다.

이외 판매사로는 상상인증권(385억원, 7%), 신한투자증권(267억원, 5%), NH투자증권(263억원, 5%), 유안타증권(227억원, 4%) 등이 뒤를 이었다.

출범 8년차인 수성자산운용은 2016년 사모전문운용사로 출범했다. 전신은 수성에셋투자자문으로 코스닥 상장사인 오성첨단소재(전 오성엘에스티) 윤승광 회장이 설립했다. 2013년 실리콘 가격이 급락하면서 어려움을 겪은 윤 회장이 수성운용의 매각을 결정, 당시 수성에셋투자자문 CEO(최고경영책임자)였던 박세연 대표가 회사를 인수했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 그룹 시너지 절실 김원규 LS증권 대표, 커버리지 '직접 관리'

- '위기 관리' 하이증권, PF 조직개편 '진행형'

- '회사채 올인' 하나증권, 기업금융본부 세팅 마쳤다

- [케이뱅크 IPO]4조~5조 밸류 도전장…상장 예심 청구 확정

- SUN&L, 화장품 용기 전문기업 '이루팩' 인수계약 체결

- [Rating Watch]롯데케미칼, 강등 1년만에 ‘부정적’...회사채 복귀 '난망'

- [증권신고서 정정 리스트]피앤에스미캐닉스, 밸류 핵심 '중국 리스크' 누락

- [thebell note]'SK 리밸런싱'을 대하는 IB들의 자세

- SK㈜, SK시그넷 매각설 일축 "사업 확장기, 검토할 이유 없어"

- [CAPEX 톺아보기]'연간 20조 투입' SK하이닉스, 사상 최대 규모 투자

윤기쁨 기자의 다른 기사 보기

-

- 보고펀드, 'VOYAGE' 네번째 독점 판매로 흥행가도

- [간판펀드 열전]'메가펀드' 칸서스하베스트 "추락하는 것은 날개가 있었다"

- 우리운용, 하반기 외형 확장 채비…라인업 확대 속도

- [매니저 프로파일]섬세함 무장 채권운용 베테랑, 우리운용 서보민 본부장

- 코레이트운용, 기관전용 주식형 펀드 청산…트랙레코드 확보

- 하이즈에셋운용, 채권본부 신설 "수익원 다변화"

- [헤지펀드 판매사 지형도 분석]외형 늘린 수성운용, 하나·신영증권 비중 '쑥'

- 밸류시스템, 손익차등형 출격…외형확장 나선다

- 마이다스에셋, 대표 교체 강수…'쇄신 작업 속도'

- 오라이언, 삼성증권 채널 확보…고객층 다변화 '잰걸음'