[IB수수료 점검]SK증권, '자본잠식' 큐로홀딩스 유증 딜 수수료 '최대'수수료 모집총액의 300bp…SK증권, 수수료 7억 이상 기대

안윤해 기자공개 2024-11-22 07:54:43

이 기사는 2024년 11월 20일 07:14 thebell 에 표출된 기사입니다.

큐로홀딩스가 145억원 규모의 주주배정 유상증자 계획을 밝혔다. 이번 유상증자에서 눈길을 끄는 점은 대표주관사에 최고 수준의 수수료율을 책정했다는 점이다. 통상 유상증자는 딜의 난이도가 높을수록 지급하는 수수료도 커진다.큐로홀딩스는 올해 자본잠식 상태가 이어지고 있는 만큼 이른 시일 내에 자금 조달이 필요한 상황이다. 회사는 시장에서 우호적인 조달 여건을 확보하기 위해 파격적인 수수료율을 제시하고 최대주주의 유상증자 참여까지 결정하고 나섰다.

◇모집총액의 300bp 책정…SK증권, 수수료 7억 이상 기대

투자은행(IB) 업계에 따르면 큐로홀딩스는 주주배정 후 실권주 일반공모 유상증자를 진행한다. 회사는 보통주 960만주를 신주로 발행하며, 주당 예정 모집가액은 1513원, 총 모집금액은 145억원이다. 회사는 공모금액을 채무상환(100억원)과 운영자금(40억원)에 사용할 예정이다.

대표주관사는 SK증권이 단독으로 맡았다. SK증권은 지난 9월 큐로그룹 계열사인 크레오에스지의 주주우선 공모 유상증자를 주선하며 주관계약의 물꼬를 텄다.

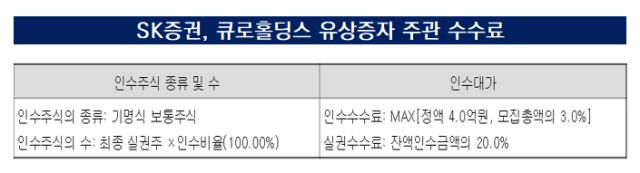

큐로홀딩스는 이번 유상증자 수수료를 'MAX(최대)'로 책정했다. 주관사인 SK증권은 인수수수료로 정액 4억원과 모집총액의 300bp 중 큰 금액을 기본 수수료로 받게된다. SK증권은 모집총액의 3%를 통해 더 많은 수수료를 거둘 수 있을 것으로 보인다.

모집총액으로 단순 계산하는 경우 SK증권은 예정 발행가액(1513원) 기준 약 6억2000만원의 수수료를 거둘 수 있다. 확정공모가가 예정 발행가액보다 높아지는 경우 회사가 올해 주관한 유상증자 중 최고 수수료 수익인 7억~8억원대도 기대해볼 수 있다.

여기에 별도로 실권주가 발생하면 추가로 인수금액의 20%를 수수료로 받는다. 앞서 SK증권이 주관했던 에스지이(200bp·6억3600만원)와 삼성제약(160bp·6억4900만원)의 유상증자 수수료 금액을 뛰어넘을 것으로 예상된다.

통상 유상증자는 딜의 난이도가 높아질수록 수수료율도 높아진다. 주로 바이오 기업들의 수수료가 모집액의 100bp를 넘기거나 200bp에 육박하는 딜도 많다.

다만 카페·엔터사업을 영위하는 큐로홀딩스는 이번 증자 난이도를 고려해 300bp에 달하는 높은 수수료율을 책정한 것으로 풀이된다. 자본잠식에 따른 투자주의 종목 지정과 주가 하락, 무상감자와 유상증자를 병행하는 딜 구조가 난이도를 높였다는게 업계의 설명이다.

◇최대주주 '케이파트너스'도 유증 참여…투심 잡을까

큐로홀딩스는 연내 자본확충이 필요한 상황이다. 3분기 말 회사의 자본금은 682억원, 자본총계는 274억원으로 자본잠식률이 59.8%에 달하는 것으로 나타났다.

앞서 큐로홀딩스는 반기 말 기준 자본잠식률 50%을 초과하면서 한국거래소 코스닥시장 상장규정 제52조에 따라 투자주의 환기종목으로 지정됐다. 회사가 올해 안에 자본잠식을 해소하지 못하는 경우에는 상장적격성 실질 심사 대상이 된다.

이에 따라 큐로홀딩스의 최대주주도 나섰다. 회사의 지분 27.54%를 보유하고 있는 케이파트너스는 이번 주주배정 후 실권주 일반공모 유상증자에 참여할 계획이다. 이밖에 특수관계인으로 분류된 법인주주들도 함께 동참한다.

회사는 유상증자와 동시에 10대 1 무상감자도 추진하고 있다. 자본금을 줄여 자본잠식을 벗어나려는 전략이지만 시장에서 감자와 증자를 바라보는 시선이 곱지 않아 이후 주가가 하락할 가능성도 있다. 또 유상증자 청약 미달에 따른 실권주 발생 시 주관사가 인수물량을 조기에 처분할 수 있다는 점도 위험 요인으로 꼽힌다.

IB업계 관계자는 "회사는 유상증자를 통해 '환기종목 탈퇴'라는 확실한 이유가 있는 만큼 실권주에 대한 리스크는 적다고 본다"며 "특히 최대주주가 직접 들어오는 구조의 유상증자로 기존 주주들도 대부분 참여할 것으로 예상한다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 한컴이노스트림, '도장 인식 시스템' 특허 취득

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증

안윤해 기자의 다른 기사 보기

-

- [IB수수료 점검]SK증권, '자본잠식' 큐로홀딩스 유증 딜 수수료 '최대'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- IBK증권, 20호스팩 합병 상장 시동…IPO 불황 속 돌파구

- [2024 이사회 평가]에스앤에스텍 경영성과 '우수'…구성·정보접근성 '과제'

- [2024 이사회 평가]솔루엠, '양호한' 경영성과…이사회 구성은 '과제'

- [IB 풍향계]미래에셋증권, 강성범 IB 헤드 유임…'안정성' 방점

- [IB 풍향계]NH증권, IPO 딜 연거푸 무산…주관 순위 뒤집히나

- 유안타증권 실적 위축…대손금 늘고 IB 수익 줄었다

- [2024 이사회 평가] 엔켐, 대표이사·이사회 의장 미분리…이사회 기능 '물음표'

- [2024 이사회 평가] 동아쏘시오홀딩스, '접근성·평가개선' 고득점…경영성과 '글쎄'