한화생명, 후순위채 발행 예고...올해 3번째 자본확충 연말 목표달성 위해 가용자본 1조3000억 필요…이자율 유리한 후순위채 선택

강용규 기자공개 2024-12-02 12:47:30

이 기사는 2024년 11월 29일 06:53 thebell 에 표출된 기사입니다.

한화생명이 최대 8000억원 규모의 후순위채 발행을 추진한다. 올들어 3번째 외부 자본확충이다. 올해 보험부채 할인율 인하 등으로 보험사들이 자본관리에 난항을 겪는 가운데 한화생명도 자본적정성 관리 현황이 목표치를 밑돌고 있다. 경영환경이 녹록지 않은 만큼 외부 자본확충 카드를 적극 활용하는 것으로 분석된다.한화생명에 따르면 27일 이사회를 열고 최소 4000억원~최대 8000억원 규모의 후순위채 발행을 결정했다. 구체적인 발행 시기는 확정되지 않았으나 12월 중순으로 예상된다.

앞서 한화생명은 7월 5000억원, 9월 6000억원 규모의 신종자본증권을 각각 발행한 바 있다. 12월 실시할 후순위채 발행은 올들어 3번째 자본확충이다. 한화생명 측에서는 지급여력비율(K-ICS비율, 킥스비율) 제고를 후순위채 발행의 이유로 설명했다.

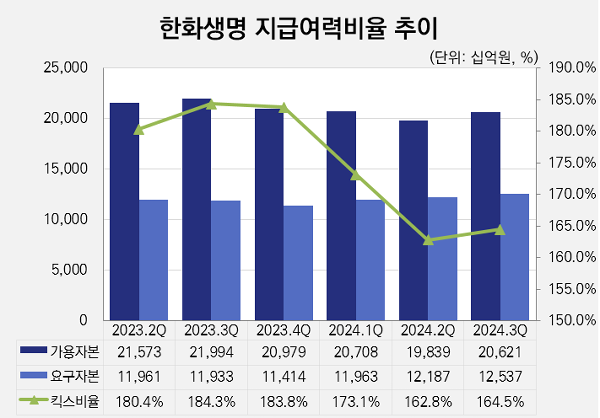

한화생명은 3분기 말 기준 킥스비율이 164.5%로 잠정집계됐다. 연말 기준 관리 목표치인 175%에 10.5%p(포인트) 모자란다. 3분기 말 가용자본(지급여력금액)과 요구자본(지급여력기준금액)의 잠정치는 각각 20조6210억원, 12조5370억원이다. 175% 달성을 위해서는 가용자본이 1조3188억원 더 필요하다.

12월 후순위채 발행에 성공할 경우 한화생명의 킥스비율은 4000억원 발행 기준 167.7%, 8000억원 발행 기준 170.9%까지 높아진다. 다만 실제 킥스비율 개선효과가 수치대로 나타날 것인지는 미지수라는 것이 업계 전반의 시각이다.

앞서 한화생명이 발행한 2차례의 신종자본증권 가운데 7월의 5000억원은 2019년 7월 발행한 5000억원 규모 신종자본증권의 콜옵션(조기상환권) 대응을 위한 차환성이었다. 실제 자본확충의 효과가 있었던 것은 9월의 6000억원이다. 이에 힘입어 한화생명의 가용자본은 2분기 말 19조8390억원에서 3분기 말 20조6210억원으로 약 7820억원 늘었다.

그러나 이 기간 한화생명의 킥스비율은 단 1.7%p 개선되는 데 그쳤다. 같은 기간 요구자본이 12조1870억원에서 12조5370억원으로 약 3500억원 증가하면서 자본관리의 부담이 커진 탓이다. 킥스비율 175% 달성을 위해 추가로 필요한 가용자본의 규모는 2분기 1조3198억원에서 3분기 1조3188억원으로 단 10억원 줄어드는 데 그쳤다.

한화생명은 작년 말 대비 올 상반기 말 기준으로 기본요구자본상 생명장기손해보험위험액이 8조6630억원에서 9조2606억원으로 5976억원 증가했다. 같은 기간 일반손해보험위험액도 3681억원에서 4081억원으로 400억원 늘었다.

보험위험액의 증가는 단순히 보유계약이 늘어난 것뿐만 아니라 올들어 시행된 보험부채 할인율 인하 조치와 시장금리 하락 등 외부 환경 변화로 인해 보험부채 평가액이 늘어난 결과이기도 하다.

보험부채 할인율 인하 조치의 효과가 지속되는 가운데 이날 한국은행이 기준금리를 지난달 대비 0.25% 낮추기로 결정하면서 시장금리는 더욱 낮아질 공산이 크다. 한화생명으로서는 외부 환경 변화에 따른 자본관리 부담이 더욱 커질 것으로 전망되는 만큼 선제적으로 자본확충을 결정한 것이다.

한화생명의 자본확충 수단이 후순위채라는 점에도 관심이 쏠린다. 한화생명은 앞선 2차례 자본확충을 위해 신종자본증권을 발행하는 등 그간 후순위채보다는 신종자본증권을 우선하는 경향을 보였다. 한화생명 관계자는 "기본자본 인정비율과 이자율, 시장 선호도 등 다양한 요소를 고려해 자본확충 수단을 후순위채로 결정했다"고 말했다.

가용자본은 손실 흡수성이 높은 기본자본과 상대적으로 손실 흡수성이 낮은 보완자본으로 나뉜다. 신종자본증권은 요구자본의 10% 이내에서 기본자본으로 인정되는 반면 후순위채는 전액 보완자본으로 분류된다.

다만 한화생명은 3분기 말 기준 1조2357억원까지 신종자본증권이 기본자본으로 인정되지만 이미 앞선 2차례의 발행으로 한도에 가까운 1조1000억원이 채워졌다. 게다가 후순위채는 만기가 통상 10년으로 30년의 신종자본증권 대비 짧으며 이로 인해 이자율도 신종자본증권보다 낮게 책정된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]네온테크, 포천시와 국방무인기 산업발전 협력

- 회사채 만기도래 한화솔루션, 이자부담 확대

- 상장 재수생, 내년 합격통지서 받을수 있을까

- [CEO 성과평가]취임 1년차 유안타증권 뤄즈펑 대표, 아쉬운 성적표

- 포스코 회사채 최대 1조 발행, 시장 분위기 반전 이끌까

- 등급전망 '부정적' 상상인증권, 자금조달 적신호

- 삼성증권 임원인사, CF1본부 이세준 체제로 '전환'

- [Adieu 2024]랩·신탁 사태 후 확장세 '주춤'…자산배분형 추천 여전

- [Adieu 2024]베어링고배당 '굳건', VIP가치투자 '신흥강자'로

- [Adieu 2024]국내 주식형 외면 'ETF 대세 지속'

강용규 기자의 다른 기사 보기

-

- [삼성 보험 신체제 1년 점검]삼성화재, 초격차 성과 만들어낸 '볼륨 확대' 전략

- [농협금융 인사 풍향계]농협생명 새 대표에 박병희 부사장, CSM 성장 지속 과제

- [삼성 보험 신체제 1년 점검]삼성생명, 대리점 채널 관리 '흔들'…FC 강화로 대응

- [CFO Change]삼성생명, 새 경영지원실장에 '화재 출신' 이완삼 부사장

- [삼성 보험 신체제 1년 점검]삼성생명, 건강보험 중심 CSM 체질개선 성과

- [삼성 보험 신체제 1년 점검]친정 복귀한 대표들, 실적으로 입증한 선임 이유

- [2024 이사회 평가]일성아이에스, 취약한 이사회 기능 속 감사위원회 부각

- [2024 이사회 평가]에이블씨엔씨, 준수한 경영성과 대비 아쉬운 정보접근성

- [금융지주 계열사 성과평가/KB금융]구본욱 KB손보 대표, 성과로 입증한 '깜짝 발탁' 이유

- [신한금융 인사 풍향계]이영종 신한라이프 대표 연임, '성과 지속' 과제 받았다