[롯데글로벌로지스 IPO]겸손한 몸값 책정, 시장선 여전히 '고평가'한진 대비 시총 1.5배 제시…상장 유입자금까지 밸류에 녹여

백승룡 기자공개 2025-03-28 08:14:03

이 기사는 2025년 03월 26일 07시08분 thebell에 표출된 기사입니다

롯데그룹 기업공개(IPO) 주자로 나선 롯데글로벌로지스가 5000억원 안팎의 시가총액을 목표로 공모절차에 돌입한다. 앞선 프리IPO 당시 몸값 대비 절반 미만으로 대폭 낮췄다. 그러나 동종업계 2~3위를 다투는 한진보다 50% 이상 높은 밸류에이션을 제시하는 등 여전히 롯데글로벌로지스의 펀더멘털 대비 기업가치가 고평가됐다는 지적이 나온다.◇8년 전 프리IPO 몸값 대비 40% 수준…롯데지주·호텔롯데 차액 보전

26일 투자은행(IB) 업계에 따르면 롯데글로벌로지스는 오는 5월21일 유가증권시장(코스피) 상장을 위한 공모에 나선다. 공모주식 절반은 신주모집, 절반은 구주매출이다. 현재 롯데글로벌로지스의 전체 주식수는 3417만2005주로, 신주모집을 거쳐 4164만4166주로 늘어난다. 주당 희망가액은 1만1500~1만3500원으로 목표 시총은 최소 4789억원, 최대 5622억원을 제시했다.

이 같은 상장 밸류에이션은 재무적투자자(FI)의 눈높이에 크게 미치지 못하는 수준이다. 앞서 롯데글로벌로지스는 2017년 에이치프라이빗에쿼티가 세운 엘엘에이치(LLH)로부터 2860억원을 투자받았다. 당시 LLH는 롯데글로벌로지스의 몸값을 약 1조3000억원 수준으로 책정했다. 8년 사이 밸류에이션이 60% 안팎 낮아진 셈이다.

밸류에이션 차액은 롯데지주·호텔롯데 등 롯데그룹 측이 짊어지게 된다. 엘엘에이치는 투자금 회수가 어려워질 경우 연 복리 이자율 등을 반영해 롯데지주와 호텔롯데가 차액을 보전하도록 주주 간 계약을 체결했다. 상장 시점인 올해 5월 기준으로 엘엘에이치의 풋옵션(매수청구권) 행사가격은 주당 5만720원이다. 공모가 하단 기준 롯데지주·호텔롯데가 지급해야 하는 차액은 총 2931억원에 달한다.

IB업계 관계자는 “풋옵션 차액 보전 계약이 명시된 탓에 롯데 측이 롯데글로벌로지스의 기업가치를 최대한 끌어올리기 위해 수차례 IPO 시점을 미뤄왔다”며 “결국 롯데그룹도 차액 보전을 감수하기로 결정하면서 최대한 무리하지 않고 상장을 완주하는 방향으로 의사결정을 내린 것”이라고 말했다.

◇물류업계 수위권 한진·롯데글로벌로지스…시총은 1.5배 격차

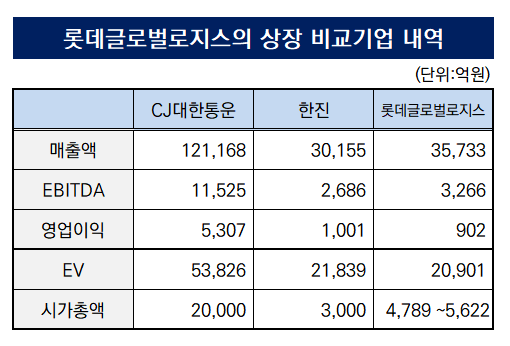

다만 롯데글로벌로지스의 상장 밸류가 프리IPO 당시에 비해 큰 폭 낮아진 것은 맞지만, 현재의 펀더멘털 수준에 비해서는 여전히 높게 책정됐다는 지적도 제기된다. 롯데글로벌로지스는 종합물류업계 1위인 CJ대한통운에 이어 한진과 2~3위를 다투고 있는데 시가총액 규모로 보면 CJ대한통운이 약 2조원, 한진이 3000억원 안팎 수준이기 때문이다.

롯데글로벌로지스가 상장 밸류에이션을 5000억원 안팎으로 제시했다는 것은 한진보다 1.5배 이상의 가치를 부여한 셈이다. 작년 연결기준 매출액을 비교해 보면 △롯데글로벌로지스(3조5733억원)가 한진(3조155억원)보다 5000억원 가량 많지만 영업이익 규모에선 롯데글로벌로지스(902억원)가 한진(1001억원)에 비해 뒤쳐진다.

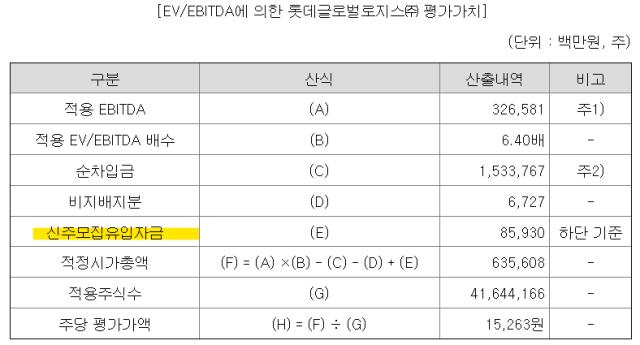

신주모집 유입자금을 밸류에이션 과정에 포함시킨 것도 논란의 여지가 있는 대목이다. 롯데글로벌로지스가 택한 기업가치평가 방식은 ‘상각전영업이익(EBITDA) 대비 기업가치(EV)’로 멀티플 6.4배를 적용했다. 전체 기업가치에서 순차입금을 빼면 시가총액이 도출되는데, 롯데글로벌로지스는 기업가치에서 순차입금을 뺀 뒤 신주모집 유입자금 859억원을 더한 값으로 시가총액을 제시했다.

한 증권사 본부장은 “주가수익비율(PER) 밸류에이션 과정에서는 신주모집 유입자금을 더할 수 있는 산식이 없지만 EV/EBTIDA 방식이나 주가순자산비율(PBR)에서는 종종 신주모집 유입자금을 더해서 계산하는 경우가 있다”며 “회사와 주관사의 판단에 따라 넣을 수도 있고 뺄 수도 있어 일관성이 떨어지는 측면도 있다”고 말했다.

이번 상장 대표주관사는 한국투자증권과 삼성증권이다. 기관투자자 대상 수요예측은 내달 24일부터 30일까지 이뤄진다. 이후 공모가를 확정하고 청약을 진행, 오는 5월 21일 유가증권시장에 입성한다는 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [이사회 모니터]코스모화학, 김두영 삼성전기 전 부사장 새 대표이사 '낙점'

- [크레버스 글로벌시장 재도약]이동훈 대표 "해외 교육사업 본격화 원년 될 것"

- [기술특례 새내기주 진단]'통신 부품' 센서뷰, 실적 본궤도 진입 '언제쯤'

- [LG그룹 로봇사업 점검]'부품부터 완제품까지' 가전 DNA 살린다

- [선진뷰티사이언스는 지금]K뷰티 밸류체인 수직 통합, 연매출 1000억 '정조준'

- [이사회 모니터|바이젠셀]새주인 '가은' 체제 확립, 정리 못한 보령 지분 '이사직 유지'

- 60주년 맞은 휴온스, 윤성태 회장 복귀 "해외 사업 챙긴다"

- [오가노이드사이언스 IPO]추정 매출·순익 줄어도 몸값 유지 안간힘 '할인율' 이용

- 에이비온의 넥스트 'ABN202', 미국 개발 '합작사' 추진

- '극과 극' 이사회

백승룡 기자의 다른 기사 보기

-

- SK에너지, 이달 1.5조 유동화 조달…실질 차입부담 ‘누적’

- [한양증권 매각]사실상 인수주체 OK금융…출자+인수금융 모두 참여

- [롯데글로벌로지스 IPO]겸손한 몸값 책정, 시장선 여전히 '고평가'

- [회생절차 밟는 홈플러스]ABSTB 상거래채권 분류 놓고 '형평성' 논란

- [한화에어로스페이스 증자]역대급 유증 꿰찬 NH, 한화그룹 파트너십 '부각'

- [발행사분석]SK렌터카 떼낸 SK네트웍스, 회사채 투심 향방은

- [삼성SDI 2조 증자]중점 심사 돌입 금감원, '유증 당위성' 판단 방향은

- [회생절차 밟는 홈플러스]메리츠증권, 신종자본증권으로 자본확충 추진

- SK온, 비우호적 투심에 공모채 대신 사모채 ‘선회’

- [회생절차 밟는 홈플러스]'A3-' 등급 CP시장 소화…힘잃는 회생 논리