'흑자 전환' BNK증권, 절반의 성공 1분기 영업익 275억, 전년 대비 감소…IB부문 부진

윤진현 기자공개 2023-05-23 07:52:40

이 기사는 2023년 05월 16일 15시26분 thebell에 표출된 기사입니다

2022년 4분기 적자 전환했던 BNK투자증권이 올 1분기 실적 반등에 성공했다. 그럼에도 영업이익 규모를 전년 동기와 비교하면 여전히 적다. 완전한 회복은 아직 아닌 셈이다. 특히 IB부문 실적이 절반 수준으로 줄었다.◇영업익 흑자 전환…전년비 감소세 지속

BNK투자증권이 최근 제출한 사업보고서에 따르면 올 1분기 흑자 전환했다. 별도기준 매출 2859억원, 영업이익 275억원을 냈다. 2022년 4분기 영업손실 30억원을 기록한 후 약 3개월 만에 실적 반등에 성공했다.

그럼에도 실적을 완전히 회복했다고 보긴 어렵다. 전년 동기와 비교해보면 매출이 20% 증가했으나 영업이익은 37% 감소한 수준이다. 그 결과 당기순이익은 32% 줄어든 214억원을 기록했다.

부문별로 보면 자기매매부문의 영업수익이 두 배 가까이 증가하면서 실적을 견인했다. 1분기 자기매매부문 영업수익은 1131억원으로 전년(635억원)보다 78% 증가했다. 금리 안정화로 인해 유가증권과 파생상품의 거래량도 늘어난 영향이 컸다.

게다가 주식시장 거래대금이 늘어나자 위탁매매부문의 영업수익도 불어났다. 위탁매매 수익은 1324억원으로 1년 전과 비교해 32% 증가했다. 이어 기타부문 실적도 366억원으로 2배 가까이 늘어나면서 대부분의 사업부문이 성장세를 보였다.

반면 IPO(기업공개), M&A, 부동산 PF 등 기업금융과 관계된 IB사업부문의 경우 366억원의 수익을 내는 데 그쳤다. 이는 전년 동기(746억원) 대비 절반에 불과하다. 결국 IB부문이 전체 수익에 미치는 비중도 12.8%로 약 18.5%p 떨어졌다.

IB사업 중 주력 부문인 부채자본시장(DCM) 인수 실적은 선방했다. 더벨 리그테이블에 따르면 지난 1분기 DCM 인수 실적은 6500억원으로 집계됐다. 이는 전년보다 약 200억원 증가한 수준이다. 특히 BNK그룹사의 딜을 수임하면서 안정적으로 실적을 쌓을 수 있었다.

BNK금융지주의 회사채와 BNK캐피탈의 금융채 발행시 인수단으로 참여해 각각 700억원, 100억원의 실적을 냈다. 이중 BNK금융지주는 올해 1분기에 회사채를 총 2번 발행해 1500억원을 조달했는데 BNK투자증권이 모두 인수단으로 참여했다.

그럼에도 DCM 주관 실적은 쌓기 어려웠다. 지난해 현대캐피탈의 대표주관 업무를 끝으로 인수 업무만을 맡고 있다. 자본시장법상 같은 그룹 계열사가 발행하는 회사채 주관 업무를 맡지 못하는 영향도 컸다.

ECM 시장도 상황은 비슷하다. 지난 3월 엘브이엠씨의 유상증자에 인수단으로 참여해 89억원의 실적을 기록했다. 이후 아직까지 딜을 수임하지 못했다.

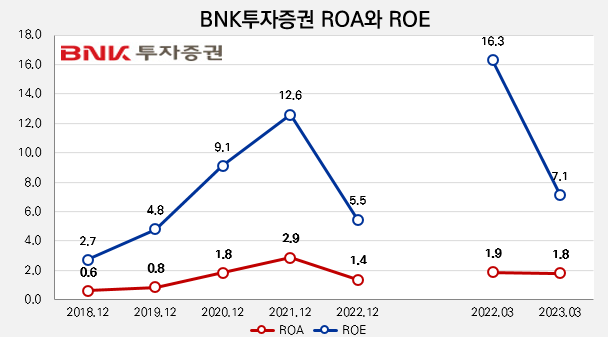

이렇듯 주력 사업부문의 실적이 주춤하면서 자기자본이익률(ROE)도 전년과 비교해 하락했다. 1분기 BNK투자증권의 ROE는 7.1%를 기록했다. 전년 동기 16.29%였던 점을 감안하면 절반 이하에 불과했다. 자기자본이 1조869억원으로 2022년 말(1조665억원)보다 200억원 늘어났음에도 ROE 반등은 쉽지 않았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- 우리금융, '회장 3연임 주총 특별결의' 신설…금융권 영향은

- [카드사 글로벌전략 점검]신한카드, 글로벌 4각편대…카자흐, 'JV전환' 덕 봤다

- [여전사경영분석]NH농협캐피탈, 건전성 중심 운영 지속…상반기 실적 전망은

- [우리금융 동양생명 M&A]CET1비율 새 목표 '13%', 자본 배치 계획은

- [캐피탈사 해외법인 실적 점검]BNK캐피탈, 중앙아 법인 성장 궤도 안착…신사업 추진 지속

- [우리금융 동양생명 M&A]금융지주 계열 생보사, 중위권 싸움 불붙는다

- [Rating Watch]등급 상향 기대감 LG CNS, 남은 트리거 ‘차입금의존도’

- [IR Briefing]카카오뱅크, 월등한 여신 성장 자신감 배경엔 '개인사업자'

- [우리금융 동양생명 M&A]임종룡 회장 '비은행' 재건 완수, 추가 보강 계획은

- [은행경영분석]카카오뱅크, 수신 운용이 견인한 순익 성장세

윤진현 기자의 다른 기사 보기

-

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- [Korean Paper]'기다림의 미학' 신한은행, 금리 저점 잡았다

- [무신사 IPO]상장 절차별 '리픽싱' 요건 존재…네가지 시나리오 '관건'

- [롯데글로벌로지스 IPO]상장 관건 밴드내 수요 집결…'하방압력' 이겨낼까

- [IB 풍향계]대형스팩 허들 넘은 삼성증권, IPO 확장 '드라이브'

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [Korean Paper]외평채 주관사단 5곳 확정…'토종IB' KB증권 기용

- [Korean Paper]막오른 외평채 PT 경쟁…국내외 IB 초청장 수령

- [무신사 IPO]FI 요구 밸류 4조부터…미룰수록 눈높이 '고공행진'