[thebell League Table]'DCM 명가' KB, 외형·내실 '두마리 토끼' 잡았다[DCM/수수료] 상반기 수수료 총 1485억, 전년 대비 9.8% 성장

백승룡 기자공개 2024-07-03 13:51:54

이 기사는 2024년 07월 02일 08:09 thebell 에 표출된 기사입니다.

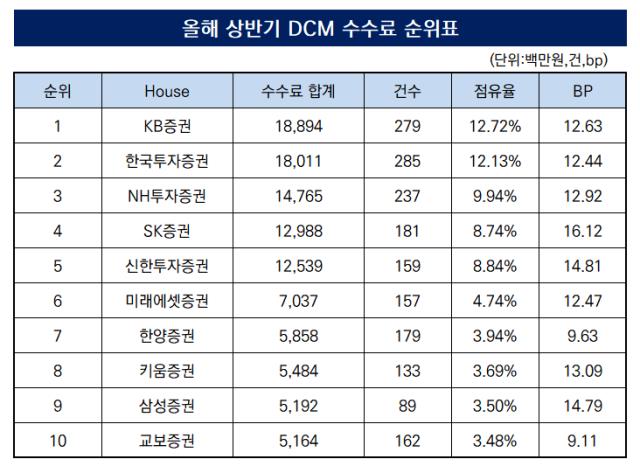

2024년 상반기 부채자본시장(DCM) 딜(deal)을 통해 가장 많은 수수료를 벌어들인 증권사는 KB증권이다. DCM 딜 수임 규모 1위를 유지하고 있는 KB증권은 수수료 수익에서도 선두로 치고 나가면서 외형과 내실 ‘두 마리 토끼’를 잡았다. ‘DCM 명가’의 위상을 올해도 공고히 해나가는 모습이다.◇ '선두' KB증권, DCM 수수료 189억원…전년동기 대비 15% 늘려

더벨 리그테이블에 따르면 올 상반기 DCM 딜에서 발생한 수수료는 약 1485억원으로 집계됐다. 상반기 수수료가 발생한 DCM 딜 규모는 120조원(주관 19조원, 인수 101조원)으로 평균 수수료율은 12.38bp(1bp=0.01%포인트) 수준이었다. 올 상반기 회사채 발행이 늘면서 전체 수수료 규모도 지난해 같은기간(약 1353억원) 대비 9.8% 늘었다.

DCM 수수료 1위 증권사는 KB증권이다. KB증권은 올 상반기 189억원의 수수료를 벌어들이면서 12.72%의 점유율을 차지했다. KB증권의 수수료 상위 딜 1~2위는 모두 자산유동화증권(ABS) 발행이었다. 각각 ‘뉴스타브레인시티5유동화전문회사’(수수료 6억5000만원), ‘지피프로젝트제일차유동화전문유한회사’(수수료 5억원)이었다.

뉴스타브레인시티 ABS 딜은 경기도 평택시 브레인시티 5BL 공동주택 개발사업의 시행사에 대해 원금 2000억원의 대출채권을 양수하고 이를 기초로 ABS를 발행하는 구조였다. 시공사는 대광건영이다. 지피프로젝트 ABS 딜은 경기도 군포시 벌터마벨지구 공동주택 개발사업에 대한 프로젝트파이낸싱(PF) 유동화였다. KB증권은 메리츠증권, 유진투자증권과 함께 딜에 참여했다.

현대해상화재보험의 후순위채 인수수수료도 3억4000만원에 달해 세 번째 수수료 상위 딜로 집계됐다. 현대해상은 보험사 신 지급여력비율(K-ICS) 제고를 위해 지난달 후순위채를 발행했다. 신고금액은 3000억원이었지만 수요예측에서 1조2960억원에 달하는 투자수요를 모으면서 5000억원으로 증액 발행됐다. KB증권을 비롯해 한국투자증권, 신한투자증권이 주관사단으로 참여했다.

KB증권의 DCM 수수료는 전년동기(164억원) 대비 약 15% 성장세를 나타냈다. KB증권은 DCM 대표주관 규모에서 지난해까지 11년 연속 1위를 지켜온 전통의 ‘DCM 강자’다. 올해 상반기에도 20조6016억원의 딜 수임 실적을 쌓아 ‘12년 연속 1위’를 향해 나아가고 있다. 대표주관 규모와 함께 수수료 수익에서도 1위를 거머쥐면서 외형과 내실을 모두 챙겼다.

◇ 5위권 증권사까지 '수수료 수익 100억' 웃돌아

한국투자증권과 NH투자증권은 각각 2위와 3위를 차지했다. 한국투자증권은 올 상반기 180억원의 DCM 수수료 수익을 거두면서 1위인 KB증권을 바짝 쫓았다. NH투자증권의 수수료 수익은 148억원이다. 대표주관 실적은 NH투자증권이 한국투자증권을 앞섰지만, 한국투자증권이 인수 규모를 키운 덕분에 더 많은 수수료 수익을 거둘 수 있었다. 두 회사의 DCM 수수료 점유율은 각각 12.13%, 9.94%였다.

양사의 수수료 상위 딜은 주로 회사채였다. 한국투자증권은 SK E&S 회사채 딜에서 6억원의 수수료를 받은 데 이어 LG에너지솔루션(5억5333만원), SK(4억9500만원) 등의 회사채 딜에서 5억원 안팎의 수수료를 거뒀다. NH투자증권은 단독 대표주관을 맡은 한온시스템 회사채 딜에서 무려 10억원의 수수료를 받았다. 한온시스템은 ‘부정적’ 아웃룩에도 2000억원 모집 대비 5250억원의 매수주문을 모아 4000억원으로 발행액을 늘리는 데 성공한 바 있다.

수수료 4위 증권사는 SK증권이다. 상반기 총 130억원의 DCM 수수료를 벌어들였다. 수수료 규모가 큰 SK그룹 계열사 딜을 연달아 수임한 덕분이다. SK증권의 수수료 상위 딜은 SK하이닉스(9억원), SK텔레콤(4억8000만원), SK렌터카(3억7200만원), SK인천석유화학(3억6000만원) 등 대부분 SK그룹 회사채였다. SK증권의 DCM 딜 수수료율은 평균 16.12bp로 전체 평균(12.38bp)을 크게 웃돌았다. 5위인 신한투자증권도 DCM 수수료 수익이 125억원에 달했다.

이어 미래에셋증권(70억원), 한양증권(59억원), 키움증권(55억원), 삼성증권(52억원), 교보증권(52억원) 등이 50억원 이상의 수수료를 거두면서 10위권을 형성했다. 한양증권과 교보증권의 평균 수수료율은 각각 9.63bp, 9.11bp로 전체 평균에 미치지 못했다. 하우스 브랜드파워가 상대적으로 약한 점을 감안, 수수료를 낮추고 딜 수임 규모를 늘리는 전략을 택한 것이다. 반면 삼성증권은 딜 수임 건수가 100건이 채 되지 않았지만 높은 수수료율에 힘입어 50억원 이상의 수수료를 벌어들였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 모회사 믿을 구석 없다…신세계푸드, 자력 조달 확대

- 공모채 추진 SK에코플랜트, 김형근 대표 첫 시험대

- [IB 풍향계]'부정적' 단 롯데케미칼, 신종자본증권 카드 꺼낼까

- [Market Watch]회사채 리테일 '칼 빼든' 금감원, BBB급 변곡점될까

- [증권신고서 정정 리스트]하스, 미래손익 추정치 '시나리오별 증명' 첫사례

- [Company & IB]'돌아온 빅이슈어' 대한항공, 희비 갈리는 IB들

- 'SK' 간판 떼는 SK렌터카, 만기도래 차입금 '발등의 불'

- [Company & IB]주관사 '못지않은' 삼성증권, ㈜한진 마음 움직였다

- [Company & IB]하나증권, E1 주관사 '첫 합류' 비결은

- [토스 IPO]'미니 CFO' FP&A팀, 성장·수익 동시에 잡는다

백승룡 기자의 다른 기사 보기

-

- 모회사 믿을 구석 없다…신세계푸드, 자력 조달 확대

- 공모채 추진 SK에코플랜트, 김형근 대표 첫 시험대

- 'SK' 간판 떼는 SK렌터카, 만기도래 차입금 '발등의 불'

- [thebell League Table]'DCM 명가' KB, 외형·내실 '두마리 토끼' 잡았다

- [Rating Watch]롯데케미칼, 강등 1년만에 ‘부정적’...회사채 복귀 '난망'

- 'A-' 대한항공, 회사채 발행금리는 'A+급'

- [Company & IB]'계륵' SK온 신종자본증권, 두달 고민끝에 숙제 풀었다

- [Market Watch]회사채 '품귀현상', 자금 몰리는데 석달째 '순상환'

- 신종자본증권 추진 메리츠지주, 메리츠증권 자본확충 포석?

- [IB 풍향계]IB들에게 '계륵' 전락한 SK온 신종자본증권