[theBoard League Table]자산 '13조' KCC, 거버넌스 평가는 중위권[총점]500대 기업 중 233위, 총점 255점 만점에 127점 기록

박기수 기자공개 2025-01-14 12:43:31

[편집자주]

기업 지배구조의 핵심인 이사회. 회사의 주인인 주주들의 대행자 역할을 맡은 등기이사들의 모임이자 기업의 주요 의사를 결정하는 합의기구다. 이곳은 경영실적 향상과 기업 및 주주가치를 제고하고 준법과 윤리를 준수하는 의무를 가졌다. 따라서 그들이 제대로 된 구성을 갖췄는지, 이사를 투명하게 뽑는지, 운영은 제대로 하는지 등을 평가할 필요가 있다. 하지만 국내에선 이사회 활동을 제3자 등에게 평가 받고 공개하며 투명성을 제고하는 기업문화가 아직 정착되지 않았다. 이에 theBoard는 대형 법무법인과 지배구조 전문가들의 고견을 받아 독자적인 평가 툴을 만들고 국내 상장기업을 대상으로 평가를 시행해 봤다.

이 기사는 2025년 01월 13일 07:41 thebell 에 표출된 기사입니다.

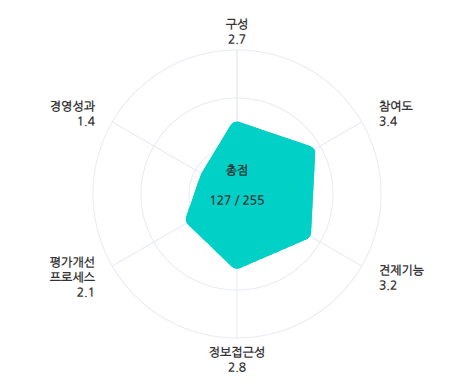

자산총계 13조원이 넘는 KCC가 덩치에 비해 이사회 평가에선 저조한 성적표를 받았다. IS동서, 포스코스틸리온 등 동수를 기록한 업체들보다 외형이 컸지만 내부경영에서 문제점들이 보였다. 이사회 구성과 정보접근성, 평가개선 프로세스, 경영성과 등 여러 측면에서 많은 개선이 필요한 것으로 나타났다.theBoard가 실시한 '2024 이사회 평가'에서 KCC는 255점 만점에 127점을 기록해 500대 기업 중 233위를 기록했다. KCC와 같은 점수를 받은 기업으로는 코스맥스, 솔루엠, 솔루스첨단소재, 포스코스틸리온, 케어젠, IS동서 등 KCC보다 자산총액이 적은 기업들이다.

이사회 평가의 평가대상 기업은 국내에 상장한 500대 기업으로 코스피 상장 400사, 코스닥 상장 100사다. 코스피 상장사인 KCC의 시가총액은 작년 3분기 말 연결 기준 13조5034억원이다.

theBoard가 선정한 이사회 평가 6대 공동 지표(△구성 △참여도 △견제기능 △정보접근성 △평가개선 프로세스 △경영성과) 중 KCC는 경영성과를 제외한 나머지 카테고리에서 5점 만점 중 2~3점대를 기록했다. 경영성과의 경우 5점 만점에 1.4점을 기록하며 부진한 모습을 보였다.

가장 높은 점수를 얻은 카테고리는 '참여도'로 5점 만점 중 3.4점을 받았다. △사외이사 후보 풀(pool) 관리 활동 수행 여부 △의무설치 대상 소위원회 회의 개최 횟수 △이사회 구성원들의 이사회 참석률 등에서 좋은 평가를 받았지만 △사외이사 교육 실시 항목에서는 5점 만점 중 2점을 받는 등 낮은 평가를 받은 요소도 있었다.

'견제기능' 카테고리는 5점 만점 중 3.2점을 받았다. △부적격 임원의 선임 방지를 위한 정책 마련 여부 등에서 좋은 평가를 받았지만 △사외이사만의 회의 개최 △최고경영자 승계정책 마련에서 5점 만점 중 1점을 받았다.

이사회 '구성' 에서도 5점 만점 중 2.7점을 받는 등 높은 평가를 받지 못했다. △이사회 내 위원회 수 △BSM(Board Skills Matrix) 마련 △국적·성별·연령·경력을 지닌 이사들이 골고루 이사회에 분포돼 있는지 여부 등에서 저조한 평가를 받았다.

가장 저조했던 경영성과 카테고리에서는 △배당수익률을 제외한 △주가순자산비율(PBR) △주가수익률 △총주주수익률(TSR) △매출성장률 △영업이익성장률 △자기자본이익률(ROE) △총자산이익률(ROA) △부채비율 △순차입금/EBITDA △이자보상배율에서 KRX 300 평균(금융사 및 상·하위 10% 제외) 대비 저조한 모습을 보였다. KRX 300 평균치보다 기업의 실적이 부진할 경우 1점을 부여한다.

KCC는 평가 시점인 2023년도에 부진한 실적을 기록했다. 당시 연결 매출과 영업이익은 각각 6조2884억원, 3126억원으로 2022년 대비 매출은 약 7.2%, 영업이익은 33.2% 감소했다. 모멘티브 인수 여파로 인한 이자비용 여파에 순이익도 925억원만을 기록하는 등 ROE 창출에서 부진한 모습을 보였다.

한편 같은 KCC그룹으로 묶이는 KCC글라스의 경우 255점 만점에 130점을 받아 공동 216위에 올랐다.

*자본시장 미디어 더벨이 이사회와 기업 거버넌스에 특화한 프리미엄 정보서비스 theBoard(https://www.theboard.best)를 오픈합니다. theBoard에서 거버넌스에 관한 다양한 콘텐츠와 바람직한 이사회 모델에 대한 혜안을 얻기 바랍니다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [CFO 워치]옥준석 신임 재경담당, 공모채 성공적 데뷔

- [2025 기대작 프리뷰]'모바일 황제' 넷마블, 콘솔 바람 올라타나

- [롯데 성장 전략 대전환 선포 1년]그룹 핵심축 롯데쇼핑, '덜고 더하고' 체질 개선 가속

- [호황기 전선업계 톺아보기]'투자에 진심' LS일렉트릭, 공장 증설·M&A '잭팟'

- 비핵심 자산 매각 선회, 전환점 마련 방향성 '유효'

- [크립토 컴퍼니 레이더]빗썸, 난데없는 가방사업? 업황 리스크 해소 '안간힘'

- [2025 카카오 리빌딩]C레벨 3인 체제 축소, 성과 달성 개인 부담 커졌다

- 네카오, 선불충전 확대 순항…경쟁심화·수익 규제 향방 주목

- [이사회 분석]'최훈학호' SSG닷컴, 70년대생 재무통 집결

- 하이브·어도어 노림수 '광고 원천차단, 계약 입증'

박기수 기자의 다른 기사 보기

-

- [2025년 10대 그룹 재무 점검]굳건한 삼성바이오로직스, 실적·재무·수주 '3박자'

- [theBoard League Table]LIG넥스원, K-방산 '빅4' 중 이사회 평가 1위

- [theBoard League Table]자산 '13조' KCC, 거버넌스 평가는 중위권

- [2025년 10대 그룹 재무 점검]삼성SDI, 심상찮은 재무구조…투자 늘려도 되나

- [theBoard League Table]SK하이닉스, 거버넌스 '톱20' 안착…경영성과 '아쉬워'

- [2025년 10대 그룹 재무 점검]순현금 87조 삼성전자, 해소되지 않는 불확실성

- [ROE 분석]한화솔루션, ROE -20% 육박…뼈아픈 태양광 부진

- '부채비율' 삼성전자 27% vs 애플 310%, 재무구조 함의는

- [ROE 분석]현대글로비스, 부동의 ROE 두 자릿수…주주 성과 강자 입증

- [ROE 분석]HMM, 해운업 불황 우려 불식…ROE 또 '두 자릿수'