[디아이동일 줌인]동일알루미늄 흡수합병, 경영 효율성 '방점'①기업가치 저평가 요인 해소, 밸류업 정책 발맞춤

전기룡 기자공개 2025-04-25 15:51:06

[편집자주]

디아이동일이 동일알루미늄과의 흡수합병으로 기업가치 제고에 힘을 실었다. 동일알루미늄이 꾸준히 기업공개(IPO) 후보군으로 거론돼 왔던 만큼 흡수합병을 통해 디아이동일의 주가 디스카운트 요인을 해소한다는 방침이다. 그간 양분됐던 매출원을 일원화해 비용 절감을 꾀하는 동시에 첨단소재 전문기업으로 포트폴리오를 정립하기 위한 준비도 마쳤다. 더벨은 주가 변곡점 구간에 들어선 디아이동일의 동일알루미늄 흡수합병 배경과 효과를 짚어봤다.

이 기사는 2025년 04월 25일 15시50분 thebell에 표출된 기사입니다

디아이동일이 핵심 계열사인 동일알루미늄을 흡수합병하기로 결정했다. 이사회 의결을 거쳐 오는 8월에는 관련 절차를 마무리할 계획이다. 디아이동일이 지난해 말 동일알루미늄의 기존 2대주주인 KB국민은행으로부터 보통주 지분을 매입했던 만큼 예고된 수순이라는 분석이 나오고 있다.주된 흡수합병 목적은 경영효율성 제고와 사업경쟁력 강화다. 일각에서는 디아이동일의 주주친화 행보에 주목하고 있다. 그간 디아이동일은 동일알루미늄이 상장하게 되면 공모구조상 지분 희석으로 인해 연결 재무제표에서 제외되는 것 아니냐는 지적을 받았다. 본격적인 밸류업 정책에 발맞춰 리스크를 해소한 것으로 보인다.

◇이사회 의결 완료, 수익성 개선 '기대감'

25일 금융감독원 전자공시에 따르면 디아이동일은 이날 이사회를 열고 동일알루미늄을 흡수합병하는 안건을 의결했다. 합병비율은 디아이동일 1대 동일알루미늄 1.1934768이다. 디아이동일과 동일알루미늄의 주당 자산가치를 각각 2만7851원, 3만2456원으로 산출해 결정됐다. 합병기일은 오는 8월 1일이다.

예고된 행보라는 평가가 뒤따랐다. 디아이동일은 지난해 11월 KB국민은행으로부터 동일알루미늄 지분 9.38%를 307억원에 사들였다. 디아이동일이 동일알루미늄 지분 90.38%를 보유한 상황 속에 이뤄진 추가 매입이다. 사정이 이렇다 보니 흡수합병을 위한 정지작업이라는 해석이 제기됐다.

디아이동일이 동일알루미늄 지분 99.77%를 확보한 상태에서 이뤄지는 흡수합병이기 때문에 1만4214주 정도의 신주만이 발행될 예정이다. 기발행된 주식수(2033만4136주)의 0.07% 수준에 그쳐 흡수합병 과정에서 지분가치가 희석될 가능성도 적다. 사실상 간이합병 형태에 가깝다.

디아이동일은 흡수합병의 목적으로 경영효율성 제고를 전면에 내세웠다. 디아이동일로 대표되는 섬유부문과 동일알루미늄이 주축인 알루미늄부문이 연결 매출액(6517억원)의 각각 52.3%(3412억원), 35.5%(2311억원)씩을 책임지는 구조지만 법인을 별도 운영하는 특성상 추가적인 고정비 등을 지출해야 했다.

비용 절감과 함께 수익성 개선도 기대하고 있다. 디아이동일은 1955년 동일방직이라는 사명으로 설립된 이래 섬유소재 분야에서 리딩 플레이어 자리를 지키고 있다. 그럼에도 섬유시장의 계속된 침체 등으로 인해 디아이동일의 최근 3년(2022~2024년)간 평균 영업이익률은 1%대를 밑돌았다.

반면 동일알루미늄은 이차전지 캐즘(일시적 수요 정체)에도 지난해 매출액 1910억원과 영업이익 52억원을 올렸다. 디아이동일과 동일알루미늄의 지난해 별도 실적을 단순 합산할 경우 매출과 영업이익은 각각 4865억원, 65억원까지 확대된다. 비용 절감을 위한 노력이 맞물릴 시 효과는 보다 극대화될 전망이다.

◇IPO 가능성 차단, 기업가치 제고계획 연속선

디아이동일이 주주친화 정책에 무게를 두고 있다는 부분도 동일알루미늄을 흡수합병한 또 다른 배경으로 언급되고 있다. 동일알루미늄은 담보된 실적 때문에 꾸준히 기업공개(IPO) 후보군으로 거론돼 왔다. 알짜 계열사가 상장하는 과정에서 구주매출 또는 신주발행으로 인해 연결 재무제표에서 제외될 수 있다는 우려가 디아이동일의 주가를 잡는 요인으로 작용했다.

디아이동일로서는 동일알루미늄과의 흡수합병을 통해 IPO 가능성을 불식시키는 것은 물론, 주가 디스카운트 요인을 제거하는 효과를 거둘 수 있다. 디아이동일의 소액주주들도 동일알루미늄이 IPO 절차를 밟을 시 기업가치가 훼손될 수 있다는 이유로 꾸준히 흡수합병을 요구했던 것으로 전해진다.

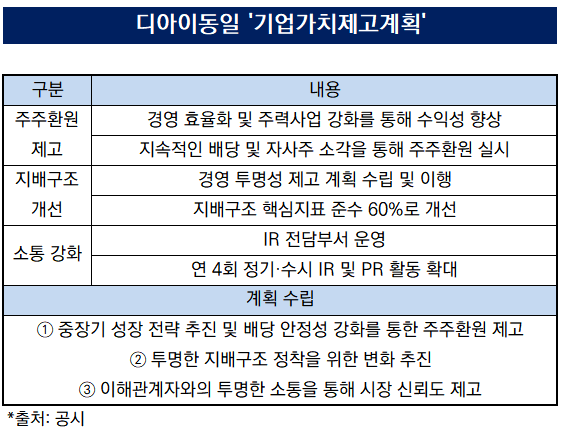

지난달 공유한 '기업가치 제고계획'과 무관하지 않다는 분석이다. 디아이동일은 주주친화적인 정책을 펼치는 동시에 기업가치를 제고하는 방식을 통해 밸류업하겠다는 의지를 공식화했다. '주주환원 제고'와 '지배구조 개선', '소통 강화' 등이 기업가치 제고계획에 담긴 주요 내용들이다.

자사주 소각에 대한 내용도 담겼다. 디아이동일은 지난해 말 기준 보유하고 있던 자사주 216만6977주 가운데 206만2503주를 이미 소각했다. 나머지 10만4474주도 상반기 중 소각할 예정이다. 자사주 소각은 일반적으로 주당순이익(EPS)을 개선시키는 효과가 있어 대표적인 부양책으로 꼽힌다.

배당 정책도 지속 확대한다는 방침이다. 디아이동일은 지난 사업연도 배당금으로 주당 250원을 책정했다. 배당금 총액은 48억원이다. 이와 함께 보통주 1주당 0.05주를 배당하는 정책도 병행했다. 배당금이 확대되는 추세에 발맞춰 재원 확보에 매진할 필요가 있지만 수익성을 갖춘 동일알루미늄과의 흡수합병으로 불확실성을 낮췄다.

디아이동일 관계자는 "디아이동일과 동일알루미늄의 통합은 투자역량 일원화로 성장성과 수익성을 동시에 강화시킬 수 있는 계기가 될 것"이라며 "자회사 상장 등 리스크가 해소돼 주가 디스카운트 문제도 해결될 전망"이라고 말했다. 그러면서 "경영 투명성을 토대로 기업가치 제고에 최선을 다하겠다"고 덧붙였다.

한편 디아이동일은 지난해 11월 20일 회계처리 위반으로 검찰고발 조치를 받았으나 지난 23일 서울중앙지방검찰청에 증거불충분(협의없음)으로 불기소 처분 결과를 받았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [제일엠앤에스 시장복귀 여정]거래소에 상폐 이의신청서 제출 '해명절차 착수'

- 현대차, 1분기 미국서 반짝 성장…본게임은 2분기부터

- [i-point]신테카바이오, AI슈퍼컴퓨팅 센터 ‘ABSC’ 홈페이지 오픈

- 금호건설, 에코델타시티 아테라 '순항'

- [디아이동일 줌인]동일알루미늄 흡수합병, 경영 효율성 '방점'

- 르노그룹, 핵심 허브 '부산공장' 낙점…'그랑 콜레오스' 주력

- 포스코인터 자회사 구동모터코아 '흑전'

- 포스코퓨처엠, 1년만에 반등...중국법인도 흑자전환

- 구조조정 언급 현대제철…"봉형강, 생존 위한 조정"

- 현대차, 주주환원 의지 재확인…속도는 '조절'

전기룡 기자의 다른 기사 보기

-

- [디아이동일 줌인]동일알루미늄 흡수합병, 경영 효율성 '방점'

- 서부T&D, 숙원사업 '도시첨단물류단지' 또 다시 연기

- [i-point]'FSN 계열' 부스터즈, 어닝 서프라이즈 달성

- [Company Watch]'상폐 소송전' 대유, 지배구조 개편 진정성에 달렸다

- [i-point]씨아이테크, AI 기반 헬스케어 플랫폼 본격 진출

- [i-point]아나패스, '엔비디아 블랙웰 기반 시리즈' 양산 참여

- [i-point]FSN, 70억 유상증자 실시…주요 창업가 참여 눈길

- [제노코 줌인]하드웨어부터 소프트웨어까지, 밸류체인 구축 목표

- [i-point]'아나패스 계열' GCT, 오빅과 개발·공급 의향서 합의

- [제노코 줌인]시정조치 받은 기업 사례 '우수수', 개선안 후속조치