'M&A 큰 손' 사업 다각화 성적표는? 해외법인 대여금 증가 '눈덩이'…수익창출 기반 취약

길진홍 기자공개 2012-04-24 09:05:51

이 기사는 2012년 04월 24일 09시05분 thebell에 표출된 기사입니다

'기업 인수합병(M&A) 시장의 큰손'. 임대주택 전문건설업체인 부영주택에 M&A 전문가들이 붙이는 수식어다.부영주택은 2009년 말 부영과 물적분할 후 잇따른 기업 사냥에 나서면서 M&A 시장의 자금 줄로 부상했다. 작년에는 무주리조트와 제주앵커호텔 인수를 마무리 지었다. 이어 영풍파일, 쌍용건설, 한국토지신탁 등의 인수 전에 명함을 내미는 등 M&A 시장에서 거침없는 행보를 이어가고 있다. 본업인 임대주택사업에 수익형 부동산을 접목하고, 건설관련 업종을 인수해 공종을 다변화하려는 포석이다.

부영주택의 공격적인 외형확장에 대한 우려의 목소리도 적지 않다. 지난 2008년 부영CC로 첫 발을 내딪은 레저부문에서는 이렇다 할 실적을 내지 못하고 있다. 사업 다각화를 위해 시작한 해외사업도 계열사 대여금과 미수수익이 쌓이면서 매년 자금부담이 늘고 있다. 임대주택사업도 최근 자산이 줄어드는 등 현금 창출능력이 저하되고 있는 실정이다. 기업의 체질개선과 먹거리 창출이라는 두 마리 토끼 사냥을 위해서는 자금운용의 미스매칭이라는 산을 넘어야 할 것으로 보인다.

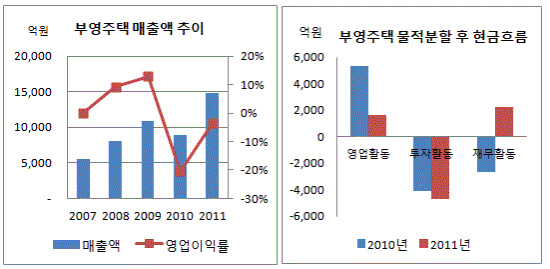

◇작년 매출 1조4848억원 최고 실적…영업이익률 마이너스 행진

부영주택은 지난해 회사 설립(물적분할 전 포함) 이래 최대 규모의 매출을 올렸다. 작년 매출액이 1조4848억원으로 전년대비 67.4% 급증했다. 매출이 불어난 건 분양수익이 크게 늘었기 때문이다. 임대주택 분양전환으로 인한 수익이 매출로 잡혔다.

반면 영업이익률은 -3.53%로 전년에 이어 마이너스를 기록했다. 자산 재평가에 따른 원가 및 감가상각비 상승이 발목을 잡았다. 분양전환이 이뤄진 임대주택의 공정가치 평가차액이 지분법 적용으로 모회사인 부영 재무제표에 계상된 것도 영업이익 감소를 거들었다. 당기순손실액도 250억원으로 전년에 이어 적자를 면치 못했다. 물적분할로 자산이 크게 불어났으나 동시에 수익성이 훼손 된 것이다.

현금흐름 지표도 좋지 않다. 작년 영업활동 현금흐름은 1636억원으로 전년대비 크게 둔화됐다. 임대주택보증금 감소와 선급금 증가의 영향으로 현금흐름 창출 능력이 쇠퇴했다. 투자활동 현금흐름의 경우 마이너스를 기록 중이다. 단기대여금 증가와 지분법적용주식 및 유형자산 취득 영향으로 전년 대비 마이너스 폭이 커졌다. 이는 외부 투자는 크게 늘고 있는 가운데 영업활동을 통한 현금흐름 창출 능력은 떨어지고 있는 것으로 볼 수 있다.

|

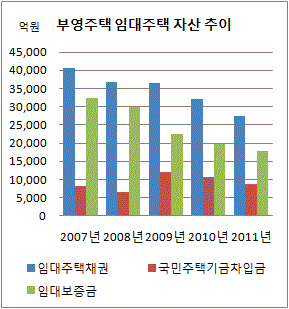

◇임대주택 자산 매년 감소 추이

자산재평가에 따른 감가상각비 상승은 지속적으로 부영주택의 수익성 지표를 훼손할 것으로 보인다.

회사 측은 그러나 영업이익 급감은 물적분할로 인한 일시적인 현상으로 수년 내 이전 수준을 회복할 것으로 보고 있다. 올해 추가로 지방의 10개 사업장을 임대주택자산으로 편입할 예정이다. 수익성을 위협하던 원가율도 최근 90% 아래로 떨어뜨렸다.

영업손실액도 지방 분양시장 호조에 힘입어 매년 큰 폭으로 줄고 있다. 게다가 모회사인 부영의 재무제표에 반영되는 분양전환 대상 임대주택의 공정가치 평가차액을 감안하면 적자구조라고 볼 수만도 없다.

관건은 임대주택자산이 매년 줄고 있다는 점이다. 2011년 말 기준 부영주택 임대주택채권은 2조7482억원으로 전년에 비해 4628억원이 줄었다. 부영주택의 임대주택채권은 2007년 4조원을 넘었으나 2008년 3조6643억원, 2009년 3조6492억원, 2010년 3조2111억원 등으로 매년 규모가 줄고 있다.

이는 주업인 임대주택사업 부문에서 향후 벌어들일 수익이 해마다 줄고 있는 것으로 해석할 수 있다. 임대주택 분양전환으로 확보한 현금을 택지매입에 쏟아 붓고 있으나 예년 수준을 회복하는 데는 다소 시일이 걸릴 것으로 보인다.

|

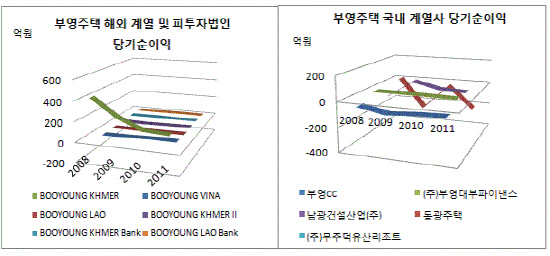

◇캄보디아 ‘부영크메르' 4년간 1000억 순이익…대여금 부담 지속

|

사업 다각화와 매출증대를 위해 거느린 국내외 계열사들은 실적 부진의 늪에 빠져 있다. 특히 해외 투자법인의 경우 2011년 말 기준 3393억원의 자금을 투입했는데도 불구 손실을 보고 있다. 2008년 금융위기를 전후해 현지 부동산시장이 움츠러 들면서 영업활동이 중단되다시피 했다. 부영비나(베트남)와 부영라오(라오스), 부영크메르2(캄보디아) 등이 매년 적자를 기록 중이다.

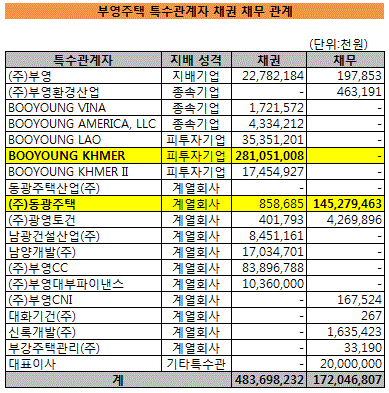

캄보디아 부영크메르의 경우 최근 4년간 매출이 없는 가운데 유일하게 963억원의 순이익을 냈다. 연평균 240억원 가량의 흑자를 낸 셈이다. 그러나 장부상 이익일 뿐 현금으로 벌어들인 이익은 아닐 가능성이 높다. 2011년 말 기준 부영주택의 부영크메르에 대한 채권액이 2810억원에 달하는데, 대여금에 대한 이자가 미수로 계속 쌓이면서 채권액이 늘고 있다. 해외 사업에 적지 않은 돈을 쏟아 붓고도 정작 실익을 거두지 못하고 있다는 얘기다.

국내 계열사 실적도 좋지 않다. 부영CC의 경우 설립 후 최근 4년간 연속 적자를 냈다. 부영주택은 부영CC에 838억원을 대여금 등으로 투자했다. 2260억원(부채 포함)을 들여 인수한 무주리조트도 지난해 107억원의 적자를 냈다. 이밖에 부영대부파이낸스와 남광건설산업 등이 작년 적자 전환했다.

최근 부영주택의 자금 줄 역할을 하고 있는 동광주택도 지난해 손실이 컸다. 국내외 계열사들이 전반적으로 안정적인 수익기반을 갖추지 못하고 있는 것으로 볼 수 있다. 계열사 영업적자 폭이 크지 않지만 지속적인 손실 누적은 모기업인 부영주택에도 적지않은 재무부담을 줄 전망이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억