현대오일뱅크, 신용등급 상향 방아쇠는 [Credit Outlook 점검]'안정적 실적+다각화' 호평...장기 불황은 여전히 걸림돌

정준화 기자공개 2014-08-29 10:19:55

이 기사는 2014년 08월 27일 09시47분 thebell에 표출된 기사입니다

계속되는 정유업계 불황 속에서도 업계 4위 현대오일뱅크(AA-)가 고군분투하고 있다. 줄줄이 적자로 돌아선 경쟁사들과 달리 현대오일뱅크는 유일하게 흑자를 달성하며 주목받고 있다.상대적으로 싼 지역의 원유를 도입해 원가를 절감하고, 설비 고도화를 통해 수익성을 강화함으로써 불황을 견뎌내고 있다. 2010년 현대중공업 품에 안긴 이후 합작투자를 통한 사업다각화에도 적극적이다.

불황 속에서도 꾸준히 안정적인 수익을 내자 신용평가사들은 지난 6월 일제히 현대오일뱅크의 신용등급 전망을 '안정적'에서 '긍정적'으로 조정했다.

신용평가사로부터 '긍정적' 등급전망을 부여받은 것은 1년~1년 6개월 사이 등급 상향 가능성이 있다는 의미다. 신용평가 3사가 공통적으로 내건 등급 상향의 전제 조건은 수익성 강화와 차입금 축소다.

사업다각화를 위한 현대오일뱅크의 투자는 지속적으로 예정돼 있어 당분간 차입금을 줄이기는 여의치 않다. 사업다각화로 인한 영업수익성 및 재무개선 효과가 얼마나 나타날 지가 등급 상향의 핵심 포인트인 셈이다.

◇불황에도 꾸준한 수익

올 2분기 정유업계는 침울했다. SK이노베이션, GS칼텍스, 에쓰오일 등 정유 3사가 모두 적자에 허덕였다. SK이노베이션은 2분기 503억 원 손해보는 장사를 했고, 같은 기간 GS칼텍스와 에쓰오일은 각각 710억 원, 549억 원 영업적자를 냈다.

그러나 정유업계 막내인 현대오일뱅크는 달랐다. 2분기 5조 2167억 원의 매출액과 394억 원의 영업이익을 달성하며 홀로 흑자를 기록했다.

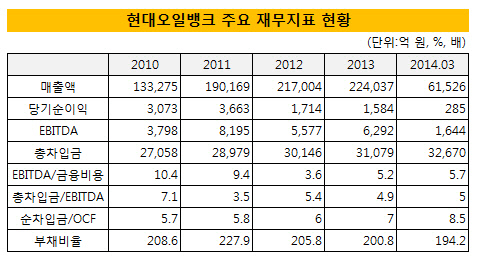

현대오일뱅크는 최근 수년간 정유업계 불황이 지속되는 와중에도 안정적인 수익을 내는 모습을 보여왔다. 2010년 13조 3275억 원이던 매출액은 매년 증가세를 보이며 2013년 22조 4037억 원으로 늘었다. 상각전영업이익(EBITDA) 역시 같은 기간 3798억 원에서 6292억 원으로 증가했다.

이같은 꾸준한 실적의 비결은 설비 고도화를 통한 수익성 강화다. 2011년 상반기 제2기 고도화 설비투자가 마무리되면서 현대오일뱅크의 고도화비율이 종전 17.4%에서 34.4%로 크게 점프했다. 업계에서 가장 높은 수준인 GS칼텍스와 유사한 수준이다.

업계에서 유일하게 정제부산물인 코크스연료를 재활용해 비용을 절감하고 있는 것도 수익성 향상에 큰 도움이 되고 있다. 중동 외에 남미나 북해산 브랜트유 등 다양한 공급로를 통해 생산원가도 낮추고 있다.

|

그동안 현대오일뱅크의 사업기반은 정유사업에만 국한돼 왔다. 하지만 2010년 8월 현대중공업그룹에 편입된 이후 사업다각화 움직임이 본격적으로 나타나고 있다.

현대오일뱅크는 일본 코스모석유와 합작사 현대코스모를 설립한 것을 비롯해 2012년 쉘과 현대쉘베이스오일을 출범시키는 등 합작투자를 통해 비정유 부문을 강화하고 있다. 시험 가동 중인 현대쉘베이스오일 대산공장은 다음달께 상업 가동에 들어갈 예정이다. 총 투자비는 3300억 원이며 현대쉘베이스오일은 본격적인 상업 생산이 이뤄지는 2015년부터 연간 1조 원의 매출을 올릴 것으로 기대되고 있다.

현대오일뱅크는 또 올초 롯데케미칼과 합작해 현대케미칼을 출범했다. 총 1조 2000억 원을 투입하는 현대케미칼은 2016년부터 원유정제와 합성섬유 원료 사업을 시작할 계획이다. 현대오일뱅크와 롯데케미칼은 그동안 수입에 의존하던 MX와 경질 나프타를 현대케미칼에서 자체 조달할 경우 수입대체 효과만 연간 2조 원에 이를 것으로 기대하고 있다.

현대오일뱅크는 올 4월 1000억 원을 들여 울산에 유류 저장시설을 설립, 국내 정유업체 중 처음으로 유류저장사업에도 뛰어들었다.

◇신평사, 일제히 등급전망 '긍정적' 평가...트리거는

국내 신용평가 3사는 지난 6월 현대오일뱅크의 신용등급 전망을 '안정적'에서 '긍정적'으로 일제히 조정했다. 이들은 수년째 지속되고 있는 현대오일뱅크의 안정적인 실적 흐름과 사업다각화 움직임에 대해 공통적으로 긍정적인 평가를 내렸다. 이와 함께 등급 상향 여부를 결정할 때 집중적으로 모니터링할 트리거 조항도 제시했다.

한국기업평가는 현대오일뱅크의 다각화 수준과 재무지표의 안정화 여부에 따라 신인도 향방이 좌우될 것이라며 비정유부문 실적 안정화 및 연결기준 조정차입금/OCF 5배 수준의 달성 여부를 집중적으로 살펴볼 것이라고 밝혔다.

현대오일뱅크의 조정차입금/OCF(총영업활동현금흐름)는 2010년 5.7배, 2011년 5.8배, 2012년 6배, 2013년 7배를 기록 중이다. 한기평이 제시한 트리거 조항에 다소 못미치는 수준으로 차입금을 줄이거나 OCF를 확대해야 한다.

한국신용평가는 현대오일뱅크의 오일터미널 및 윤활기유 공장의 상업 가동 이후 EBITDA 증가세가 이어지면서 구조적으로 순차입금/EBITDA 지표가 4.5배 이하로 유지될 수 있다고 판단되는 경우 신용등급 상향 조정 가능성은 높아질 것이라고 설명했다.

현대오일뱅크의 순차입금/EBITDA는 2010년 6.5배, 2011년 3.5배, 2012년 5.2배, 2013년 4.6배로 트리거 조항과 유사한 수준까지 개선되는 움직임을 보이고 있다.

NICE신용평가는 사업다각화 효과가 가시화돼 현금창출능력이 강화되고, 지속적인 투자에도 2014년 연결기준 EBITDA/금융비용이 5배를 유지할 경우 등급상향을 검토할 예정이라고 밝혔다. 현대오일뱅크의 EBITDA/금융비용은 2010년 10.4배, 2011년 9.4배, 2012년 3.6배, 2013년 5.2배로 트리거 조항을 충족시키는 수준이다.

신용평가 3사가 요구하는 공통적인 사항은 차입금 축소와 수익성 강화로 볼 수 있다. 그러나 현대오일뱅크의 투자 계획을 감안할 때 차입금의 유의미한 축소 가능성은 크지 않다.

올해 현대쉘베이스오일의 출자가 완료되지만 2016년까지 현대케미칼 출자 부담(연결기준 8000억 원 차입금 증가)이 남아 있다. 자체적인 시설투자 및 보완투자 또한 연간 3000억 원 수준에 달할 것으로 예상된다. 다만 벌어들이는 수익으로 투자비 일부를 부담할 것으로 예상돼 차입금 증가는 제한될 가능성이 높다.

따라서 신용등급 상향의 핵심 키는 수익성 강화 여부가 될 것으로 예상된다. 신용평가사 관계자는 "차입금의 변동은 크지 않을 것으로 예상되며 이에 따라 사업다각화에 따른 수익성 개선이 얼마나 진행되는지가 등급 상향의 관건이 될 것으로 보인다"고 말했다. 또 다른 관계자는 그러나 "업황이 여전히 좋지 못해 이런 상황이 지속되면 실적이 등급 상향에 걸림돌로 작용할 수 있다"고 지적했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >