10대 그룹 회사채 2/3 육박, 자금 쏠림 심화 [Adieu 2014]초우량 빅 이슈어 집단 조달 확대…저신용도 기업, 발행 급감

황철 기자공개 2014-12-12 09:47:34

이 기사는 2014년 12월 09일 13시44분 thebell에 표출된 기사입니다

회사채 시장의 빈익빈 부익부 현상이 갈수록 심해지고 있다. 역사적인 초저금리, 시장에 차고 넘치는 투자 수요는 모든 기업에 공평하게 수혜를 가져주지는 않았다. SK·LG·현대차·KT 등 초우량 빅이슈어 집단은 과거보다 왕성한 조달에 나서 곳간을 더욱 두둑하게 했다. 총 70개 공모채 발행 그룹 중 상위 10곳의 조달량이 전체 2/3를 차지하고 있다.반면 두산·현대·동부·한라 등 신용 우려가 불거진 그룹의 공모채 발행은 급감했다. 전년 발행 집단 중 올해에는 단 한푼의 자금도 빌려가지 않은 곳이 23개 그룹에 달한다. 우량 대기업 집단으로의 자금조달 편중 현상을 단적으로 보여주는 대목이다. 앞으로 조달 양극화가 더욱 심해질 경우 다양성에 기초한 시장의 질적 성장에 걸림돌이 될 수 있다는 지적도 나오고 있다.

◇ 저금리, 수요 우위 수혜 '우량기업에 한정'

8일 현재 일반 회사채(SB) 연간 발행량은 41조2072억 원을 나타내고 있다. 연말까지 남은 대기물량을 포함하면 지난해 발행액 42조8082억 원과 비슷한 수준에 이를 것으로 보인다. 2009년 이후 지속된 회사채 시장 활황을 5년째 이어가고 있다.

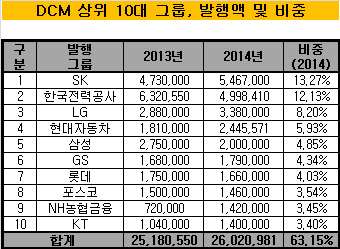

그러나 속을 들여다보면 탐탁치만은 않은 현상을 목격할 수 있다. 무엇보다 우량 대기업집단으로의 극단적인 '자금 쏠림'이 심해졌다. 올해 회사채 발행에 가장 적극적이었던 곳은 SK그룹이다. SK는 5조4670억 원어치의 공모 채권을 찍었다. 전체에서 차지하는 비중은 13.27%에 달한다. 지난해 발행액 4조7300억 원보다 7300억 원 이상 늘었난 규모다.

회사채 시장 최우량 기업집단인 한국전력공사도 4조9984억 원에 달하는 채권을 찍었다. 공기업 부채감축 기조로 전년 6조3206억 원보다는 줄었지만 여전히 초대형 발행집단의 아성을 이어갔다.

|

LG그룹도 3조3800억 원에 달하는 자금을 조달해 갔다. 지난해 2조8800억 원보다 5000억 원 가까이 늘어난 규모. 특히 LG그룹은 수요예측 때마다 넘치는 투자주문에 증액 발행을 이어갔다. 회사채 시장의 '엄친아'라는 별칭에 걸맞는 결과를 이끌어냈다.

이들 단 세 개 그룹의 발행 규모는 총 13조8454억 원으로 전체 1/3(33.6%)을 넘어선다. 현대자동차 2조4456억 원, 삼성 2조 원까지 합하면 18조2910억 원으로 빅 5 그룹의 발행 비중이 44.4%에 달했다.

GS·롯데·포스코·NH금융·KT도 1조~1조8000억 원의 자금을 마련해 갔다. 이들 상위 10개 그룹의 발행량은 전체 2/3에 육박하는 63.1%를 나타냈다. 나머지 약 15조 원의 자금만을 60개에 달하는 그룹이 쪼개 가졌다.

◇ 비우량 기업, 재무개선 이면 '조달시장 접근성 저하'

이처럼 연초부터 지속된 수요 우위의 우호적 조달 환경은 상대적으로 신용도가 떨어지는 기업에게는 그림의 떡이나 마찬가지였다. 물론 국내 자본시장에 메가톤급 파장을 일으킨 동양그룹의 조달이 전무한 것은 당연한 일로 치부할 수도 있다.

주력 자회사가 신속인수제 등에 편입한 현대·한라그룹이 단 한 푼의 공모 조달을 성사하지 못할 것 역시 일견 예상할 수 있었다. 이들의 경우 현대상선, 한라(옛 한라건설) 등을 제외하면 회사채 발행에 나서는 그룹 내 기업이 많지 않았던 한계가 있다.

하지만 두산·한화·동부그룹처럼 계열 전반의 공모채 발행이 많았던 곳들 중 신인도 저하로 인해 '자의반 타의반' 조달을 줄인 곳도 상당수 있다. 두산은 지난해 1조 원 이상의 회사채를 찍었던 빅 이슈어 집단이었다. 하지만 올해 1200억 원으로 발행량이 급감했다. 재무개선을 위해 공모 회사채보다는 전환상환우선주(RCPS)와 같은 자본성 조달에 주력한 결과다.

지난해 1조2100억 원을 조달했던 한화그룹도 올해 절반 수준인 6200억 원으로 발행량이 뚝 떨어졌다. 한화건설의 RCPS 발행과 그룹 전반의 재무개선작업 등의 영향이었다. 동부그룹 역시 동부제철의 신속인수제 진행 등 강도 높은 채권단 공동관리로 올해 공모채 발행량이 2000억 원을 밑돌았다.

이들 그룹의 조달 축소는 모두 재무개선을 위한 차입금 감축이라는 목표를 내세우고 있었다. 하지만 이면에는 신인도 저하에 따른 자본시장 접근성 저하라는 공통분모가 존재하고 있었다. 이밖에 효성, 현대산업개발, 전주페이퍼, 무림 등 지난해 발행에 나섰던 그룹 중 총 23곳이 올해에는 단 한푼의 자금도 조달하지 않았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >