[Adieu 2014]메리츠자산운용의 화려한 비상[공모펀드 종합]②존리 대표 취임 1년만에 수익률 '톱'

박상희 기자공개 2014-12-31 08:45:53

이 기사는 2014년 12월 23일 17시04분 thebell에 표출된 기사입니다

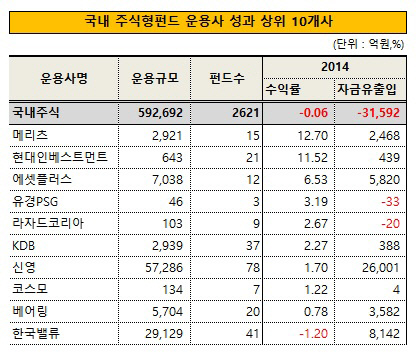

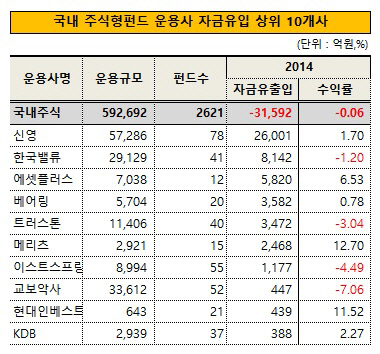

올해 국내 주식형펀드 운용사 가운데 가장 우수한 성과를 거둔 곳은 메리츠자산운용으로 나타났다. 미국 월가 출신인 존리 대표는 운용 성과 하위권을 맴돌던 메리츠자산운용을 취임 1년 만에 업계 최상위권으로 끌어올렸다. 펀드 수를 줄이고 가치투자의 일관된 투자스타일을 고수하면서 지난해 마이너스였던 수익률은 업계 최고 수준으로 뛰어 올랐고 텅 비었던 수탁고도 차기 시작했다.가장 많은 자금이 몰린 곳은 신영자산운용으로, 무려 2조6000억 원의 투자금이 신영의 국내 주식형펀드를 찾았다. 지난해 6500억 원의 자금이 몰렸던 신영자산운용은 올해 배당주펀드 열풍에 힘입어 자금유입 규모가 4배 이상으로 커졌다. 2위인 한국투자밸류자산운용(8142억 원)과도 3배 이상 차이가 나는 등 자금유입 측면에서 경쟁 하우스를 압도했다.

◇ 존리 대표가 이끄는 메리츠자산운용, 취임 1년 만에 수익률 1위 등극

23일 한국펀드평가에 따르면 국내 주식형펀드를 운용하는 45개 자산운용사의 성과(연초 이후 지난 16일 기준) 분석한 결과 메리츠자산운용이 12.70%의 수익률로 가장 높은 성과를 기록한 것으로 나타났다. 메리츠자산운용은 15개의 국내 주식형펀드를 운용하고 있고, 운용 규모는 2921억 원으로 3000억 원에 조금 못 미친다.

메리츠자산운용의 지난해 성과는 -3.89%로 업계 최하위권을 맴돌았다. 올해 성과는 12.70%로 국내 주식형펀드 운용사 중 최고로 완전히 달라졌다. 펀드 개수를 확 줄여 '선택과 집중'을 선택한 전략이 빛났다는 평가다.

대표펀드인 '메리츠코리아증권투자신탁1[주식]종류A'의 연초 이후 누적 수익률이 17.39%에 달하는 등 효자 노릇을 했다. 이 펀드는 국내 증시 대표주자인 삼성전자의 펀드 내 비중이 3%에도 미치지 않는 등 중소형주 위주로 포트폴리오를 꾸려왔다. 올해 대형주가 맥을 못 추고 중소형주가 상대적으로 강세를 보인 장세에서 높은 수익률을 구가한 것으로 풀이된다.

|

메리츠에 이어 높은 성과를 보인 곳은 현대인베스트먼트자산운용으로 21개 펀드, 643억 원의 운용자산의 성과는 11.52%였다. 국내 주식형펀드의 운용 성과가 10%를 넘긴 곳은 메리츠와 현대인베스트먼트 등 2곳뿐이었다.

현대인베스트먼트 역시 중소형주 강세장에서 높은 수익률을 올린 '현대인베스트먼트로우츠라이스증권자투자신탁1(주식)A1'의 역할이 컸다. 이 펀드는 18.30%의 수익률로 중소형주펀드 가운데 가장 우수한 성과를 냈다.

에셋플러스자산운용이 6.53%의 성과로 뒤를 이었다. 12개 펀드, 7038억 원의 자산을 운용하고 있다. 에셋플러스는 수익률 성과도 좋았지만, 자금 유입 측면에서도 5820억 원의 자금을 끌어모으며 신영자산운용과 한국투자밸류자산운용의 뒤를 이어 3위에 올랐다.

국내 주식형펀드의 운용 성과가 플러스 수익률을 보인 곳은 45개 운용사 중 5개에 불과했다. 나머지 40개 운용사는 마이너스 수익률을 기록했다. 미래에셋자산운용(-4.48%), 삼성자산운용(-6.94%), 한국투자신탁운용(-9.23%) 등 대형사의 수익률은 하위권에 머물렀다. 가장 수익률이 저조했던 곳은 슈로더투자신탁운용으로, -13.36%의 성과를 보였다.

◇ 배당주펀드 개척자 신영, 12년 만에 전성시대 맞다

배당주펀드의 오랜 트랙레코드가 올해 만개했다. 신영자산운용은 지난 2003년 국내 자산운용사 중 가장 먼저 배당주펀드를 선보였다. 배당주펀드 운용 경력만 횟수로 올해가 12년째다. 가장 많은 배당주펀드를 보유한 운용사이기도 하다.

하반기부터 본격화 된 배당주펀드로의 자금 쏠림의 수혜는 신영자산운용의 몫이었다. 신영으로는 올 한해 2조6000억 원의 자금이 몰렸는데, 이중 '신영밸류고배당증권투자신탁(주식)'으로만 1조 원에 가까운 자금이 집중됐다. 그밖에 '신영프라임배당증권투자신탁[주식]', '신영고배당증권자투자신탁(주식)' 등 신영운용에서 출시한 배당주펀드 대부분 자금 순유입을 기록했다.

가치투자펀드도 자금유치에 한 몫을 했다. '신영마라톤증권투자신탁(주식)', '신영마라톤증권투자신탁(주식)A' 등 쌍둥이 마라톤 펀드로 1500억 원이 넘는 자금이 몰렸다.

|

자금 유입 2·3위는 신영과 마찬가지로 가치투자 하우스를 표방하는 한국투자밸류자산운용과 에셋플러스자산운용이 차지했다. 한국밸류운용은 대표펀드인 '한국밸류10년투자증권투자신탁 1(주식)'이 4000억 원이 넘는 자금을 모집한 것을 비롯해 모두 8142억 원의 자금을 유치했다.

지난해 순유출을 기록했던 에셋플러스운용은 국내 주식형펀드에서 5820억 원을 유치했다. '에셋플러스코리아리치투게더증권자투자신탁1(주식)'으로 5909억 원이 몰리는 등 대표펀드의 역할이 컸다.

베어링자산운용은 외국계 하우스 중에서 가장 많은 3582억 원의 자금을 끌어모으며, 국내주식형펀드 운용사 중 4번째로 많은 자금을 유치했다. '베어링고배당증권투자회사(주식)'로 3779억 원이 몰리는 등 신영자산운영과 마찬가지로 배당주펀드의 흥행에 힘입은 성적이다.

트러스톤자산운용과 메리츠자산운용은 각각 3472억 원, 2468억 원의 자금이 국내 주식형펀드로 순유입되며, 베어링자산운용의 뒤를 이었다. 반면 한국투자신탁운용(-1조3809억), KB자산운용(-1조5666억 원), 미래에셋자산운용(2조4340억 원) 등 대형사는 자금 유출 규모가 제일 컸다.

45개 자산운용사 중 플러스 현금흐름을 기록한 곳은 14곳으로 집계됐다. 나머지 31개 자산운용사 국내 주식형펀드는 순유출을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 미 반덤핑관세 면한 효성중공업, 성장모멘텀 확보

- 한화에어로, 동유럽 생산 '현지화'...내년에 자금 80% 투입

- [변곡점 맞은 해운업]매각 포석?...SK해운, 몸집 줄이기 돌입

- [중간지주 배당수익 분석]'새출발' 인베니, 투자·배당이익 선순환 집중

- [에쓰오일 밸류업 점검]미래투자·수익성 저하에 줄어든 '배당인심'

- [변곡점 맞은 해운업]'HMM과 협상' SK해운, 수익성 개선 '뚜렷'

- SK엔무브의 결혼식

- 토스뱅크 청사진 '글로벌·기업'…이은미 대표 진가 발휘하나

- [보험사 CSM 점검]DB손보, 가정 변경에 1.3조 증발…잔액 증가 '거북이 걸음'

- [지방 저축은행은 지금]스마트저축, 비수도권 순익 1위 배경엔 '리스크 관리'