한기평, "해태제과 IPO, 등급 상향 가능성 높다" 허니버터칩 판매 호조, 수익성↑…IPO 유입 자금 차입금 상환시 재무부담 완화

이길용 기자공개 2016-04-25 13:29:44

이 기사는 2016년 04월 22일 17시54분 thebell에 표출된 기사입니다

한국기업평가는 해태제과식품(A-, 안정적)이 기업공개(IPO)로 조달한 자금을 차입금 상환에 사용할 경우 등급 상향 트리거를 충족할 것으로 내다봤다. 평가사가 IPO와 신용등급을 연관해 입장을 표명한 것은 이례적인 일이다.해태제과식품은 지난 21일부터 이날까지 기관투자가들을 대상으로 IPO 수요예측을 진행하고 있다. 해태제과식품은 583만 주를 공모하며 희망 공모가 밴드는 1만 2300~1만 5100원으로 제시했다. 일반 공모 청약은 오는 27~28일 이틀 간 진행하며 유가증권시장에는 내달 11일 상장할 계획이다. 상장이 완료될 경우 해태제과식품은 밴드 상단 기준으로 800억 원의 자금이 유입될 것으로 기대된다.

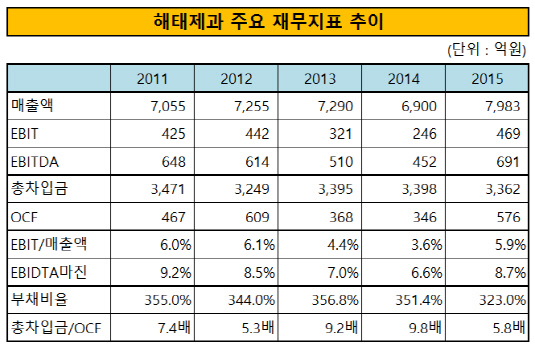

한기평은 해태제과식품의 상향 트리거를 연결 기준 EBITDA마진 8% 이상 유지, 총차입금/OCF가 5배 미만을 지속하는 경우로 제시했다. 한기평은 공모 자금이 유입돼 이를 차입금 상환에 사용할 경우 등급 상향 트리거를 충족시킬 수 있는 것으로 전망했다.

해태제과식품은 주력제품인 허니버터칩과 허니통통 등의 판매 호조로 2015년 매출이 전년 대비 15.7% 증가했다. 이로 인해 2015년 EBITDA마진이 8.7%를 기록해 전년 대비 2.1%포인트 개선됐다. 한기평은 내달 문막 신공장 증설로 허니버터칩의 생산 능력이 일당 1만 5000박스에서 3만 박스로 두 배 확대돼 영업수익성 유지가 가능할 것으로 전망했다.

수익성 개선에 따른 현금창출력 확대와 더불어 IPO 유입 자금 약 800억 원을 전액 차입금 상환에 사용할 경우 재무부담 완화가 기대된다. 해태제과식품의 지난해 부채비율과 총차입금/OCF는 각각 323%와 5.8배를 기록했다. 해태제과는 IPO 유입자금과 영업현금창출로 올해 말 부채비율과 총차입금/OCF가 200%와 4.5배를 기록해 등급 상향 트리거를 충족시킬 수 있을 것으로 내다봤다.

송수범 한국기업평가 평가5일 수석연구원은 "영업현금창출력 개선과 IPO 유입자금의 차입금 상환은 유의미한 재무구조 개선으로 이어져 신용등급에 긍정적일 것으로 판단하고 있다"며 "주력 제품 업황 전망, IPO 유입자금의 차입금 상환 가능성 등을 종합적으로 점검해 신용등급에 미치는 영향을 검토할 계획"이라고 밝혔다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]'아나패스 계열' GCT, 오빅과 개발·공급 의향서 합의

- [소형 콘텐츠사 톺아보기]임영웅의 물고기뮤직, 1인 보폭 축소에 수익 급감

- [상호관세 후폭풍]삼성SDI의 로비스트, 홀랜드&나이트 키맨에 쏠린 눈

- [영상]애경그룹 골프장 이어 모태사업 매각까지?

- [영상] 네이버, 컬리 지분 10%가량 인수 검토하는 배경은

- '몸값 올리기' 여기어때, 하드블록 축소로 이익 키웠다

- [VC ERP 생태계 점검]시장 점유율 1위 '로고스시스템' 품은 쿼타랩은

- 적자 지속 이수건설, 3개월 이하 사모채 릴레이

- 업스테이지, 'K-AI' 수익화 도전…글로벌 펀딩 예고

- [IB 풍향계]대어급 IPO 줄줄이 출격, KB증권 독주 이어질까