클리오, IPO 공모가 밴드 최상단 확정 공모가 4만 1000원, 총 규모 1844억...화장품 브랜드숍 최대규모

김시목 기자공개 2016-10-28 14:36:41

이 기사는 2016년 10월 27일 18시25분 thebell에 표출된 기사입니다

클리오가 기업공개(IP0) 공모가를 밴드 최상단인 4만 1000원으로 결정했다. 이에 따라 상장 공모규모는 국내 화장품 브랜드숍 중 최고 수준으로 기록될 전망이다.클리오는 지난 25~26일 이틀간 기관투자가들을 대상으로 수요예측을 실시했다. 희망 공모가 밴드는 3만 6400~4만 1000원으로 제시했다. 수요예측 결과를 토대로 클리오와 주관사(NH투자증권)는 이날(27일) 최종 공모가를 밴드 최상단인 4만 1000원으로 결정했다. 총 공모 규모는 1844억 원.

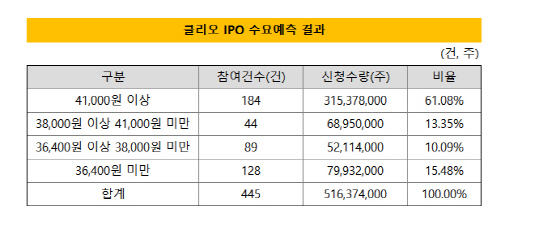

기관투자가들의 단순경쟁률은 153.08대 1로 집계됐다. 기관 주문은 445건(5억 1637만 주)이 들어왔으며 공모가인 4만 1000원 이상의 가격을 적어낸 주문의 비중은 61%를 상회했다. 밴드 내로 들어온 비중은 23.44%, 밴드 하단 밑으로는 15.48% 가량이 들어왔다.

클리오는 이번 IPO의 공모구조를 구주매출과 신주모집 절반으로 구성했다. 구주매출 대상은 최대주주인 한현옥 씨와 홍석기 씨가 보유한 지분이다. 신주모집분은 △신사옥 건설(160억 원) △국내 '클럽클리오' 매장 확대(200억 원) △중국 시장 개척(200억 원) 등에 활용할 계획이다.

기관 수요예측 일정을 마친 클리오는 이달 31일부터 이틀간 일반 공모 청약을 실시한다. 납입은 11월 3일 이뤄지며 내달 7일 코스닥 시장에 상장할 예정이다. 주관사는 NH투자증권증권이 맡았다. NH투자증권은 이번 딜의 대가로 전체 공모 규모의 0.9%를 인수수수료로 받는다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다

- [Sanction Radar]은행·증권 PD 15곳, '조단위' 공정위 과징금 처분 위기

- [캐피탈사 리스크 관리 모니터]IBK캐피탈, 부동산PF 자산 관리 정조준…부실 전이 사전 차단

- [8대 카드사 지각변동]신한카드 독주에 균열…삼성 1위, KB·현대 추격 본격화