메이플세미컨덕터 파산 염두 행보? 수상한 거래 [메이플세미컨덕터 법정관리⑧] 주식 명의개서 2년 뒤 명시…투자 기관 2차 피해 우려

이충희 기자/ 서정은 기자공개 2017-02-10 08:36:41

이 기사는 2017년 02월 08일 15시10분 thebell에 표출된 기사입니다

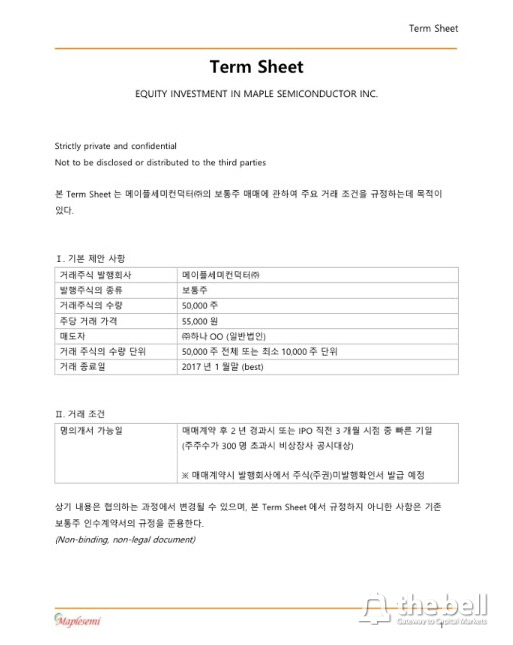

돌연 법정관리에 들어간 메이플세미컨덕터를 두고 금융투자업계의 의문이 증폭되고 있다. 메이플세미컨덕터가 지난해 말 회사의 파산 가능성을 사전에 인지하고 주식 매각을 시도했다는 해석이 제기되고 있다.8일 금융투자업계에 따르면 메이플세미컨덕터의 장외주식 브로커들은 지난해 하반기 여의도 일대 증권사 프롭트레이딩 부서, 헤지펀드 운용사 등을 돌며 해당 주식 매각을 시도했다. 일반법인인 주식회사 '하나OO'이 소유하고 있던 메이플세미컨덕터의 보통주 5만주를 주당 5만 5000원에 매각하는 것이 골자였다.

그런데 당시 기관들에 돌았던 계약 조건서(Term Sheet)에는 상당히 특이한 점이 눈에 띈다. 거래조건에 명의개서 가능일을 "매매계약 후 2년 경과시 또는 IPO 직전 3개월 시점 중 빠른 기일로 한다"고 명시했기 때문이다. 보통 명의개서 시점이 취득일을 기준으로 하는 것과는 사뭇 다르다.

|

전문가들은 메이플세미컨덕터 주식 거래조건을 두고 수상하다고 입을 모았다. 보통 비상장주식 시장에서도 이런 경우는 거의 없었다는게 관계자들의 설명이다.

실제로 한 헤지펀드 운용사의 경우 메이플세미컨덕터의 주식 매입을 고려했으나 해당 조건 때문에 매입 의사를 철회하기도 했다. 해당 운용사 관계자는 "계약조건서에 명의개서 가능일을 2년 뒤에나 할 수 있다고 명시해둔 점이 상당히 거슬렸다"면서 "실제 주식을 사오고도 주권을 행사하지 못할 가능성이 있어 매입을 하지 않았다"고 말했다.

전체 흐름을 고려할 때 법정관리를 선택한 메이플세미컨덕터 경영진의 판단과 연결고리가 있을 것이라는 관측도 나오고 있다. 또 다른 증권사 관계자는 "당시 회사에 어떤 사정이 있었는지는 모르지만 법정관리를 염두에 둔 행보였을지도 모르겠다"고 말했다. 일각에서는 경영권 방어 차원에서 이 같은 특약을 내걸었을 수 있다는 해석도 제기한다.

앞선 헤지펀드 운용사 관계자는 "회사의 재무상태가 나쁘지 않아 당시 투자를 고려했지만 조사를 해보니 주식 매각 추진 시점 이전부터 은행권에서 채권 상환 압박이 시작되고 있었던 걸로 파악했었다"면서 "자금이 부족해진 메이플세미컨덕터 측에서는 회사가 파산에 이를 것이라는 상황을 예측해 이러한 비정상적 거래를 추진하려던 게 아닌가 의심된다"고 말했다.

당시 '하나OO'으로부터 명의개서를 쓰지 않고 보통주를 매입한 기관 및 개인투자자들은 향후 2차 피해를 입을 수도 있을 것으로 우려된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 동인기연, 필리핀 바타안경제특구청과 협력 강화

- [i-point]태성, 임대공장 계약 "복합동박 장비 초도물량 대응"

- [상호관세 후폭풍]중국·베트남 생산비중 높은 HS효성, '고관세' 영향 불가피

- [중견 철강사 생존전략]동국산업, 손익 '엇박자'…영업흑자에도 순손실 300억

- [Red & Blue]무상감자에 관세 전쟁까지...'신저가' 찍은 KG모빌리티

- [석유화학 숨은 강자들]유니드, 고ROE와 상반된 PBR…중국공장 신설효과 기대

- [현대차그룹 벤더사 돋보기]에스엘 이사회 '오너 3세' 주축…'역할 분배' 뚜렷

- NH증권 점프업리그, 해외로 확장

- [중견 철강사 생존전략]KG스틸, 그룹내 '유동성 창출' 중심 부상

- KB국민은행, 가판대 대폭 조정…한·중 펀드에 힘