조아제약, 120억 CB에 콜옵션…2세 지분 늘리나 조성환 사장 콜옵션 행사시 지분 두배 가능…주가 따라 차익도 가능

이윤재 기자공개 2017-10-26 08:01:31

이 기사는 2017년 10월 25일 13시22분 thebell에 표출된 기사입니다

조아제약이 대규모 전환사채(CB)를 발행하면서 오너일가 지분율 변동에 관심이 모아진다. 단순 CB의 경우 전량 주식으로 전환될 경우 대주주 지분율은 20% 미만으로 줄어들기 때문이다. 하지만 조아제약은 CB의 콜옵션을 부여해 오히려 오너 2세들이 지분을 늘릴 수 있는 장치를 마련했다.조아제약은 최근 120억 원 규모 CB 발행을 마무리했다. 무림캐피탈, 동부증권 등 기관투자자들이 전량 인수했다. CB 전환가액은 4390원, 전환권 행사시 발행 주식수는 273만 33485주로 현 주식총수대비 9.65%에 육박한다.

조아제약은 창업주인 조원기 회장을 중심으로 지배구조가 짜여있다. 조 회장이 496만 4843주(17.53%)를 보유해 최대주주로 있다. 조 회장의 장남 조성환 대표(사장)는 109만 9162주(3.88%)를 보유 중이다. 형과 함께 공동 대표를 맡는 조성배 사장은 조아제약 주식은 없다. 오너 2세로의 경영 승계가 아직 이뤄지지 않은 상태다.

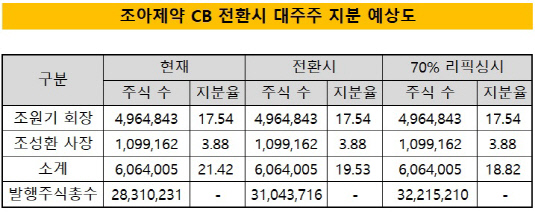

이번 CB가 1년 뒤 전량 보통주로 전환될 경우 조 회장 등 오너일가 지분율은 19.53%로 줄어든다. 조아제약 주가 흐름이 부진해 전환가액이 하향조정될 경우 신주 발행규모는 더욱 늘어난다. 전환가액 조정이 한도인 70%까지 이뤄진다고 가정시 오너일가 지분율은 18.82%까지 줄어들 수 있다.

조아제약은 대주주 지분 희석 부담을 CB 중도상환청구권(콜옵션)으로 상쇄한다. CB에 콜옵션을 붙이는 건 과거 분리형 신주인수권부사채(BW) 발행이 금지되면서 나온 편법이다. 이른바 분리형 CB로 불리며 대주주의 지분율 확대에 기여하는 게 일반적이다. 조아제약은 내년 10월부터 2019년 10월까지 1년동안 매달 전체 CB의 40%에 대해 콜옵션 행사가 가능하다.

콜옵션으로 수혜를 얻게 될 주체도 자유롭다. 조아제약 및 조아제약이 지정하는 자가 대상이다. 오너 2세 중 장남인 조성환 사장이 콜옵션을 모두 취득하게 되면 약 110만 주 가량 지분을 얻을 수 있다. 현 지분이 두 배 가까이 늘어나는 셈이다. 주가흐름이 약세를 면치 못할 경우 조아제약이 직접 취득해 자사주로 편입시키는 방안도 가능하다.

증권업계 관계자는 "대규모 CB 발행은 일반적으로 대주주 지분율을 희석시키지만 콜옵션이 있다면 사정이 달라진다"며 "만약 주가가 크게 상승한다면 콜옵션으로 시세차익도 얻을 수 있다"고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '빅데이터' 뉴엔AI, 코스닥 상장 예심 4개월만 통과

- NH농협은행, '단기채·가치주' 고수…안정성 중점

- 라이프운용 PIV펀드, KB증권서 300억 자금몰이

- 신한PBS-타임폴리오, 두 번째 맞손…롱숏에 힘쏟는다

- [택스센터를 움직이는 사람들]"세무·법률·부동산 전문가 라인업…'연구 DNA' 전문성 제고"

- 신한증권 가판대 전면 재배치, 기아·삼전 신규 등판

- [연금시장에 분 RA 바람]AI PB의 등장…규제 탓에 더뎠던 확산 속도

- 블루코브운용, 명동 뉴오리엔탈호텔 인수한다

- 미래에셋운용 '핀→테크' 진화…퇴직연금 RA 진출

- [상호관세 후폭풍]포스코, 현대제철 미국 현지 JV 검토 배경은