JKL, 동해기계항공 인수가격 EV/EBITDA 9배 적용 상승추세 실적·안정적 재무 거래가격 영향

박제언 기자공개 2018-05-08 09:50:13

이 기사는 2018년 05월 04일 10시54분 thebell에 표출된 기사입니다

사모투자기관 JKL파트너스가 동해기계항공을 인수한 가운데 거래 가격에 관심이 쏠리고 있다. 동해기계항공은 실적이 꾸준히 늘어나고 재무적으로도 안정적인 곳으로 인수·합병(M&A)업계에서 주목을 받던 곳이다. 가치를 높게 받고 싶은 매도자와 허점을 찾으려는 원매자 간 팽팽한 의견 차이가 예상될 수밖에 없었다.4일 금융투자(IB) 업계에 따르면 JKL파트너스는 동해기계항공 지분 80%(81만여주)를 인수하기로 했다. 인수가격은 1640억원이다. 주당 인수가격은 20만2000원정도로 계산된다.

기존 동해기계항공의 최대주주는 양창학 대표다. 지분 98.85%를 보유하고 있다. 이번에 경영권 주식을 매각하며 지분율은 18%정도로 떨어지게 된다. 다만 양 대표는 경영권 매각 후에도 회사에 남아 동해기계항공 도약에 역할을 할 것으로 알려졌다.

이번 거래에서 동해기계항공 주식 100%의 가치(Equity Value)는 2050억원으로 환산된다. 주식 80%를 1640억원에 매입한 거래 기준에서다.

주식가치는 기업가치(Enterprise Value)에서 순부채(Net Debt)을 빼준 가격이다. 이를 고려한 동해기계항공의 기업가치는 1588억원 수준으로 계산된다. 동해기계항공의 재무가 지난해 무차입 상태인데다 순현금만 462억원정도이기 때문이다.

사모투자(PE)업계는 기업 M&A를 할 때 상각전영업이익(EBITDA, 에비타)을 거래 가격의 주요 지표로 활용한다. 에비타를 기반으로 연간 현금창출능력을 가늠할 수 있는 까닭이다. 기업가치를 에비타에 근거해 산정하기도 한다.

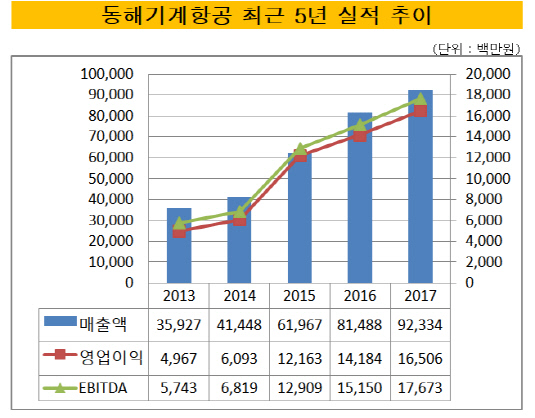

동해기계항공의 지난해 에비타는 176억7300만원이다. 이번 거래에서 동해기계항공의 기업가치가 1588억원 수준인 점을 고려하면 에비타에 9배수(EV/EBITDA)를 대입한 셈이다.

이같은 거래가격에는 동해기계항공의 실적과 재무가 가장 많은 영향을 미쳤다. JKL파트너스는 동해기계항공의 늘어나는 실적과 무차입 등 안정적 재무에 높은 점수를 준 것으로 알려졌다.

동해기계항공 매출의 경우 5년동안 2배이상 성장했다. 2013년 360억원이었던 매출은 지난해 920억원대로 올라섰다. 그만큼 이익도 늘었다. 2013년 50억원이었던 영업이익은 지난해 165억원으로 3배 이상 증가했다.

재무 상태도 안정적이다. 지난해말 기준 부채비율은 10.33%에 불과하다. 양 대표가 2015년부터 무차입 경영을 한데다 이익잉여금도 700억원 가까이 쌓여있는 영향이다. 유동성 현금 자산은 460억원이나 비축돼있다.

JKL파트너스는 이번 거래에 지난 2월 결성한 6750억원규모의 블라인드펀드를 활용할 계획이다. 펀드에서 820억원을 인수대금으로 쓸 방침이다. 인수금융도 사용한다. 신한은행과 신한금융투자 두 군데에서 인수가격의 절반인 820억원을 조달할 예정이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [윤석열 대통령 탄핵]'관세' 충격이 집어삼킨 한국물…그나마 불안 덜었다

- [윤석열 대통령 탄핵]채권시장 잠잠…홈플러스 여파 비우량채 '예의주시'

- [티맵모빌리티는 지금]우티 매각, B2C 대신 데이터 기반 B2B '승부수'

- [크립토 컴퍼니 레이더]소액주주 늘어난 두나무, RSU 규정 보완 '숙제'

- [Company Watch]KMW, 자회사 기가테라라이팅 미운 오리? '유일한 희망'

- 에이비엘 이상훈 대표가 말한 GSK 딜 의미 '선급금 740억'

- 에이비엘바이오, GSK에 4조 기술이전 '사노피' 넘었다

- 아이엠지티, 기술성평가 앞두고 '이학종·손건호' 투톱 체제 전환

- 넥슨, '카잔'으로 오랜 숙원 푸나

- [i-point]DS단석, 영남 지역 산불 피해 지원 성금 5000만원 기부