사조해표 개인 투자자들, 흡수합병 찬성할까 [지배구조 분석]합병가액·매수청구가 1만원대 초반..최고점 대비 절반 수준 '손실 불가피'

박상희 기자공개 2019-01-22 09:36:35

이 기사는 2019년 01월 21일 15시29분 thebell에 표출된 기사입니다

사조그룹 계열사 사조대림이 사조해표를 흡수합병키로 하면서 사조해표 주가 최고점에 매수에 나선 투자자들이 합병에 찬성할지 여부에 관심이 쏠린다. 사조해표의 합병가액과 매수청구가액 모두 지난해 7월 고점 대비 절반 수준이다. 고점에 올라탄 투자자들은 흡수합병으로 인한 손해를 감수해야 하는 상황이다.사조대림은 계열사 사조해표를 흡수합병하기로 했다고 최근 공시했다. 사조대림이 존속회사로 남고 사조해표는 소멸한다. 합병비율은 1대 0.4475518로, 합병기일은 6월1일이다.

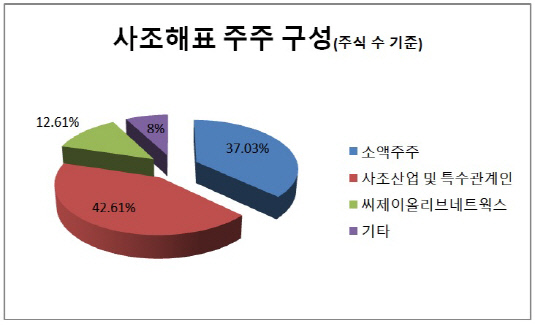

지난해 9월 말 기준 사조해표의 최대주주는 23.84%를 보유한 사조산업이다. 특수관계인을 포함한 지분율은 42.61%로 올라간다. 씨제이올리브네트웍스가 2대 주주로, 12.61%의 지분을 보유하고 있다.

|

2017년 말 기준 사조해표의 소액주주는 보유주식 수 기준 37.03%에 이른다. 주주 수 비율로는 99.59%에 육박한다. 소액주주 가운데는 지난해 7월 사조해표 주가가 사상 최고치를 경신했을 때 매입에 나선 이들도 상당한 것으로 알려졌다.

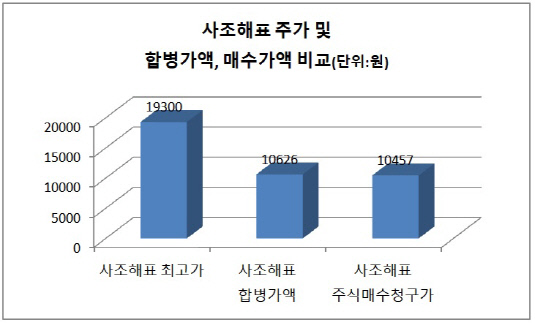

사조해표 주가는 미·중 무역전쟁 수혜주로 떠오르면서 지난해 7월 초 사상 최고가(1만9300원)를 기록했다. 중국이 미국산 콩 등에 보복관세를 내리면서 국제대두 가격이 하락했고, 이를 원료로 사용하는 장류·식용유 등을 제조하는 식품주 등에 대한 기대감이 반영되면서 사조해표 주가도 크게 뛰었다.

이후 무역전쟁이 소강상태에 접어들면서 사조해표 주가도 하락세를 그렸다. 사조해표 합병가액은 최근 1개월 및 1주일, 최근일의 종가를 산술평균한 가액으로 산정됐다. 합병가액은 1만 626원이다. 지난해 최고점과 대비하면 절반 수준이다. 합병에 반대할 경우 행사할 수 있는 주식매수청구권 주식매수가는 1만457원으로, 합병가액보다도 낮다. 지난 18일 사조해표는 1만1700원에 장을 마감했다.

|

흡수합병에 찬성할 경우 최고점 부근에서 매입에 나선 투자자들은 손해가 불가피하다. 흡수합병에 반대하더라도 매수청구가가 최근 주가보다 낮아 손해를 감수해야 한다. 선택의 여지가 없는 셈이다.

흡수합병이 무산될 경우도 아예 배제할 수는 없다. 사조대림과 사조해표는 합병회사나 피합병회사 주주가 합병에 반대해 주식매수청구권을 행사하고, 그 매수청구가액이 100억원을 초과할 경우 합병 계약을 해제할 수 있다고 밝혔다. 1주당 매수청구가액을 감안하면 95만 6297주가 합병에 반대해야 한다. 지분율로는 약 13.35%다.

씨제이올리브네트웍스가 캐스팅 보트를 쥐고 있다는 이야기가 나오는 배경이다. 사조해표 지분 12.61%를 보유한 씨제이올리브네트웍스가 합병에 반대할 경우 사조대림과 사조해표 간 흡수합병 계약이 해제될 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]미국 현지 생산 앞둔 알루코, 통상 리스크 해소 기대감

- [토종 AI 반도체 생태계 분석]파네시아, 차세대 AI 전장' 대응 'CXL 스위치' 개발

- '2년만에 돌아온' 초록뱀미디어, 권경훈 회장 행보 주목

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

- 'PE 2년차' 오스템임플란트, 중국실적 타격 '미국·인도' 대안

- [와이바이오로직스 항암신약 로드맵]'뉴 모달리티' 도전 자신감, 원석 광산 플랫폼 'Ymax-ABL'

- [웹툰사 지배구조 점검]적자 커진 와이랩, 공격적 투자 전략 '난기류'

- [사외이사 BSM 점검]금융계열사 많은 한화그룹, '금융 특화' 사외이사 다수

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [ROE 분석]농협금융, 반등했지만 '여전히 은행계지주 바닥권'