'NRDO 1호' 큐리언트, L/O 지연에 '매출제로' [바이오테크 상장 Before & After]2년만에 IPO 자금 소진 후 우선주 증자…임상2B상 이후 기술이전 추진

민경문 기자공개 2019-04-25 08:14:11

[편집자주]

바이오회사 입장에서 IPO는 빅파마 진입을 위한 필수 관문이다. 국내 시장의 풍부한 유동성은 창업자에겐 놓치기 어려운 기회다. 이 과정에서 장밋빛 실적과 R&D 성과 전망으로 투자자를 유혹하기도 한다. 전망치는 실제 현실에 부합하기도 하지만 정반대인 경우가 대부분이다. IPO 당시 전망과 현 시점의 데이터를 추적해 바이오테크의 기업가치 허와 실을 파악해본다.

이 기사는 2019년 04월 24일 14:31 thebell 에 표출된 기사입니다.

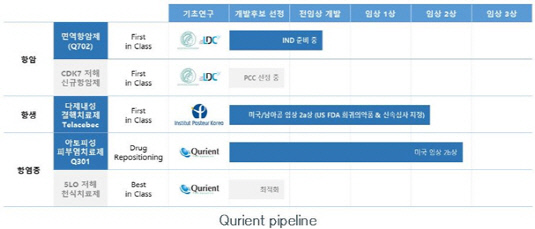

큐리언트는 '국내 1호 NRDO(No Research Development Only)'로 알려진 바이오 신약 업체다. 신약물질을 처음부터 개발하는 것이 아니라 후보 물질을 도입해 임상을 진행하고 개발하는 회사다.남기연 대표는 2008년 한국파스퇴르연구소에서 다제내성 결핵 후보물질을 이전받아 큐리언트를 창업했다. 2016년 2월에는 100% 신주 발행(335억원 조달) 형태로 코스닥에 입성했다. 주관사는 한국투자증권이었다.

당시 공모가는 2만 1000원으로 약 1500억원의 밸류에이션이 책정됐다. 3년이 지난 현재 주식가치는 2000억원 안팎에서 형성되고 있다. 그 동안 CB나 BW와 같은 메자닌 증권은 발행하지 않았다.

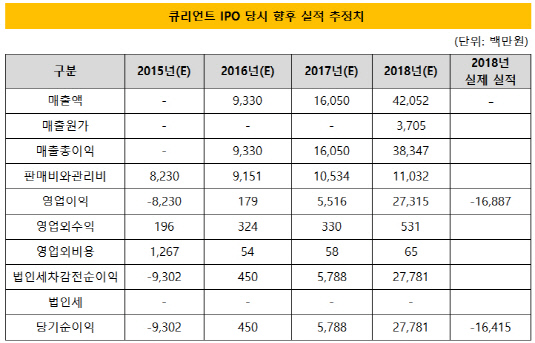

2년이 지난 현 시점에 큐리언트의 재무 성과는 어떨까. 큐리언트는 당초 IPO 과정에서 목표로 했던 실적 추정치를 거의 달성하지 못했다. 상용화 이전에 기술 이전을 통해 일정 수준의 매출을 일으키고 이를 통해 임상 작업을 지속하려는 계획이었으나 실현하지 못했다. 결국 2년만에 IPO 과정에서 조달한 자금을 모두 소진하고 400억원 규모의 우선주 증자를 단행했다. 여전히 매출이 발생하지 않는 상태로 연구가 당분간 이어져야 한다.

IPO 당시 5% 이상 지분을 보유한 FI(제1~2호과학기술사모투자전문회사, 09-4한화벤처투자조합, 노바티스바이오벤처스, 에이티넘팬아시아조합)들은 보유 지분 상당액을 처분한 것으로 파악된다. 작년말 기준 쿼드자산운용 정도가 7.34%의 큐리언트 지분을 갖고 있다.

|

|

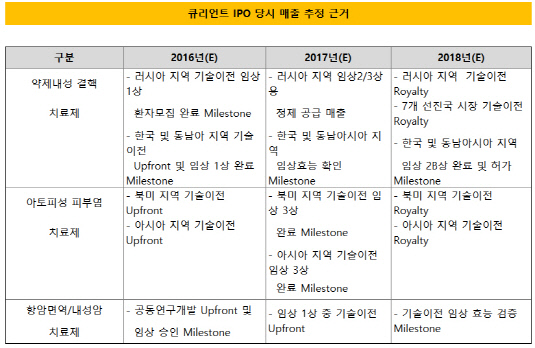

핵심 파이프라인인 약제내성 결핵 치료제 Q203(텔라세벡)은 2018년 84억원의 로열티 매출액을 추정했다. 2017년 러시아 지역 임상2상, 3상을 진행하고 정제 공급을 시작할 것이라고 예상했다. 2018년엔 러시아 지역으로 기술 이전을 해 로열티를 받고 7개 시장 진출이라는 전망을 내놨다. 한국과 동남아지역에선 임상 효능을 확인한 후 2018년 허가를 받아 마일스톤 수입이 있을 것으로 기대했다.

아토피성 피부염 치료제 Q301의 경우 2018년 기준 로열티 매출 126억원, 개발 진전에 따른 마일스톤 누적매출 108억원을 예상했다. 항암면역·내성암 치료제 Q701은 기술 이전 계약금 및 마일스톤 누적매출 252억원을 예상한다고 명기돼 있다. 큐리언트와 주관사 측은 이를 기반으로 산정한 2018년 순이익(278억원)에 24배의 PER 배수를 적용했다.

상장 후 약 3년이 지난 2018년 말까지 실질적인 매출로 이어진 큐리언트의 파이프라인은 하나도 없다. 설립 시점에 도입한 텔라세벡은 미국 및 남아프리카 공화국에서 초기 임상 2상을 진행하고 있다. PRV 및 REVAMP 2018과 같은 결핵치료제 개발에 따른 혜택이 커지면서 임상2A상 종료 후 기술이전을 추진할 방침이다. Q301 역시 미국에서 후기 임상 2상을 실시하는 단계로 나타났다.

증권신고서 상 예상 매출을 제때 실현하지 못한 것은 임상 계획을 바꿨기 때문이다. 큐리언트는 시기만 늦어졌을 뿐 임상 진행엔 큰 차질이 없다는 입장이다. 큐리언트 측은 "Q301의 경우 임상 2A상 이후 기술이전을 논의했지만 안정적인 현금 흐름을 창출하기 위한 자산이라는 점을 고려해 상용화 가능성이 높은 임상2B상 종료 후 기술이전을 추진키로 했다"고 밝혔다.

이밖에 면역항암제 Q702가 미국 FDA 승인을 위한 IND를 준비중이다. 이는 막스플랑크 연구소에서 도입한 파이프라인으로 큐리언트 IPO 당시에는 주목받지 않은 기전이었지만 최근에는 임상을 포함한 R&D에 가장 중점적으로 힘을 쏟고 있는 분야댜. 큐리언트 측은 "증권신고서상 추정 대비 실제 실적과의 차이는 기술이전 지연에 따른 것"이라며 "약제내성 결핵 치료제 및 아토피성 피부염 치료제의 임상진행에 따라 연구개발 비용이 증가했다"고 밝혔다.

|

지난해 큐리언트의 영업손실은 167억원으로 2017년보다 40억원 가량 늘었다. 큐리언트의 작년 판매비·관리비 167억원 가운데 R&D 비용이 약 130억원 정도를 차지하고 있다. 순손실은 164억원을 기록했다.

.

큐리언트는 연구개발비 조달을 위해 증자에 나섰다. 자산 규모는 55억원(2015년 9월말 기준)에서 작년 말 432억원으로 확대됐다. 자본총계는 45억원에서 394억원, 부채총계는 9억원에서 38억원으로 각각 늘었다. 현금성 자산은 73억원인데 349억원 규모의 기타유동금융자산이 눈길을 끈다. 작년 3자 배정 증자금액(400억원) 가운데 일정 금액을 단기금융 상품에 투자한 것으로 파악된다.

한국 3M, 한국파스퇴르연구소 사업개발팀장 출신의 황중식 부사장이 회사를 떠나긴 했지만 남기연 대표 체제는 꾸준히 이어지고 있다. 상장 당시 한국파스퇴르연구소와 프랑스파스퇴르연구소가 21% 지분을 보유한 최대주주였지만 지금은 한국파스퇴르연구소만 큐리언트 지분 10%를 갖고 있다. 남 대표 지분율은 2.13%다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화