선방한다는 영원무역조차 영업이익률 '흔들' 매출원가 증가로 제조부문 '정체'…브랜드 유통부문도 '불안'

김선호 기자공개 2019-05-31 08:32:26

이 기사는 2019년 05월 30일 15:07 thebell 에 표출된 기사입니다.

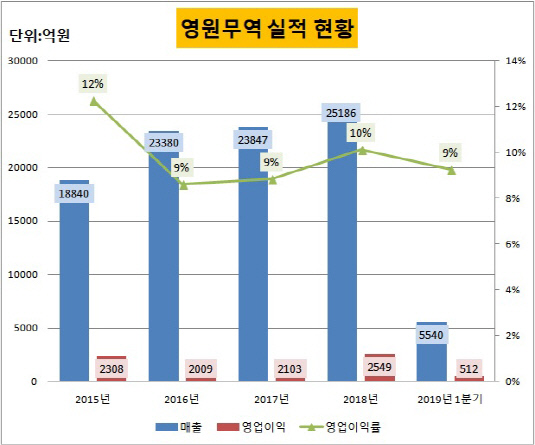

영원무역의 영업이익률이 지난해까지 회복세를 보이다가 최근 하향 곡선을 그리고 있다. 영원무역 OEM(주문자상표부착생산)사업이 매출원가 부담으로 영업이익률 하락이 지속될 것으로 보이는 가운데 브랜드 유통사업 전망도 어두워지고 있어 위기감이 조성되고 있다.영원무역홀딩스(지주사) 연결기준 올해 1분기 영업이익률은 9%를 보였다. 지난해 10% 영업이익률보다 소폭 하락한 추세다. 판관비(판매비와관리비)는 전년동기(1472억원)대비 6% 하락한 1383억원을 보였으나 매출원가가 전년동기(3440억원)대비 6% 상승한 3644억원을 기록했기 때문이다.

매출원가 증가는 영원무역 의류생산공장이 위치한 방글라데시의 최저임금이 올해부터 상승해 노무비 부담이 늘어난 데 원인이 있다. 여기에 올해 방글라데시 한국수출가공공단(KEPZ) 내 영원무역 공장 증설 예정으로 신규 인력 채용에 따른 노무비 부담은 더 증가할 것으로 업계는 내다보고 있다.

|

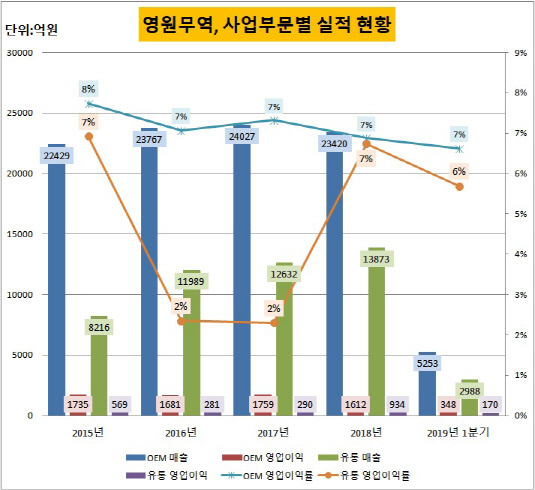

영원무역 OEM사업의 영업이익률은 2015년 7.73%에서 4년 새 6.62%까지 하락했다. 매출이 점진적으로 상승하고 있다는 점을 감안할 때 매출원가 부담이 증가함에 따라 영업이익률이 7%대에 갇혀 있는 형국이다. 방글라데시 노무비 부담이 증가할 시 올해 영업이익률이 추가 하락할 것으로 예상된다.

OEM사업이 정체기를 맞이한 가운데 브랜드 유통사업이 영원무역의 지속 성장 여부를 결정지을 것으로 보인다. 브랜드 유통은 제조 부문에 비해 매출 규모는 작으나 영원무역 영업이익의 33% 가량을 차지하는 효자 사업이다.

그러나 브랜드 유통사업은 아웃도어 시장의 침체와 업체 간 가격경쟁으로 인해 전망이 불투명한 상황이다. 주요 상품인 노스페이스 구매 감소로 인해 영원무역의 브랜드 유통사업 규모는 지난해까지 상승하다 최근 성장세가 꺾였다. 올해 1분기 유통 브랜드 사업 매출은 전년동기(3182억원)대비 6% 하락한 2988억원을 기록했다. 영업이익률은 지난해 7%에서 올해 1분기 6%로 하락하는 곡선을 그렸다.

재고부담도 영원무역이 풀어나가야 할 문제로 여겨진다. 영원무역 재고자산은 2018년 말까지 5804억원이었으나 올해 1분기에 7061억원으로 급증했다.

영원무역 관계자는 "의류 OEM 업체 중에선 드물게 영원무역이 호실적을 기록하고 있는 중"이라며 "OEM 수주 상황도 나아지고 있고 노스페이스 영업력도 강화해 경쟁력 제고가 이뤄질 계획"이라고 전했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

김선호 기자의 다른 기사 보기

-

- OTT 티빙, 마케팅담당 임원 '컬리→배민 출신'으로

- [전환기 맞은 CJ올리브영]점포 자연 증가 '생태계 구축', 온라인까지 확장

- [통합 이마트 출범]'통합 후순위' 이마트24, 노브랜드와 시너지 노린다

- 삼양라운드스퀘어 오너 3세, 신사업 매진 '역할 변경'

- 소노인터내셔널, M&A 해외확장 '실탄 마련 이상무'

- [통합 이마트 출범]이마트에브리데이 '조직축소', 합병 예고였나

- 코스맥스 승계변수 '코스엠앤엠' 최대주주 회장→차남

- [호텔신라 생존모드 전환]수익성 강화 위한 기반 구축 '매출 보존'

- [통합 이마트 출범]유사 사업부터 흡수합병 '첫 타깃은 슈퍼'

- hy, 카카오엔터프라이즈 '지분가=0' 순손실 커졌다