한화시스템, 방산업 훈풍에 IPO 공모 본격화 이달 신고서 제출…1조 몸값 성장성 설득 '관건'

심아란 기자공개 2019-10-04 11:13:00

이 기사는 2019년 10월 01일 17:26 thebell 에 표출된 기사입니다.

한화시스템이 이달 증권신고서를 제출하고 유가증권시장 상장 절차를 본격화한다. 최근 방산업종의 몸값이 우호적으로 형성돼 있어 기업공개(IPO) 공모의 적기라고 판단한 것으로 보인다.한화시스템이 1조원대 몸값을 기대하고 있는 가운데 올해 실적이 개선된 점은 호재가 될 전망이다. 방산업의 경우 정치 이슈에 대한 민감도가 높은 데다 성장 여력이 제한적인 점은 공모 흥행의 부담 요소로 꼽힌다.

◇이달 증권신고서 제출 준비…IPO 작업 구체화

1일 투자은행(IB) 업계에 따르면 한화시스템이 이달 IPO 공모 일정을 구체화한다. 이르면 10월 첫째주 안에 증권신고서를 제출할 전망이다. 한국거래소는 지난 9월 25일 한화시스템에 상장 적격 판정을 통보했다.

한화시스템은 공모 타이밍을 두고 고심했지만 연내 IPO 작업을 마치는 쪽으로 가닥을 잡았다. 최근 주력 업종인 방산업체의 주가 흐름이 긍정적인 점에 영향을 받은 것으로 관측된다.

공모 구조는 신주 발행 위주로 구성하되 구주매출도 적절히 섞일 예정이다. 재무적투자자(FI)인 스틱컨소시엄(헬리오스에스앤씨)의 구주를 중심으로 모집이 이뤄질 것으로 보인다. 2018년 말 기준 스틱컨소시엄은 한화시스템의 지분 32.61%를 보유하고 있다.

최대주주는 한화에어로스페이스(지분율 52.91%)이며 에이치솔루션이 14.48%의 지분을 들고 있다. 에이치솔루션은 김승연 한화그룹 회장의 아들인 김동관·동원·동선이 100% 지분을 가지고 있다.

한화시스템은 이번에 유입되는 자금은 향후 인수합병(M&A) 등에 활용할 것으로 알려졌다.

◇1조원 밸류 청신호…성장성은 부담

한화시스템의 주력 사업은 방위산업 관련 시스템 구축이다. 지난해 8월 한화S&C를 흡수합병하면서 ICT사업부문이 추가됐다.

2018년 말 기준 시스템 부문이 전체 매출에서 80% 이상을 차지하고 있다. 시스템 부문 매출 영향력이 절대적인만큼 상장 밸류에이션은 방산업에 가중치를 부여할 것으로 예측된다. 피어그룹에는 LIG넥스원, 한국항공우주산업 등의 국내는 물론 해외 방산업체가 포함될 것으로 보인다. SI 업체 가운데에는 현대오토에버, 롯데정보통신 등이 후보군으로 거론된다.

현재 국내 방산업의 경우 정부의 국방 예산 증가 등의 이슈에 힘입어 몸값이 높게 형성돼 있다. LIG넥스원의 경우 최근 1개월간 주가수익비율(PER)이 170배 안팎에서 움직이고 있다. 한국항공우주의 PER 역시 65배 수준에서 형성됐다.

|

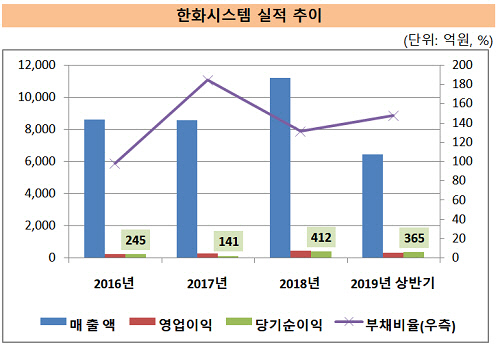

한화시스템은 1조원 이상의 상장 밸류에이션을 원하고 있다. 한화시스템의 올해 상반기까지 순이익 365억원을 기록했다. 이는 2018년 연간 순이익(412억원)과 맞먹는 규모다. 올해 실적이 크게 개선된 점은 기업가치 책정에는 긍정적인 요소다.

자산운용사 관계자는 "공모주 투자자들은 폭발적으로 성장할 기업에 매력을 느낀다"라며 "방산업은 최근에 지정학적 리스크가 부각되면서 분위기가 좋지만 성장성나 지속성면에선 물음표가 있는 편"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화