회사채 시장 한산…해양공사, 빅이슈어 부상 [Weekly Brief]채권 데뷔 원년, 세 차례 조달로 '1조' 넘겨…A급 크라운제과도 대기

피혜림 기자공개 2019-12-02 15:10:10

이 기사는 2019년 12월 02일 07시00분 thebell에 표출된 기사입니다

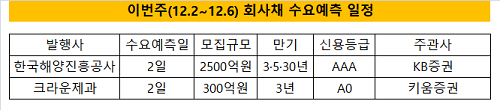

이번주(12.2~12.6) 공모채 발행을 위한 수요예측에 나서는 한국해양진흥공사와 크라운제과를 끝으로 회사채 시장에는 폐장 분위기가 감돌 것으로 보인다. 채권 시장 호조에 힘입어 일찌감치 기대 수익률을 달성한 기관들이 북클로징 시기를 앞당긴 데다 라임운용사태 등 각종 악재로 투심이 위축된 상황이라 흥행에 관심이 쏠린다.'AAA' 한국해양진흥공사는 이번 발행으로 올해만 조단위 공모채를 찍은 빅이슈어로 거듭날 전망이다. A급 발행사로는 크라운제과가 막바지 발행 행렬에 동참했다.

◇한국해양진흥공사, '1.2조' 빅이슈어로 거듭날까

2일 한국해양진흥공사(AAA, 안정적)는 2500억원 규모의 공모채 발행을 위한 수요예측에 나선다. 한국해양진흥공사는 만기를 3년과 5년, 30년으로 나눠 각각 700억원, 800억원, 1000억원을 모집한다. 투자자 모집 결과에 따라 최대 3800억원까지 증액 발행도 검토할 예정이다. KB증권이 주관 업무를 맡았다.

한국해양진흥공사는 지난 3월 첫 공사채 발행을 시작으로 올해에만 세 차례 공모 시장을 찾는 모습이다. 지난해 7월 설립된 한국해양진흥공사는 올해 3월 현대상선이 지난해 발행한 영구전환사채와 영구신주인수권부사채를 KDB산업은행으로부터 일부 인수하기 위해 채권 발행에 나섰다.

이번 발행으로 한국해양진흥공사의 올해 조달규모는 1조원을 넘어설 것으로 보인다. 한국해양진흥공사는 지난 3월과 9월 각각 5000억원, 3200억원 규모의 채권을 찍었다. 이달 모집액인 2500억원 어치 채권을 찍을 경우 올해 채권 시장에서 마련한 자금만 1조원이 넘는다.

한국해양진흥공사는 자본시장법 시행령 119조의 적용제외 증권에 해당하는 32개의 조항(한국은행법, 한국산업은행법, 중소기업은행법, 한국수출입은행법, 농업협동조합법 등)에 설립법이 포함되지 않아 수요예측 절차를 따르고 있다. 해당 시행령과 관련해 금융위원회에 유권 해석을 요청하고 개정을 기다리고 있다는 점에서 향후 조달은 입찰 방식으로 진행될 가능성이 크다.

◇'마지막 A급' 크라운제과, 낮은 공모액으로 리스크 완화

같은날 크라운제과(A0, 안정적) 역시 공모채 발행을 위한 수요예측에 나선다. 2일 크라운제과는 300억원 규모의 회사채를 발행하기 위해 기관 투자자 모집에 돌입한다. 만기는 3년 단일물이다. 주관사는 키움증권이다.

최근 회사채 시장의 투심이 위축된 점은 한계다. 특히 A급 기관에 대한 투심이 싸늘해 앞서 조달에 나섰던 효성화학은 투자자 모집에 가까스로 성공하기도 했다.

다만 크라운제과의 조달 규모가 상대적으로 크지 않은 점은 공모 성사 가능성을 높이는 대목이다. 크라운제과는 넉넉한 수요가 들어와도 증액발행에 나서지 않기로 결정했다. 이에 따라 기관들이 물량 확보를 위해 청약을 시도할 유인이 많다는 분석이 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조