앵커에쿼티, 헬스밸런스 투자성과 얼마나 되나 천지양 인수후 볼트온에 약 1300억 투입…원금대비 2배 수익 추정

한희연 기자공개 2019-12-30 10:33:22

이 기사는 2019년 12월 27일 07:00 thebell 에 표출된 기사입니다.

헬스밸런스는 앵커에쿼티파트너스가 7년여를 투자했던 포트폴리오 기업이다. 홍삼전문기업에서 시작해 유아식과 건강기능성식품 등 라인업을 확대하며 종합 건강식품기업으로 키웠다. 앵커에쿼티는 그 동안 라인업 확장을 위해 특유의 볼트온(Bolt-on) 전략을 적극적으로 구사했다. 결과적으로 투자 원금의 2배 가량의 수익을 남기며 최종 엑시트를 성사시킨 것으로 보인다.27일 관련업계에 따르면 앵커에쿼티파트너스는 지난 24일 TPG에 헬스밸런스 지분 100%를 2800억원에 넘기는 주식매매계약(SPA)를 체결했다. 헬스밸런스는 국내 시장에서 독특한 입지를 확보하고 있는 프리미엄 건강기능식품 브랜드 운영사다.

앵커에쿼티가 이 포트폴리오를 처음 편입한 때는 지난 2012년 11월 홍삼전문브랜드인 천지양을 인수하면서부터다. 천지양은 뿌리홍삼과 홍삼제품을 생산하고 판매하는 업체로 2007년 설립됐다. 앵커에쿼티는 천지양 브랜드와 직원, 판매채널 등만 인수하는 자산부채이전(P&A) 방식을 통해 인수했다. 더벨 플러스에 따르면 앵커에쿼티가 천지양의 영업 및 자산을 인수한 금액은 150억원 정도다.

홍삼 전문 브랜드로 건강식품 포트폴리오에 첫발을 내딛은 앵커에쿼티는 3년 후 방향성을 종합 건강식품 브랜드로 잡고, 헬스밸런스 인수를 타진한다. 홍삼산업은 초반에 비해 정체됐던 반면, 고성장 산업군으로 헬스케어 섹터가 주목받고 있는데 따른 결정이다. 헬스밸런스는 2006년 설립된 건강식품 플랫폼 기업으로 건강간식과 영양식, 다이어트제품 등 다양한 제품 카테고리를 보유하고 있었다.

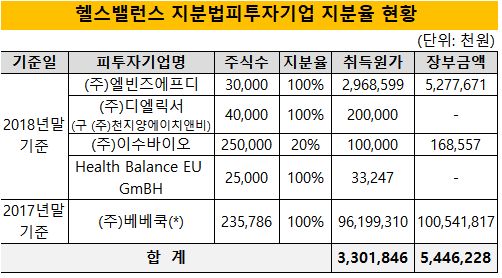

2015년 2월 천지양을 인수주체로 헬스밸런스를 170억원 가량에 매입한 후 바로 천지양과 헬스밸런스는 합병 절차를 통해 한 회사로 거듭났다. 앵커에쿼티는 비슷한 시기 천지양을 통해 이유식업체인 엘빈즈의 지분 100%도 추가로 인수하면서 헬스밸런스의 유아식 라인업을 강화했다. 홍삼업체 투자 3년 후 건강식품, 유아식 라인업도 갖춘 종합 건강식품 브랜드로 거듭난 셈이다. 천지양부터 헬스밸런스, 엘빈즈 등에 투자하는 과정에서 총 350억원 가량이 소요된 것으로 알려졌는데 이중 앵커에쿼티 펀드 투자몫은 200억원 정도인 것으로 추정된다.

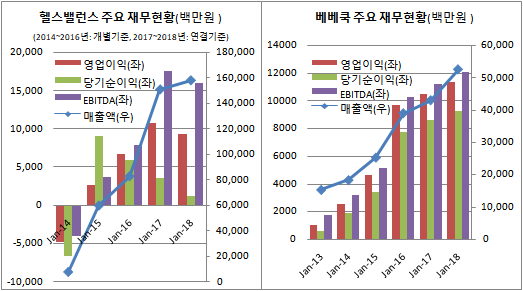

빠른 사업 다각화를 통한 시장선점 전략은 주효해 2015년부터 본격적인 수익성 향상 추이를 지속하고 있다. 2014년말 81억원이었던 매출액은 2015년 말 600억원, 2018년 말 1582억원(연결기준)으로 치솟았다. 감가상각전영업이익(EBITDA)은 2014년 말 -40억원에서 2015년 말 37억원, 2018년 말에는 160억원(연결기준)으로 상승했다.

특히 2017년 2월에는 이유식 1위업체인 베베쿡 지분을 100% 인수하며 사업다각화의 방점을 찍었다. 베베쿡의 날개를 단 이유식 라인업은 이번 헬스밸런스 매각에서도 주요한 매력 포인트로 작용했다. 이유식라인업만을 따로 떼 사고싶어하는 원매자들이 많았을 정도로 헬스밸런스에서의 주요 사업라인으로 자리잡은 셈이다. 2017년 베베쿡을 인수한 금액은 1000억원 정도로 추정된다. 2017년말 헬스밸런스 연결기준 감사보고서에는 베베쿡의 취득원가가 962억원으로 기록돼 있다.

7년간의 볼트온 과정을 살펴보면 천지양부터 베베쿡까지 현재의 헬스밸런스를 완성하는데 들어간 금액은 약 1300억원인 것으로 추정된다. 이 과정에서 2번정도의 인수금융을 일으킨 것으로 알려졌다. 2017년말 감사보고서에 따르면 베베쿡 주식취득을 위한 차입금으로 4개 금융기관으로부터 400억원 가량을 차입했다고 기록돼 있다.

앵커에쿼티는 사업 라인업을 위한 회사들을 인수하면서, 지난해에는 기존 천지양 주주들의 지분까지 추가 매입했다. 2012년 천지양 인수후 2017년말까지도 앵커에쿼티의 헬스밸런스 지분율은 67%에 그쳐 있었다. 앵커에쿼티는 지난해 추진했던 매각작업이 무산되자 자본재조정(리캡)을 통해 지분율을 높이는 작업에 바로 들어갔다. 그 결과 2018년 말 이점균 전 천지양 대표의 지분 33%를 추가로 인수해 헬스밸런스에 대한 100% 지분율을 완성시켰다. 당시 리캡규모는 900억원 대인데 이는 이점균 전 대표의 지분 취득과 기존 인수금융 차환 등에 쓰인 것으로 알려졌다.

볼트온 과정에서의 회사 인수가격에 차입금 등 외부자금을 사용을 감안했을 때 앵커에쿼티가 헬스밸런스 포트폴리오 보유를 위해 실제 투자한 원금은 1000억원대 초중반일 것으로 추정되고 있다. 결국 기업가치(EV) 기준 2800억원의 밸류에이션으로 TPG로의 최종 매각에 성공함에 따라 앵커에쿼티는 헬스밸런스 투자로 단순 매각차익만 2배 이상을 거머쥐게 됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화