한화 태양광 사업, '정보 비대칭성' 해결 의지 있나 [지배구조 분석]M&A 통해 얽힌 소유구조…외부 투자자들 이해 위한 배려 부족 지적

박기수 기자공개 2020-03-19 08:38:41

이 기사는 2020년 03월 18일 15시46분 thebell에 표출된 기사입니다

'정보 비대칭성'은 기업공개(IPO)를 단행한 상장사와는 거리가 멀어야 할 단어다. 회사 내부 상황을 투명하게 알지 못하는 외부 투자자 입장에서는 드러난 정보 일부에만 의존해 투자 결정을 내릴 수밖에 없다. 당연히 잘 드러나지 않는 정보가 투자자들에게 손해를 입힐 수도 있다. 가리고 싶은 내용이라도 외부에 투명하게 공개하는 것이 투자자들과 시장의 신뢰를 얻는 올바른 길이다. 국내 재계 순위 7위인 한화그룹에도 당연히 해당하는 말이다.한화그룹은 미래 먹거리 사업으로 '태양광' 사업을 낙점했다. 지난해 발표한 22조원(2022년까지) 투자 계획에서도 가장 많은 비중인 9조원이 태양광 사업에 배정됐다. 미래 가치 상승을 보고 지갑을 여는 투자자들에게 태양광 사업은 그 어떤 사업보다도 많은 정보가 투명하게 공개돼야 마땅할 사업 부문인 셈이다.

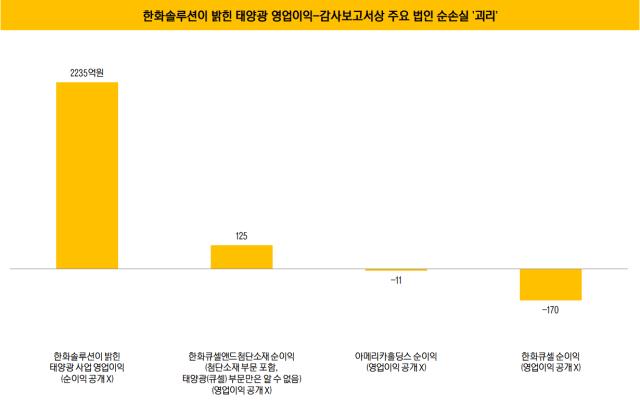

다만 한화그룹의 태양광 사업은 반대로 많은 부분이 쉽게 설명되지 않는 사업이다. 일례로 태양광 사업의 핵심인 셀(태양전지)·모듈(셀을 이어붙인 판) 제조를 총괄하고 있는 '한화솔루션'은 지난달 2019년도 4분기 실적발표회(IR)를 통해 태양광 사업의 영업이익이 2235억원이라고 밝혔다. 전사 영업이익의 60%에 해당해 사실상 케미칼 등 다른 사업 부문보다 월등한 수익을 기록했다. 1분기 전망에서도 한화솔루션은 "견조한 수익이 지속될 전망"이라고 스스로 밝혔다. 충분히 투자자들을 매혹할 수 있는 대목이다.

다만 최근 공시된 감사보고서를 보면 영업이익 2235억원이 어떻게 나온 건지 쉽게 설명되지 않는다. 이는 한화솔루션의 태양광 사업 구조가 쉽게 이해할 수 없는 복잡한 구조라는 점과, 복잡한 구조를 보다 쉽게 이해할 수 있는 여러 정보를 한화솔루션이 제공하지 않는다는 점에서 비롯된다.

일례로 태양광 사업에서 큰 비중을 차지하는 'Hanwha Q CELLS Co., Ltd. (이하 한화큐셀)'는 지난해 순이익이 아닌 순손실 170억원을 기록했다. 영업이익과 순이익의 차이라고 보기에는 그 괴리가 너무 크다.

◇영업이익 2235억원, 어떻게 나왔나

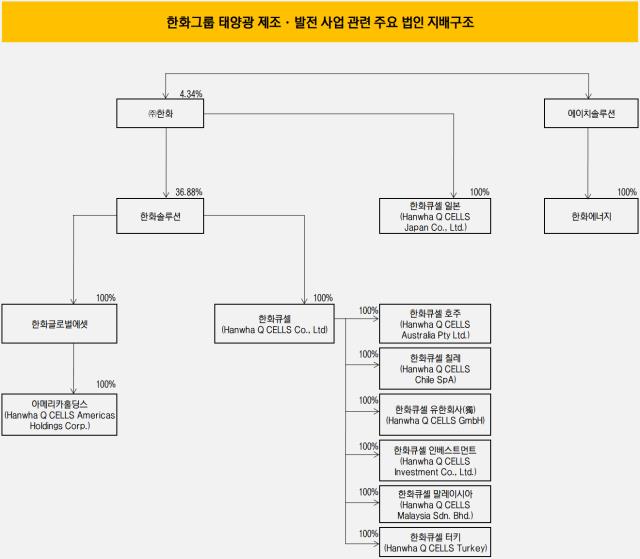

한화솔루션의 4분기 기업설명회 자료에 따르면, 회사는 지난해 말 기준으로 셀 9GW(기가와트), 모듈 10.7GW(기가와트)의 생산능력을 지니고 있다. 생산 공장이 있는 지역은 국내와 중국·말레이시아, 미국으로 나뉜다. 한화솔루션은 생산 기지가 있는 곳에 중간지배회사를 세우고, 그 밑으로 수많은 지역별 영업·판매 법인을 두고 있다. 즉 생산 기지가 있는 곳의 법인들의 연결 실적을 합하면, 태양광 사업의 실적이 나온다.

우선 국내(진천·음성) 사업 실적은 한화솔루션 본사 실적에 들어간다. 국내 사업은 원래 한화케미칼(한화솔루션의 전신)의 100% 자회사였던 '한화큐셀앤드첨단소재'의 큐셀 부문이 맡고 있었다. 그러다 지난해 말 한화케미칼이 한화큐셀앤드첨단소재를 주식 관리를 위한 투자회사격인 '한화글로벌에셋'과 본업(태양광·첨단소재 사업)을 영위하는'한화큐셀앤드첨단소재'로 분할했다. 그리고 한화큐셀앤드첨단소재를 흡수·합병하면서 현재의 한화솔루션이 탄생했다. 즉 현시점에서 국내 태양광 제조 사업은 한화솔루션 내 큐셀 부문이 맡고 있는 셈이다.

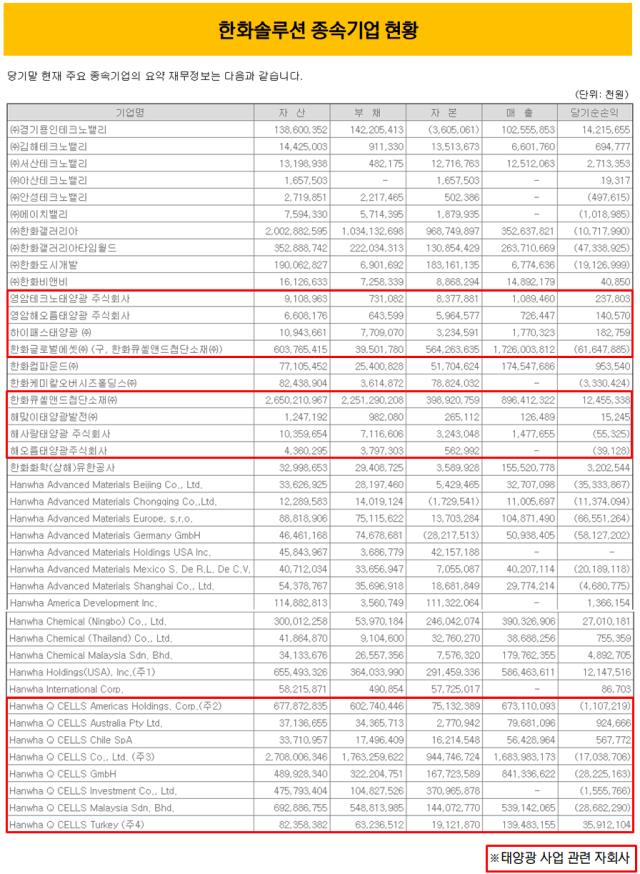

중국·말레이시아 공장에서 생산하는 셀·모듈에 관한 사업은 한화솔루션의 100% 자회사인 한화큐셀에서 맡는다. 한화큐셀은 중국과 말레이시아를 포함해 영국, 홍콩, 독일, 캐나다, 호주, 터키, 프랑스, 칠레, 폴란드, 브라질 등에 판매 법인을 100% 자회사 형태로 두고 있다. 즉 각국에서 발생한 실적이 한화큐셀의 실적으로 잡히고, 이 한화큐셀의 실적이 곧 한화솔루션의 태양광 사업 실적의 일부가 되는 셈이다.

미국 사업은 'Hanwha Q CELLS Americas Holdings Corp.(이하 아메리카홀딩스)'에서 맡는다. 특이한 점은 이 아메리카홀딩스가 한화솔루션의 자회사가 아닌 손자회사라는 점이다. 아메리카홀딩스는 작년 말 한화큐셀앤드첨단소재가 분할할 때 존속회사로 남았던 '한화글로벌에셋'의 자회사로 속해 있다. 아메리카홀딩스 역시 미국과 캐나다, 멕시코 등에 판매 법인들을 자회사로 두고 있다.

감사보고서에 따르면 한화큐셀과 아메리카홀딩스는 지난해 연결 기준으로 각각 11억원과 170억원의 순손실을 기록했다. 특히 한화큐셀 자회사로 있는 한화큐셀 GmbH(독일) 법인과 한화큐셀 말레이시아 법인이 각각 170억원, 287억원의 손실을 기록했다. 태양광 사업이 총 2235억원의 영업이익을 냈는데 중간지배회사급 두 법인은 순손실을 냈다는 의미다. 이는 곧 한화솔루션 내 큐셀 부문(국내 사업)의 실적이 굉장히 좋았다는 뜻이 된다.

다만 한화솔루션은 국내 태양광 사업만 한정해서 영업이익과 순이익 등을 공개하지 않는다. 감사보고서에 분할 후 합병 전 '한화큐셀앤드첨단소재'의 순이익이 124억원이라고 나와있지만 태양광 사업만의 세부 순이익은 공시하지 않았다. 실적발표 자료에서도, 감사보고서 및 분기보고서에도 한화솔루션 내 큐셀 부문의 실적에 대한 정보를 찾아볼 수 없다.

결국 외부 투자자 입장에서는 위에서 언급한 정도의 정보만을 가지고 예측에 근거해 투자할 수밖에 없다. 한 재계 관계자는 "각 중간지배회사들의 순이익과 함께 영업손익에 관한 내용을 발표하면 정보의 비대칭성을 일부 해소할 수 있었을 것"이라고 지적한다.

◇한화솔루션에 속하지 않은 태양광 사업도 있다

여기에 한화큐셀 일본 법인(Hanwha Q CELLS Japan Co., Ltd.)은 아예 한화솔루션이 아닌 한화솔루션의 상위 회사인 ㈜한화의 100% 자회사로 돼있다. 사실상 한화솔루션과 동등한 지위의 회사인 셈이다. 한화큐셀 일본 법인은 태양광발전소 설계를 담당하는 '한화큐셀 일본 파워솔루션(Hanwha Q CELLS Japan Power Solutions Co., Ltd.)'과 일본 지역 내 태양광 발전 사업을 영위하는 몇몇 법인들을 자회사로 두고 있다.

㈜한화의 감사보고서에 따르면 한화큐셀 일본 법인은 작년 연결 기준 매출 7601억원, 영업이익 233억원을 기록했다. 다만 이는 한화솔루션 태양광 사업 실적에 포함되지는 않는다. 같은 한화큐셀이지만 지역이 어디 있느냐에 따라 실적이 잡히고 잡히지 않는 상황이 벌어지고 있는 셈이다.

또 한화그룹은 한화솔루션 계열 외에도 김승연 회장의 아들들이 보유하고 있는 개인회사 '에이치솔루션'에서도 태양광 사업을 영위하고 있다. 자회사 '한화에너지'를 통해서다. 한화에너지는 셀·모듈 제조 사업이 아닌 태양광 발전 사업만을 영위한다.

다만 한화솔루션 내 자회사들 역시 태양광 발전 사업의 범위를 넓혀가고 있다. 이 상황에서 회사가 태양광 사업 부문의 실적을 한화솔루션에 국한해 발표하는 것이 맞냐는 지적도 나온다.

한 재계 관계자는 "2010년대 이후 시작된 한화그룹의 태양광 사업은 인수·합병(M&A) 과정에서 얽힌 실타래처럼 복잡한 구조를 갖게 됐다"면서 "실적발표 자료나 공시 자료만 보면 태양광 사업의 실적이 어떻게 산출됐는지 쉽게 알 수 없어 외부 투자자들은 회사가 자체 발표하는 숫자에 의존할 수밖에 없다"고 말했다.

이어 그는 "복잡한 사업을 투자자들이 쉽게 이해할 수 있도록 많은 정보를 제공하는 것도 상장사의 몫"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목

박기수 기자의 다른 기사 보기

-

- [Financial Index/한화그룹]방산·태양광 희비 '극명'…솔루션 ROE 악화 심화

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [캐시플로 모니터]한화 3형제 가족회사 한화에너지, 가용 현금만 5000억

- [조선업 리포트]한화오션, 든든한 자금줄 산은 덕 현금흐름 '이상무'

- [Financial Index/삼성그룹]삼성전자, 순현금만 93조…차입 부담 버거운 호텔신라

- [Financial Index/삼성그룹]삼성전자, 영업익 본 궤도로…수익성 독보적 1위 삼바

- [Financial Index/삼성그룹]삼성重 매출성장 1위, 삼바·삼전도 반등…고민 깊은 SDI

- [한화에어로스페이스 증자]한화에어로, 차입 조달했어도 부채비율 유럽과 '비슷'

- [한화에어로스페이스 증자]오션 연결로 부채비율 낮췄는데…유증이 최선이었나

- [Financial Index/삼성그룹]1년새 주가 어디가 올랐나…금융사·삼성重·삼바 '미소'