IPO 돌입한 소마젠, 씨젠과 주가 비교 합당할까 피어그룹 주가 36% 상승…주력 사업 유전체 분석 매출 감소 추세 '부담'

심아란 기자공개 2020-04-16 08:15:14

이 기사는 2020년 04월 14일 17시34분 thebell에 표출된 기사입니다

유전체 분석 서비스 업체인 소마젠(Psomagen)이 기업공개(IPO)에 돌입한다.소마젠은 최근 주식 시장에서 급등한 씨젠 등을 기업가치 평가 비교 대상인 피어그룹으로 선정했다. 하지만 최근 3년간 주력 사업인 유전체 분석 서비스의 매출이 줄어드는 추세여서 기업 가치를 얼마나 평가 받을지가 관건이다.

소마젠은 사업 전략을 수정한 만큼 올해부터 매출 확대가 가능하다는 입장이다.

14일 업계에 따르면 소마젠은 내달 7일~8일 이틀 동안 기관투자자 대상 수요예측을 실시한다. 공모가 밴드는 1만3700원~1만8000원으로 제시했다. 공모주를 감안한 공모 예정액은 575억~756억원이다. 상장 주관사는 신한금융투자다.

2004년에 설립된 소마젠의 주력 사업은 유전체 분석 서비스다. 고객은 주로 컨소시엄, 연구기관, 바이오 마커를 개발하는 제약회사, 병원 등이다. 소마젠의 서비스는 크게 두 가지로 나뉜다. 생어 유전체 분석(CES)과 차세대 유전체 데이터 분석(NGS)이다.

기업설명회(IR) 과정에서는 신사업의 성장성을 앞세울 것으로 보인다. 작년에 소비자 직접 의뢰 유전자 검사(Direct-To-Consumer Genetic Test, DTCGT)와 마이크로바이옴(장내 미생물) 분석 서비스를 시작했다. 아직은 개인을 대상으로 제품을 판매하지만 향후 임상진단 서비스를 출시해 고객군을 넓힐 계획이다.

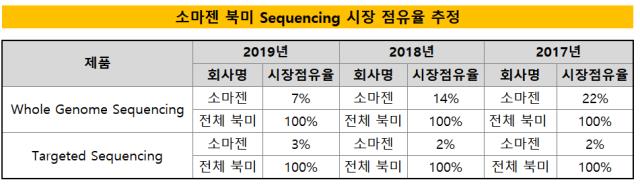

최근 들어 소마젠의 시장 경쟁력은 약화되고 있다. 지난해 NGS 제품의 경우 북미 시장점유율은 7%를 기록했다. 2018년에 14%, 2017년에 22%였던 점을 감안하면 점유율이 낮아졌다.

NGS 매출액도 감소 추세다. 2017년 216억원에서 2018년에는 171억원으로 21% 감소했다. 작년에는 152억원으로 전년 대비 11% 가량 줄었다. NGS의 가동률도 2017년에는 71%였지만 지난해 38%로 떨어졌다.

소마젠 관계자는 "과거에 정부 주도의 대형 국책 과제가 있었고 이를 통해 매출이 나왔다"라며 "현재는 정부가 아닌 소비자 중심으로 시장이 바뀌고 있어서 회사도 사업 전략을 수정해나가고 있다"라고 설명했다.

소마젠은 밸류에이션에는 NGS 사업의 성장 가능성을 담았다. NGS의 매출 규모가 향후 5년간 연평균 17%씩 성장할 것으로 가정했다. 올해 신규사업 매출이 본격적으로 발생하면서 전체 매출액은 약 292억으로 전년 대비 40% 가량 성장할 것으로 내다봤다.

신규사업은 DTC 유전체 분석 진단키트와 마이크로바이옴 유전체 분석 진단키트 제품 판매다. 소마젠은 지난해 12월 미국 마이크로바이옴 분석 서비스 업체인 유바이옴(uBiome)의 특허 포트폴리오 246건, 데이터 약 30만건과 샘플, 실험실 장비 등 자산을 인수하면서 사업 확장에 나섰다. 향후 마이크로바이옴 분석 서비스는 임상진단 사업으로 확장을 준비 중이다.

소마젠은 상장 밸류에이션을 최대 3600억원대로 제시했다. 몸값엔 비교적 높은 할인율을 적용했고 피어그룹의 주가흐름이 우호적인 점은 공모에 긍정적 요소다.

소마젠은 기존사업과 신규사업의 성장을 고려한 2023년의 추정 순이익을 231억원으로 제시했다. 2019년 말 기준 현가로 할인하면 111억원이다.

기업가치 책정을 위한 피어그룹에는 씨젠, 나노엔텍, 나스닥 상장사인 퀴델 코퍼레이션이 포함됐다. 현재 이들 세 곳의 주가는 소마젠이 가격을 산정했을 때보다 평균 36% 가량 상승했다. 코로나19 여파로 유통시장이 출렁이고 있지만 해당 기업에 대한 투자 수요는 비교적 견조하다는 뜻이다.

피어그룹의 평균 주가수익비율(PER) 42.4배를 적용한 소마젠의 기업가치는 약 4724억원이다. 소마젠은 23%~42%의 할인율을 적용해 밸류를 2760억~3626억원으로 낮췄다.

소마젠은 이번에 조달한 자금의 63%를 DTC와 마이크로바이옴 서비스 확장에 투입할 계획이다. 버지니아 지사를 통한 신제품 마케팅, 전문인력 채용, 시설투자 등에 공모 자금 대부분이 사용될 예정이다.

소마젠은 코스닥 상장사인 마크로젠의 미국 자회사다. 경영진과 이사회 모두 한국인으로 구성돼 있다. 현재 최대주주는 마크로젠으로 56.94%의 지분율을 보유 중이다. 공모 이후에는 42.05%로 낮아질 전망이다. 서정선 마크로젠 회장 지분율은 28.27%다. 소마젠 상장 이후에 서 회장 지분율은 20.88%로 변동될 예정이다. 마크로젠과 서 회장 지분에는 상장 후 3년간 보호예수가 유지된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

- 'PE 2년차' 오스템임플란트, 중국실적 타격 '미국·인도' 대안

- [와이바이오로직스 항암신약 로드맵]'뉴 모달리티' 도전 자신감, 원석 광산 플랫폼 'Ymax-ABL'

- [웹툰사 지배구조 점검]적자 커진 와이랩, 공격적 투자 전략 '난기류'

- [사외이사 BSM 점검]금융계열사 많은 한화그룹, '금융 특화' 사외이사 다수

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [ROE 분석]농협금융, 반등했지만 '여전히 은행계지주 바닥권'

- [조선업 리포트]'수주 호조' 선수금 유입에 차입금 다 갚은 HD현대삼호

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [Red & Blue]'실적 개선' 감성코퍼레이션, 일본·대만·중국 개척 도전