[thebell League Table]코로나19에 기 못펴는 크로스보더 M&A전년비 거래액 40% 감소…실사 제한 등 영향

김병윤 기자공개 2020-10-05 10:05:07

이 기사는 2020년 09월 29일 13:48 thebell 에 표출된 기사입니다.

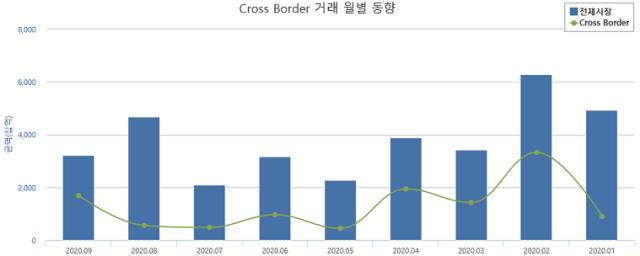

2020년 국내 인수·합병(M&A) 시장이 전반적으로 침체된 가운데 국경간 거래인 크로스보더 역시 위축된 모습이다. 신종 코로나바이러스 감염증(코로나19)으로 국경 간 이동이 제한된 탓에 거래 역시 원활하지 못한 것으로 풀이된다.29일 더벨에 따르면 올 3분기(누적) M&A 거래금액은 약 61조원으로 집계됐다. 이 가운데 크로스보더 규모는 약 23조원으로 2017년 이후 가장 낮은 수준을 나타냈다.

합병·JV, 부동산·SOC와 비교했을 때 기업 인수·매각 크로스보더의 위축은 유독 두드러진다. 올 3분기까지의 기업 거래 크로스보더 금액은 총 11조6952억원에 불과했다. 전년 동기 대비 37.1% 감소한 수치다. 같은 기간 합병·JV, 부동산·SOC의 크로스보더 거래액이 확대된 것과 대조적이다.

기업 관련 크로스보더의 위축은 전체 기업 거래에서의 비중을 보면 쉽게 이해할 수 있다. 올 3분기까지의 총 기업 인수·매각액은 33조9603억원으로 집계됐다. 이 가운데 크로스보더 비중은 약 34.4%로 전년 동기 대비 14.2%p 정도 감소했다.

이는 지난해까지의 분위기와 상반된다. 전체 기업 거래 가운데 크로스보더 비중은 2016년 25.3%에서 2017년 55.6%로 치솟았고, 2018년 60.1%로 정점을 찍었다. 지난해 45% 정도로 주춤했지만 총 기업 거래에서 절반 가까운 비중은 유지했다.

이는 코로나19의 여파가 작용한 것으로 풀이된다. 이는 분기별 추이를 통해 확인할 수 있다. 올 1분기 전체 기업 거래 가운데 38.5% 가량을 나타냈던 크로스보더 비중은 2분기에 35.8%, 3분기에는 27.2%로 더 크게 꺾였다. 최근 3년 동안 분기별 크로스보더 비중이 20%대를 기록한 건 올 3분기가 처음이다.

합병·JV의 거래규모 확대는 굵직한 딜 한 건에 의한 착시효과를 감안할 필요가 있다. 현대자동차가 미국 앱티브(aptiv)와 설립한 조인트벤처 덕에 거래규모가 전년 대비 크게 늘었다. 현대자동차가 앱티브와 함께 설립한 JV 규모는 4조7900억원이다. 올 들어 완료된 합병·JV 크로스보더 규모의 99.2%를 차지한다.

기업 인수·매각 크로스보더 관련 눈에 띄는 점은 인바운드(해외 인수주체가 국내 매물을 사는 거래, out-in)의 비중 확대다. 올 들어 아웃바운드(국내 인수주체가 해외 매물을 사는 거래, in-out)보다 인바운드의 비중이 더 큰 흐름이 이어지고 있다. 2017년부터 지난해까지 아웃바운드가 더 활성화된 흐름과 대치되는 모습이 올해 계속되고 있다.

3분기(누적) 전체 기업 거래에서 인바운드 비중(거래금액 기준)은 20.8%로 아웃바운드 대비 7%p 가량 높았다. 분기별로도 인바운드 비중은 아웃바운드보다 10%p 가량 꾸준히 웃돌았다.

올 들어 인바운드가 두드러진 것은 외국계 사모투자펀드(PEF) 운용사의 활약으로 해석된다. 올 1분기 맥쿼리코리아오퍼튜니티즈운용의 대성산업가스 인수(거래금액 2조5000억원)와 어피니티·베어링PEA의 신한금융지주 유상증자 등 두 건의 조 단위 거래가 완료됐다. 맥쿼리인프라스트럭쳐리얼에셋의 LG CNS 구주 35% 인수(거래금액 9516억원) 또한 인바운드 확대에 기여했다.

반면 올 들어 완료된 아웃바운드 가운데 가장 큰 규모는 KB국민은행이 캄보디아 소액대출 금융기관 '프라삭마이크로파이낸스'를 인수한 건이다. 거래액은 7022억원으로 결코 작은 규모가 아니다. 하지만 조 단위로 성사된 인바운드 앞에서는 상대적으로 미미해 보일 수밖에 없다.

아웃바운드의 경우 국내 전략적투자자(SI)의 행보가 돋보인다. △대림산업의 미국 크레이튼(Kraton)사 카리플렉스 사업부 인수(6182억원) △SK실트론의 미국 듀폰사 실리콘 카바이드(SiC) 웨이퍼 사업부 인수(5366억원) △SK종합화학의 프랑스 아르케마(Arkema France SA) 고기능성 폴리머 사업 인수(4392억원) 등이 대표적인 아웃바운드다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화