홈쇼핑 가진 GS리테일, 등급 상승 초석다지기 [Rating Watch]오프라인-온라인 연결 시너지, 수익성 개선 필요

남준우 기자공개 2020-11-13 13:43:59

이 기사는 2020년 11월 12일 11시06분 thebell에 표출된 기사입니다

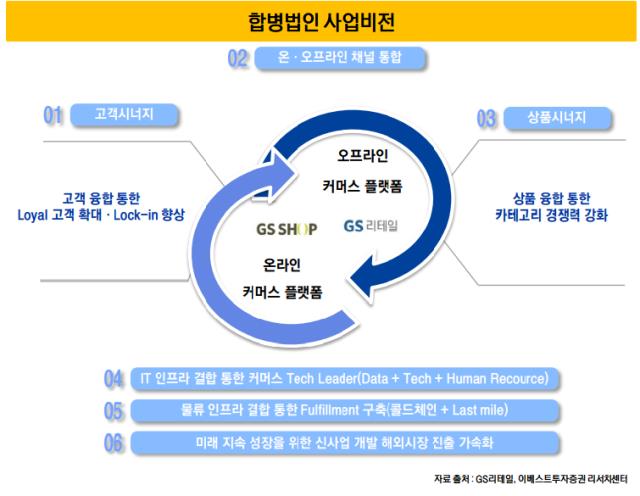

GS리테일(AA0, 안정적)이 GS홈쇼핑 흡수합병을 결정했다. 홈쇼핑 업계 점유율 1위 기업과 합병하며 사업 다각화에 나서는 것으로 보인다.GS리테일의 오프라인 유통부문과 GS홈쇼핑의 온라인 유통부문이 만나며 향후 시너지 효과가 기대된다. 크레딧업계는 기존 GS리테일의 신용등급과 아웃룩을 합병법인이 그대로 이어받을 것으로 예측하고 있다.

◇합병법인 GS리테일, 'AA0,안정적' 유지할 듯

GS리테일은 10일 GS홈쇼핑을 흡수합병할 것이라고 발표했다. 존속법인은 GS 리테일이며 합병기일은 2021년 7월 1일이다. GS홈쇼핑 주식 1주당 GS리테일 주식 4.2237주를 교부한다. 신주는 총 2771만7922주며 존속법인에 대한 최대주주는 ㈜GS(57.9%)다.

홈쇼핑 사업은 안정적인 매출을 자랑하는 캐시카우다. 편의점 등 오프라인 사업 강자 GS리테일과 최근 GS SHOP을 통한 온라인 사업 호재를 보이고 있는 GS홈쇼핑이 합쳐진다.

GS리테일의 핵심 사업인 편의점 사업부문(GS25)은 편의점 전체 운영점의 약 32%를 차지한다. 올 상반기 매출 3조3657억원, 영업이익 1107억원을 기록했다. GS리테일 전체 매출의 77.3%, 전체 영업이익의 74.9%를 차지한다.

GS홈쇼핑은 작년 시장점유율이 20.6%로 업계 1위다. 코로나19 반사이익을 누려 올 3분기까지 누적 매출 9171억원, 영업이익 1107억원을 기록했다. 작년 3분기 대비 매출(8899억원) 3.1%, 영업이이(911억원) 21.6% 증가했다.

업종은 다르지만 과거 신평사들이 CJ ENM을 평가한 것과 비슷한 크레딧 흐름을 보일 것으로 보인다. CJ 오쇼핑이 CJ E&M을 흡수합병할 때 신평사들은 피흡수합병법인 CJ E&M의 'AA-, 안정적'을 합병법인 CJ ENM에 부여했다.

피흡수합병법인 CJ E&M 입장에서는 큰 호재였다. 방송, 영화, 음악 관련 무형자산의 대규모 상각비 발생에 따라 영업이익률이 4%가 되지 못했다. 반면 흡수합병법인 CJ오쇼핑은 대체 채널의 성장에 힘입어 영업이익률이 평균 12.4%로 우수했다.

증권업계는 GS리테일과 GS홈쇼핑 합병 이후 매출이 5조원 증가할 것으로 예측했다. GS홈쇼핑의 GS SHOP 모바일 플랫폼 매출이 2025년 7조원 수준으로 증가한다는 평가다.

◇하향 벗어나고 상향 충족하는 일석이조 효과

홈쇼핑 흡수합병은 재무제표상으로도 호재다. 존속법인 GS리테일은 합병 이후 국내 신용평가사들의 일부 하향 트리거를 벗어남과 동시에 일부 상향 트리거도 충족할 수 있다.

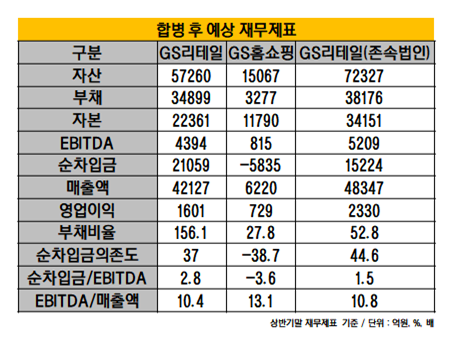

합병 회사들의 올 상반기말 재무제표를 단순 합산한다면 합병 전 156.1%였던 부채비율이 합병 이후 52.8%로 줄어든다. 한국기업평가가 하향트리거로 제시한 '부채비율 150% 초과'를 벗어날 수 있을 것으로 보인다.

'순차입금/EBITDA'도 개선될 수 있다. GS홈쇼핑은 상반기말 기준 순차입금이 -5835억원으로 차입금보다 현금이 많다. 합병 후 존속법인은 '순차입금/EBITDA'를 2.8배에서 1.5배까지 낮출 수 있을 것으로 보인다. 한기평의 상향트리거 '순차입금/EBITDA 2배 이하'를 맞출 수 있는 기회다.

◇시너지 효과가 변수

다만 리스크는 존재한다. CJ ENM의 경우 합병 이후 뚜렷한 시너지 효과가 없었다. 합병 후 2년이 지난 현재 기업가치는 오히려 낮아졌다. 10일 종가 기준 CJ ENM의 시가총액은 3조109억원으로 합병 당시(5조원)보다 낮다.

GS리테일은 향후 구체적 사업 계획에 대해서는 아직 밝히지 않았다. 온라인-오프라인 시너지를 통한 수익성 개선이 필요하다. GS리테일은 최근 몇년 간 2%~3%대의 영업이익률을 기록했다. GS홈쇼핑 흡수합병을 가정해도 4.8% 수준으로 높은 편이 아니다.

크레딧업계 관계자는 "단기적으로는 합병 전 GS리테일 등급을 가져갈 것으로 보이지만 온라인 유통 전망이 밝은 상황에서 향후 시너지 효과에 따라 등급 추이가 결정될 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

남준우 기자의 다른 기사 보기

-

- '인프라 강자' 스톤피크, 아시아 2호 펀드 조성 추진

- [PE 포트폴리오 엿보기]'형님 잘 둔' 대한항공씨앤디서비스, 한앤코도 웃는다

- [회생절차 밟는 홈플러스]'지급 보증' 테스코, 임대료 미지급 점포 구세주될까

- [thebell League Table]'난공불락' 삼일PwC, 이번에도 산뜻한 선두 출발

- [PE 포트폴리오 엿보기]'FI·SI 다수 접촉' 티오더, 신규 투자 유치 추진

- 홈플러스에 대한 LP들의 자성

- 웰투시, '화장품 전문 기업' 엔코스 투자 추진

- [회생절차 밟는 홈플러스]'세일앤리스백 점포 부지' HUG 매각, 실현 가능성은

- [회생절차 밟는 홈플러스]점포 담은 'LP·자산운용사', HUG 매각 카드 '만지작'

- [LP Radar]'적대적 M&A 안된다' 국민연금, 정관 추가 내용은