[이베이코리아 M&A]3조 이상 매각가 부담에 거래구조 바뀔까'현금+지분스왑' 병행구조 시나리오 솔솔

한희연 기자공개 2021-06-11 07:51:43

이 기사는 2021년 06월 10일 11:21 thebell 에 표출된 기사입니다.

이베이코리아 매각이 롯데와 신세계의 2파전으로 굳어져 가는 모습이다. 또 한번 가격경쟁 절차가 진행될 것이라는 전망이 나오는 가운데 원매자와 매각측이 윈윈하기 위해 거래구조에 일부 변화를 줄 가능성도 제기된다.10일 관련업계에 따르면 이베이코리아 매각을 추진하는 이베이 본사와 매각주관사 골드만삭스, 모건스탠리는 지난 7일 본입찰을 진행했다. 롯데그룹과 신세계그룹이 본입찰에 참가해 막판 경쟁을 예고하고 있는 상황에서 매각측은 이들에게 한차례 더 가격 경쟁을 유도하는 프로그래시브 딜(경매호가식 입찰) 가능성이 있는 것으로 전망된다.

본입찰에서 롯데그룹과 신세계그룹이 써낸 가격은 3조원을 넘어서는 수준이라고 전해진다. 이베이본사가 딜 초반 원했던 희망 매각가는 5조원 수준이었다. 매각측으로서는 조금이라도 더 가격을 높이려 막판 승부수를 던질 가능성이 높다.

사실 국내 굴지의 대기업 그룹사인만큼 롯데와 신세계가 3조원 이상의 자금을 조달하지 못할 유인은 적다. 인수의지만 있다면 다양한 방법을 동원해 충분히 조달할 수 있는 자금 규모다. 하지만 가격을 더 높이고 이를 용인하기 위해선 원매자 입장에서도 '명분'이 필요하다.

현재 이베이코리아 매각의 경우 한국법인을 매각해 얻는 구주 거래 대금은 고스란히 이베이 본사로 흘러들어가게 돼 있다. 이 구조대로 원매자들이 이베이코리아를 인수할 경우 인수대상 회사의 추가 자본확충 등에 들어가는 자금은 없다. 오롯이 구주주의 배만 불리는 모양새기 때문에 원매자들로서는 무작정 인수가격 상승을 용인하긴 힘든 상황이다. 이는 인수 명분을 흔들리게 할 여지도 있어 원매자 측에서도 부담스러운 부분이다.

따라서 이베이본사가 막판 경쟁을 앞두고 원매자들을 유인할 새로운 거래구조를 제시할 가능성이 제기되고 있다. 가능한 시나리오로는 매각대상 지분을 모두 넘기되 이를 모두 현금으로 수취하지 않고 원매자의 지분을 받는 방식이다.

예를들면 이베이코리아 매각이 3조5000억원에 이뤄진다고 가정할 경우 이중 80%인 2조8000억원은 이베이 본사에 현금으로 지급하지만 나머지 7000억원의 경우 롯데나 신세계의 지분이나 계열사 등 지분으로 대신 지급할 수 있다. 이베이코리아 지분 20%에 해당하는 만큼을 원매자 보유 주식과 맞바꾸는 일종의 지분 스왑이라고 볼 수있다. 실제로 본입찰 이전 과정에서 일부 원매자들은 이런 구조의 현실화 가능성을 점검해 본 적이 있다고 알려진다.

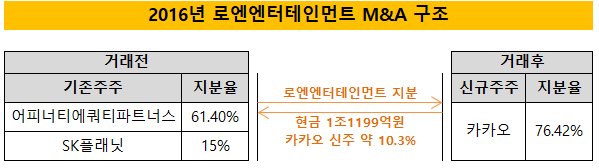

과거에도 대형 M&A 건에서 이같은 사례가 존재했었다. 2016년 이뤄진 로엔엔터테인먼트 딜이 대표적 예다. 2016년 카카오는 로엔엔터 지분 76.4%를 1조8743억원에 인수했다. 로엔엔터는 어피너티에쿼티파트너스와 SK플래닛이 공동소유하고 있었다.

이 거래에서 카카오가 매각측에 현금으로 지급한 규모는 1조1199억원 뿐이었다. 나머지 7544억원은 카카오 신주를 발행해 어피너티와 SK플래닛에 납부했다. 현금지급과 신주발행을 병행해 대규모 M&A를 성사시킨 셈이다.

이를 통해 카카오는 인수 부담을 줄이는 한편 매각측은 카카오의 기업가치 상승으로 인해 구주 거래와 별개로 추가적인 수익을 얻을 수 있었다.

어피너티와 SK플래닛이 로엔엔터 매각 대금 7544억원 대신 받은 카카오 신주는 약 10.3% 수준이었다. 이를 100% 지분가치로 환산하면 7조원 수준이었다. 여기에 당시 순차입을 감안한 카카오의 기업가치는 6조7400억원, 감가상각전영업이익(EBITDA)인 1641억원을 대입하면 에비타멀티플은 41배 정도였다.

카카오가 로엔을 인수할 때 책정한 에비타멀티플이 30배 수준인 점을 감안하면 매각측이 지분스왑으로 받게되는 현물의 가치를 상당히 높게 평가했다고 볼 수 있다. 이에 대해 업계에서는 매각측이 카카오의 로엔 인수 시너지를 높게 평가해 향후 성장을 공유할 수 있는 여지가 커 이같은 밸류에이션을 책정했다고 분석하기도 했다. 이같은 예상은 적중해 카카오의 기업가치는 계속 성장했고 어피너티와 SK플래닛도 몇년후 해당 카카오 지분을 모두 털면서 상당한 성과를 보게 됐다.

현금과 지분스왑을 병행하는 방식을 적용하면 이베이본사는 희망 밸류 상향이라는 소기의 목적 달성에 좀더 쉽게 다가서게 된다. 인수자 부담을 덜어주는 한편 어느정도 몸값을 추가로 올려 매각해 '잘 팔았다'는 평가를 받게 될 수 있기 때문이다.

인수자 입장에서도 매각측인 이베이 본사를 당분간 지분관계로 엮으며 향후 이베이코리아 경영에 대한 노하우 등 자문을 받을 수 있는 여지를 남겨둘 수 있다. 구주주가 지분을 모두 팔고 관계가 완전히 종결되는 것이 아니라 향후 사업 파트너로서 연결고리를 유지하며 시너지 도모의 가능성을 남겨둘 수 있다는 분석이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한세실업을 움직이는 사람들]김태훈 법인장, 친환경 생산기지 구축 조력자

- 모두투어, '주주친화 정책 강화' 주가 반등 '사활'

- [thebell note]다시 '광명' 찾을 11번가

- [롯데그룹 재무점검]FCF 남기는 롯데쇼핑, 투자→수익 '선순환' 노린다

- '유동성 위기설' 롯데, 재무전략TF '시험대'

- [휴럼 포트폴리오 확장기]'M&A'로 키운 몸집…매출 1000억 돌파 눈앞

- [배당ETF 돋보기]ACE미국빅테크7+, 지수 상승에 연분배율 8% 돌파

- [운용사 실적 분석]‘사모 집중’ 성공 웰컴운용, 성과 대폭 개선

- 호텔롯데, '일본 JV 설립' 추진…현지 입지 공고화

- 신생 그래비티운용, 투자 보폭 확대 AUM '파죽지세'