[예보 기금관리 로드맵 점검]상환부채 '0원' 눈앞인데…갈길 먼 공적자금 회수 미션①기금조성 19년만에 채권상환 완료 눈앞, 지원 금융사 지분 매각 성사여부 관건

김현정 기자공개 2021-07-08 07:34:29

[편집자주]

예금보험공사는 1997년 외환위기 때 금융구조조정을 주도한 기관이다. 그로부터 24년이 흘렀지만 공적자금의 회수는 아직 끝나지 않았다. 이런 가운데 올해는 뜻깊은 한 해가 될 전망이다. 상환기금 부채를 모두 갚을 수 있을 것으로 예상되기 때문이다. 다만 미션이 끝난 건 아니다. 2027년까지 잔여 공적기금을 모두 회수해야 한다. 예보의 공적자금 회수 로드맵을 들여다보고 실현 가능성을 살펴본다.

이 기사는 2021년 07월 06일 10시54분 thebell에 표출된 기사입니다

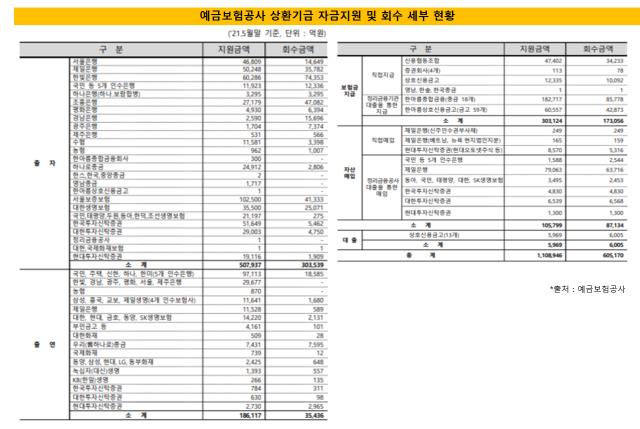

예금보험공사는 외환위기 여파로 국내 금융사들이 풍전등화 상황에 내몰렸을 당시 금융구조조정 작업에서 산파 역할을 맡았다. 190여개 금융사를 자르고 붙이고 살리는 과정에 공적자금 110조원을 투입했다.'쓰나미'가 지나가고 한국 금융시스템이 안정을 찾았지만 예보는 아직도 구조조정 사후 작업에 여념이 없다. 과거 공적자금을 마련하느라 짊어진 '빚 상환'과 '공적자금 회수'를 진행하는데 벌써 수십년이 흘렀으나 여전히 그 짐을 내려놓지 못했다.

이런 가운데 2021년은 예보에게 뜻깊은 한 해가 될 전망이다. '예금보험기금채권상환기금(상환기금)'의 부채 잔액이 '0'이 될 예정이기 때문이다. 예보 몫으로 할당된 84조5000억원의 빚을 마침내 모두 갚게 된다는 의미다. 올해 말 상환이 일단락되면 보유 지분 매각을 통한 공적자금 회수 작업도 본격화될 전망이다.

◇'IMF' 화재 진압 '소방수' 역할...금융사 구조조정 주도

1995년 예금보험제도(예금자 보호법)가 처음 만들어졌을 때만 해도 ‘설마 은행이 망하겠느냐’는 분위기가 팽배했다. 선진국들이 도입한 제도이지만 예금보험제도 자체가 오히려 은행의 공신력을 떨어뜨릴 위험이 크다는 지적이 있었다. 또한 은행의 도산을 상상할 수도 없는데 굳이 예보의 설립이 왜 필요하냐는 시선마저 있었다.

우여곡절 끝에 예금보험제도를 도입한 이듬해인 1996년, 정부는 이를 주도할 예금보험공사(이하 예보)를 가급적 ‘작은 기관’으로 출범시켰다. 직원 수도 50명 이내로 제한했고 사장을 제외한 임원진은 3명의 이사 및 감사 등 4명뿐이었다. 예보 명함을 내밀면 신생 보험사인줄로 알았던 시절이었다.

예보가 진가를 발휘한 건 그리 멀지 않은 시기였다. 예보 출범 후 1년6개월 뒤인 1997년 외환위기가 터지면서다. 당시 16개 종합금융회사 파산을 시작으로 동화·동남·충청·경기·대동 등 5개 부실은행이 퇴출됐다. 리스사 10개, 보험사 4개가 간판을 내렸고 신용금고·신용협동조합들도 대거 파산했다.

예보는 금융권 인수합병(M&A) 업무를 주도해갔다. 한빛은행(상업·한일은행), 국민은행(국민·장기신용은행), 하나은행(하나·보람은행) 등 3개의 합병은행을 탄생시켰고 이후 서울은행·조흥은행 등 구조조정 업무까지 도맡아 처리했다. 은행 구조조정에 투입된 공적자금만 자그마치 44조2292억원에 이른다.

1998년에는 업권별로 나눠 운영되던 기금을 일원화하도록 법이 개정됐고, 타업권 금융회사 보험료로 조성된 기금을 예보 기금으로 흡수했다. 그 해 4월 은행·증권사·보험사·상호신용금고·신용협동조합을 모두 포괄하는 '통합예금보험공사'가 출범했다.

생·손보사 구조조정도 주도했다. 예보는 고려·국제·태양·BYC 등 4개 생보사를 구조조정해 제일·삼성·흥국·교보생명으로 넘겼다. 이후 동아·국민·태평양·한덕·한국·조선·두원 등 7개 생보사 매각을 이끌었다. 한국·조선생명을 인수한 현대그룹이 2000년 현대생명을 출범했지만 경영상황이 악화되자 예보는 대한생명으로 모든 보험계약을 이전하도록 했다. 삼신올스테이트생명 역시 부실금융기관으로 지정돼 대한생명으로 넘어갔다.

하지만 대한생명도 자체 경영정상화가 불가능했다. 이에 따라 예보는 대한생명에 총 3조5500억원의 공적자금을 투입했다. 이후 2002년 한화그룹이 대한생명을 인수하면서 지금의 한화생명이 됐다. 2001년에는 대신생명이 녹십자로 넘어가고 2004년에는 한일생명이 KB생명으로 넘어가면서 생보사 구조조정이 일단락됐다.

손해보험사에 대한 구조조정은 회사채보증으로 부실화된 보증보험사부터 시작됐다. 한국보증보험과 대한보증보험이 1998년 서울보증보험(SGI)으로 합병됐는데 IMF 이후 기업의 연쇄부도로 동반 부실해 결국 예보의 공적자금을 수혈받았다. 10조원의 자금이 SGI에 출자 방식으로 투입됐다.

◇공적자금 110조 중 60.2조 회수, 보유지분 매각 완료 관건

예보가 이 과정에 투입한 공적자금은 자그마치 110조원에 달한다. 당시 필요한 자금 대부분을 정부 및 예보 채권(정부보증채)을 통해 조달했다. 예보는 이를 회계 계정상 '예금보험기금채권상환기금(상환기금)'으로 올려두고 있다.

기존에는 정부 측에서 관리하던 상환기금이 2002년 말 예보 계정으로 넘어왔다. 정부는 당시 ‘공적자금 상환대책’ 스케줄을 세우면서 예보에 84조5000억원을, 자산관리공사(캠코)에 14조8000억원을 할당했다. 각각 상환기금 및 부실채권정리기금을 만들어 공적자금을 회수하고 채권을 상환토록 했다.

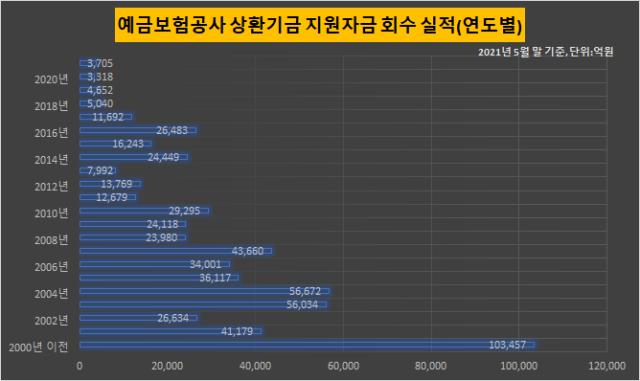

예보는 금융회사들로부터 꾸준히 받는 특별기여금과 보유 지분 매각을 통한 공적자금 회수자금, 정부 출연금(45조7000억원) 등을 통해 부채를 갚아나갔다. 한 쪽에서는 만기가 돌아오는 채권을 계속 롤오버(재발행)했고 한 쪽에서는 돈이 생기면 즉시 채권을 상환했다. 만기가 돌아오는 채권을 막기 위해 예보가 다시 찍은 채권 규모는 2004년~2018년까지 60조7000억원에 이른다.

2014년부터는 재발행액보다 특별기여금·보유 지분 매각을 통한 상환액이 많아져 채권 잔액도 그만큼 급속도로 줄었다. 2019년에는 아예 채권 발행을 하지 않은 덕분에 잔액이 3조8800억원까지 감축됐다.

올해는 예보가 이를 모두 갚는 뜻깊은 한 해가 될 전망이다. 처음 상환기금이 조성된 2002년 말 84조5000억원 수준이었던 상환기금 부채 잔액은 2020년 말 기준 1조5669억까지 축소됐고, 올해 말이면 모든 채권 상환이 완료될 예정이다.

예보 관계자는 "2021년은 예보 앞에 떨어진 큰 부채를 다 갚았다는 점에서 의미가 깊은 해로 상환기금의 부채를 ‘0’으로 만드는 데 19년이 걸렸다"며 "상환기금의 채권 롤오버 작업 등이 이제 필요없게 되는 만큼 상환기금 운영 등에도 변화가 생길 예정"이라고 말했다.

그러나 상환기금 부채가 '0원'이 된다고 해서 외환위기로 빚어진 금융구조조정 작업이 모두 마무리되는 것은 아니다. 채권을 모두 갚은 것이지 공적자금을 모두 회수한 게 아니기 때문이다.

내년부터는 공적자금 회수 목표를 향해 본격적으로 나아갈 예정이다. 예보는 2002년 공적자금 상환대책을 발표했을 당시 상환기금의 청산 시기를 25년 후인 '2027년'으로 결정했다. 한 세대가 잘못해 발생한 외환위기의 사후처리 작업을 그 세대에서 해결하고 다음 세대에는 되물림하지 말자는 메세지를 담아 그 시기를 정했다. 이에 맞춰 보유 지분 매각, 금융기관들로부터 받는 특별기여금 등 스케줄을 2027년 모두 종료하도록 '로드맵'을 짰다.

공적자금 회수는 결국 예보의 보유지분 매각 결과에 달려 있다고 볼 수 있다. 예보는 공적자금 회수 완료 로드맵을 그려둔 2027년까지 남은 6년 기간 동안 구조조정 과정에 보유하게 된 지분을 모두 매각하고 잔여 공적자금을 회수해야 한다. 110조원의 공적자금 중 올 1분기 말 기준 회수된 자금은 총 60조2000억원 가량이다.

다만 장밋빛 전망만 있는 것은 아니다. 예보가 공적자금을 회수해야 할 곳은 우리금융지주(15.25%), 수산업협동조합중앙회(우선출자증권 8300억원), 서울보증보험(93.85%), 한화생명(10%) 등이다. 저마다 놓인 상황이 다른 만큼 각기 다른 접근을 통해 공적 자금을 회수해야 한다.

예보 관계자는 “110조원 중 60조2000억원이 회수됐는데 잔여 공적자금 회수는 우리금융, SGI 등 보유지분 매각에 달렸다”며 “공적자금관리위원회가 주축이 돼 매각을 계속 시도하고 있으며 주가의 움직임이란 게 있기 때문에 데드라인인 2027년까지 매각 타이밍은 계속 나올 것”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

김현정 기자의 다른 기사 보기

-

- [이사회로 간 기업인]사외이사 영입의 법칙, ‘조력자를 찾아라’

- [2025 대한민국 사외이사 인식 조사]이사회 지원 조직, 정보 비대칭에 기여…보완점도 많아

- [2025 대한민국 사외이사 인식 조사]의사결정시 오너·대표 영향력 여전히 막강

- [thebell interview]“10년을 내다보는 전략, NEXT SK 이사회의 과제”

- [thebell interview]SK식 삼권분립…이사회가 힘을 갖다

- [이사회로 간 기업인]기업 돈줄 '금융업'·밸류체인 잘 아는 '제조업' 출신 인기

- [이사회로 간 기업인]100명 중 20명…귀한 '기업인 출신 사외이사'