카카오페이 '100% 균등배정', 주관사에 독일까 약일까 국내 첫 시도, 주관사 부담↑…일반청약 수수료 수익 '기대'

최석철 기자공개 2021-07-09 13:11:07

이 기사는 2021년 07월 08일 16시12분 thebell에 표출된 기사입니다

카카오페이가 사상 처음으로 일반청약자 배정물량을 100% 균등방식으로 배정한다. 올해 균등배정 50% 의무화 제도가 도입된 뒤 첫 시도다.균등배정은 도입될 당시 주관사 입장에서 고액 자산가 유치가 어렵다는 점과 상장 이후 주가 변동성을 키우는 요인이 될 것이라는 우려를 받았던 제도다. 주관사가 짊어지는 부담이 다소 높아지는 구조다.

다만 이번 카카오페이 IPO 딜을 앞두고 다수의 하우스가 청약 수수료를 받기로 결정한 만큼 부가적인 수익을 기대할 수 있다는 점은 긍정적 요인으로 꼽힌다.

◇최소 425만주 일반청약 배정...'큰 손' 개미 참여 이끌 유인 하락

8일 투자은행(IB)업계에 따르면 카카오페이는 공모 신주 1700만주 중 25%에 해당하는 425만주를 일반청약자에게 배정할 예정이다. 우리사주조합에서 미청약이 발생할 경우 최대 전체 공모주식의 5%인 85만주가 추가 배정될 수 있다.

배정방식은 100% 균등배정이다. 최소 청약 단위인 20주에 해당하는 증거금만 넣으면 신주를 받을 수 있다. 물론 청약자가 많이 몰리면 실제 1인당 배정주식수는 최소 청약단위 20주보다 훨씬 적은 물량이 된다.

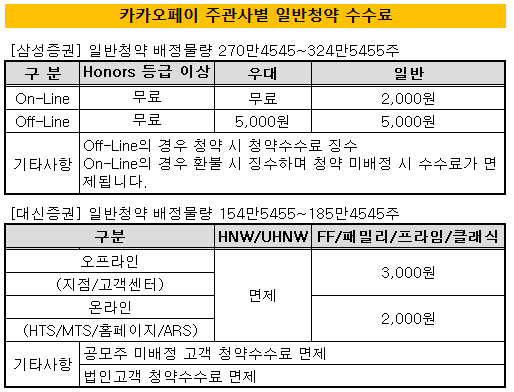

일반청약은 삼성증권과 대신증권에서만 이뤄진다. 외국계 주관사인 골드만삭스와 JP모간은 기관투자자 청약만 취급한다. 하우스별 소화 물량을 살펴보면 삼성증권이 270만4545~324만5455주, 대신증권이 154만5455~185만4545주다.

카카오페이가 100% 균등배정 방식을 선택한 이유는 모든 청약자에게 주주가 될 기회를 제공하기 위해서다. ‘국민주’라는 정체성을 확보하는 것과 동시에 남들이 하던 대로 하지 않는다는 경영철학이 반영됐다는 설명이다.

다만 균등배정 100%를 선택하면서 주관사가 짊어지는 부담은 더욱 커졌다. 균등배정 제도는 도입 이전부터 상장 직후 주가 변동성을 키울 수 있는 요인으로 꼽혔다. 단기 수익 실현을 목표로 하는 소액투자자가 늘어날 확률이 높기 때문이다. 균등배정 물량이 100%가 된 만큼 해당 리스크는 더욱 커졌다.

아울러 상대적으로 거액의 청약증거금을 납입할 수 있는 ‘큰 손’의 참여가 줄어들 수 있는 만큼 주관사 입장에서는 고액 자산가를 자사 고객으로 만들 수 있는 기회도 더욱 낮아진다. 이 때문에 올해 균등배정 제도 도입 이후 일부 하우스는 일반청약자 물량을 최소화하려하거나 잔여주식을 최대 청약자에게 배정하는 방식을 고민하기도 했다.

앞선 빅딜의 경우 50%에 해당하는 비례배정 물량을 겨냥한 고액 자산가의 베팅이 여전했지만 이번 카카오페이의 경우 그럴 이유가 전혀 없다. 그만큼 리테일 부서와의 연계성이 한층 낮아질 수밖에 없는 구조다.

◇주관사별 2000원 내외 일반청약 수수료 책정

다만 주관사인 삼성증권과 대신증권이 7월부터 일반투자자를 대상으로 청약 수수료를 수취하기로 한 만큼 부가적 수익을 기대할 수 있을 전망이다.

과거 국내 하우스 중 한국투자증권과 SK증권 정도만 공모주 청약 시 수수료를 받았지만 6월 들어 미래에셋증권과 KB증권, 삼성증권 등 대형 증권사를 중심으로 청약수수료 수취를 결정했다. 청약 배정을 받은 투자자에 한해서다.

균등배정 방식 도입 이후 오프라인 점포에서 겪는 업무 부담과 온라인 서버 운영 부담이 급증했다는 이유다.

국내에서는 2016년부터 기존 기관투자자에게 배정금액의 1%에 해당하는 수수료를 받는 관행이 정착된 데 이어 올해 일반투자자에게도 정액 수수료를 받는 관행이 자리잡는 모습이다.

삼성증권과 대신증권의 경우 산술적으로는 이번 카카오페이 IPO를 통해 최대 65억원, 37억원에 달하는 청약 수수료를 수취할 수 있다. 우리사주조합에서 100% 미달이 나고 수백만명의 개인투자자가 청약에 참여해 1인당 1주를 배정받았을 경우다. 100% 균등배정을 결정하면서 받을 수 있는 최대 수수료가 크게 증가했다.

실제로는 중복청약이 사라져 청약 경쟁률이 과거처럼 치열하지 않을 것이라는 점을 감안하면 하우스당 최대치에 크게 못미치는 10억~20억원 내외의 수수료를 받게 될 가능성이 높다.

상장 직후 주가 변동성도 실제 유통가능물량을 따져보면 그리 크지 않을 전망이다. 수치상 카카오페이의 상장 후 유통가능물량은 공모 후 지분율 38.91%이지만 전략적 투자자(SI)인 알리페이 지분을 제외하면 10.44%에 불과하다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조