[결실맺는 DS운용 비상장투자]'원맨쇼 없다' 스타매니저 아닌 시스템의 승리④운용 시작서 끝까지 시스템 인프라 '연속성 고수'…AUM 2조 근접, 기관자금 재도약 여력

양정우 기자공개 2021-09-14 12:58:00

[편집자주]

DS자산운용은 국내 최초로 비상장투자가 타깃인 전문투자형 사모펀드(헤지펀드)를 출시했다. '디퍼런트(Different)' 시리즈는 사모운용사의 새 길을 개척했고 기관 전유물인 비상장투자를 개인투자자에게 안내했다. 이제 비상장투자는 운용업계의 핵심 파트로 자리잡았다. 어느덧 청산을 맞은 디퍼런트 펀드가 헤지펀드 시장에 그은 한 획을 조명해본다.

이 기사는 2021년 09월 10일 07시43분 thebell에 표출된 기사입니다

DS자산운용에서 가장 유명한 인사는 다름 아닌 장덕수 회장이다. 투자자문사를 세운 후 국내 1위 전문 사모(헤지펀드) 운용사를 키운 장 회장의 이름값 때문일까. 운용 일선에서 뛰는 실무진 가운데 'DS' 간판과 함께 각인된 '키맨'이 쉽게 떠오르지 않는다.스타 매니저가 드러나지 않는다는 건 역으로 보면 시스템이 갖춰져 있다는 뜻이다. 핵심 인력이 빠져나가 휘청거리는 하우스가 많지만 DS운용은 비즈니스에 최적화된 시스템으로 업적을 쌓아왔다. 실효적 시스템의 유무는 기관 투자자가 뭉칫돈을 맡길 때 활용하는 핵심 잣대이기도 하다.

◇펀드 운용 전 과정 시스템화 '초점'…비상장투자 접점도 DB 관리

DS운용은 운용 업무의 시작과 끝이 시스템으로 이뤄져 있다. 운용 계약서 작성, 이사회와 회의 진행 등 통상적 업무는 물론 운용역의 기업 접점, 딜 소싱과 엑시트(투자회수) 네트워크 등 업무의 내밀한 영역까지 모두 내부 시스템으로 관리된다. 운용 비스니스의 핵심인 인적 자산의 역량을 최대한 하우스의 자산으로 내재화하고 있다.

결국 네트워크 싸움인 자본시장에도 디지털 트랜스포메이션(디지털 전환)이 한창이다. NH투자증권은 진작부터 정영채 대표가 '콜 리포트(call report)'라는 콘셉트를 내놨다. IB 인력이 언제 누구를 만나 어떤 얘기를 나눴는지를 상세히 기록하는 보고서다. 인력 이탈에도 업무 연속성이 고수되면서 결과적으로 고객 만족을 극대화하는 결과를 가져왔다.

토종 헤지펀드업계는 볼륨 격차가 큰 대형 증권사와 비교해 아직 시스템을 제대로 구축하지 못했다. 하지만 적어도 DS운용은 콜 리포트에 못지 않는 강도로 비상장 포트폴리오를 체계적으로 관리하고 있다. 딜마다 세부 과정 일체가 전산화돼 있는 만큼 구체적 인계없이도 다른 운용역이 사후 관리를 하는 게 가능하다.

시스템에 무게가 실릴수록 투명성 역시 강화된다. 예를 들어 비상장사 구주를 기업공개(IPO) 전에 엑시트할 경우 누구에게 매각했느냐가 논란거리로 부상할 수 있다. 아무래도 시장가격이 형성돼 있지 않아 운용역이 모종의 거래로 싸게 넘겼다는 잡음이 나올 수 있다. 하지만 회수 네트워크와 내용, 사유 등 전 과정이 시스템으로 관리되면 의혹의 눈초리가 생길 여지가 없다.

자산관리(WM)업계 관계자는 "업무 전반이 시스템으로 이뤄지지 않으면 수십명의 인력으로 비상장사 수백개를 관리하는 게 불가능하다"며 "DS운용은 체계적 시스템을 구축한 덕에 업무 효율성이 사세 확대로 이어지는 선순환 궤도에 올라섰다"고 설명했다.

DS운용이 설립 초기부터 시스템 확보에 매달린 건 아니다. 하지만 2018년 비상장투자를 전담해온 대체투자본부 인력이 한번에 사표를 던진 게 계기가 됐다. 당시 본부장이던 조창래 에이벤처스 대표를 필두로 김태규, 손길현, 정현구 운용역 등 4명이 동시에 떠나면서 타격을 받았다. 이 때 업무 연속성이 단절되는 곤혹을 겪은 탓에 시스템으로 움직이는 운용사로 변모하기로 했다.

◇시스템 선순환, 2조 AUM 향해 드라이브…대형 연기금, GP 뽑힌 하우스 신뢰

'큰손' 연기금을 비롯한 기관 투자자는 위탁운용사(GP)의 시스템을 중시한다. 스타 플레이어로 움직이는 하우스에서는 인력 이탈이 고스란히 손실로 귀결되는 경우가 적지 않은 탓이다. 핵심 운용역이 퇴사하면 펀드가 곧바로 청산에 착수하는 '키맨 조항'을 계약서에 삽입하기도 한다.

이 때문에 시스템 인프라가 견고한 DS운용은 투자 기관에서 후한 점수를 받고 있다. 한국성장금융투자운용의 출자사업에서 연달아 위탁운용사로 선발되기도 했다. 2019년 소재·부품·장비 기업성장펀드(소부장 펀드)의 GP로 뽑혔다. 운용사 6곳이 총 1000억원의 펀드를 조성하는 사업이었다. 이 가운데 DS운용은 복수 펀드를 운용하는 하우스로 낙점 받았다.

올해 초엔 정부가 야심차게 마련한 뉴딜펀드 출자사업에서 국민참여형 분야의 위탁운용사 자리를 차지했다. 국민참여형 뉴딜펀드의 경우 펀드별 최소 결성액은 200억원으로 총 조성 목표액은 2000억원이다. 물론 DS운용의 전체 운용자산(AUM)에서 이들 펀드의 비중이 크지 않지만 정부 출자사업에서 GP로 뽑힌 건 공신력 측면에서 기여도가 높다는 평가가 나온다.

운용업계 관계자는 "몇몇 헤지펀드 운용사는 수년 전 계약서를 찾는 게 버거운 여건"이라며 "DS운용의 경우 환매 중단 사태로 수탁은행이 실사를 벌일 때도 시스템의 신뢰도가 높다는 견해를 전달 받은 것으로 안다"고 말했다. 이어 "위탁 운용을 맡길 한국성장금융이나 여느 투자 기관에서도 시스템 인프라와 내부 관리 체계를 호평했다"고 덧붙였다.

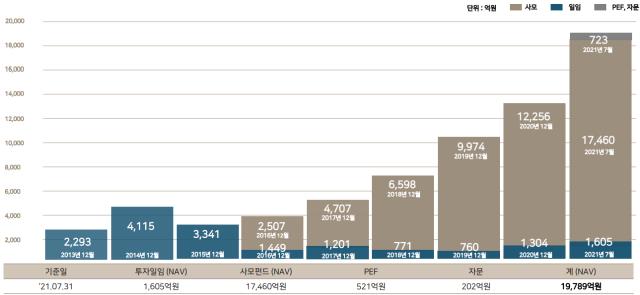

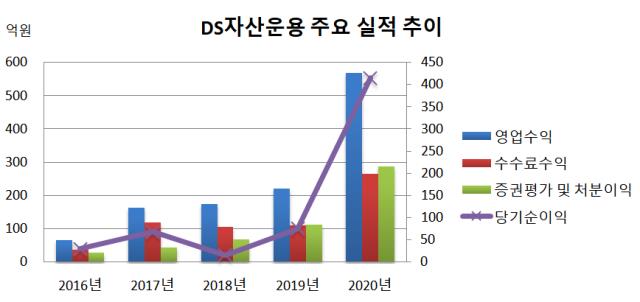

DS운용은 사세가 폭발적으로 커지고 있다. 2016년 말 4000억원 수준이었던 AUM(순자산 기준)이 어느덧 2조원 대를 눈앞에 두고 있다. 지난 7월 기준 총 AUM은 1조9789억원(투자일임 1605억원, 사모펀드 1조7460억원, PEF 521억원, 자문 202억원)으로 집계됐다. 덩치가 훌쩍 커지자 영업수익(지난해 상반기 153억원→올해 상반기 348억원)과 당기순이익(89억원→224억원)도 드라마틱하게 늘고 있다.

여기에 기관 투자자의 우호적 스탠스로 재차 도약에 나설 여력을 키우고 있다. 그간 고액 자산가의 자금을 토대로 성장 가도를 달렸으나 이제 거대한 자금줄인 기관 고객까지 포섭할 역량을 갖췄다. 아직까지는 하우스 수익자 구성에서 개인 비중이 절대적이지만 기관의 존재감이 점차 커지고 있는 추세다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]'가족경영' 원일티엔아이, 이해관계자 리스크 공시 '눈길'

- [i-point]한성크린텍 최대주주, 자사주 매입 "성장 자신"

- [i-point]상장 추진 덕산넵코어스, 사상 최대 매출 달성

- [달바글로벌 road to IPO]반성연 대표 "5년내 키엘·이솝과 어깨 나란히 할 것"

- [i-point]TKENS, 제습제 캐파 증설 "글로벌 최대 전기차업체향 공급 확대 중"

- [VC 투자기업]리메세, 50억 시리즈A 유치…인도 유통 경쟁력

- 코오롱인베, 700억 기술혁신전문펀드 결성

- [VC 투자기업]매스프레소, 200억 매출 돌파…글로벌 확장 가속

- [VC 투자기업]위펀, 성장보다 내실 다지기 집중…IPO 몸 만들기 '착착'

- 인바이츠, 괌병원 인수 막바지…헬스케어 '생태계' 구축