'유증의 힘' 씨유메디칼, CB 상환 후폭풍 피했다 주가 하락 탓 88억 조기 상환, 155억 유입 자금 활용 물량 소화

박창현 기자공개 2021-11-18 07:44:15

이 기사는 2021년 11월 16일 15시15분 thebell에 표출된 기사입니다

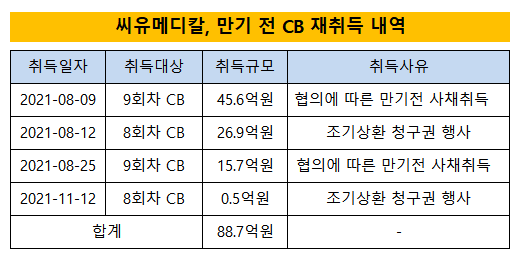

응급 의료기기 전문기업 '씨유메디칼'이 주가 하락 여파로 전환사채(CB) 조기 상환 물량이 쏟아졌지만 유상증자로 미리 자금을 마련해 둔 덕분에 재무 충격을 최소화시켰다. 씨유메디칼은 남은 유증 대금을 신제품 개발 등 운영자금으로 활용해 기업가치 제고에 나선다는 전략이다.씨유메디칼은 최근 3개월간 88억원 어치의 CB를 만기 전에 재취득했다. 구체적으로 8회차와 9회차 CB를 각각 27억원, 61억원씩 사들였다. 주가 하락으로 CB 전환 매력도가 떨어짐에 따라 사채권자들이 대거 조기 상환을 요청하면서 이뤄진 거래였다.

씨유메디칼은 2019년 11월에 운용자금 조달 목적으로 80억원 규모로 8회차 CB를 발행했다. 한국채권투자자문이 해당 물량을 모두 가져갔다. 이어 지난해 3월에도 제이씨에셋 등 기관 투자가들을 대상으로 9회차 CB 60억원 어치를 찍었다.

이 자금을 밑천 삼아 야심치게 병원 경영 지원 서비스(MSO) 사업에 뛰어들었지만 가시적인 성과를 내지 못했다. 신사업이 실패로 끝나면서 주가 흐름에도 약영향을 미쳤고, 결과적으로 CB 전환 매력도까지 떨어뜨렸다.

씨유메디칼 8·9회차 CB 최초 전환가액은 각각 2709원, 2124원이었다. 신사업 실패로 최근 수년간 주가가 하락세를 면치 못하면서 전환가액 역시 최저 한도 수준까지 하향 조정됐다. 조정된 전환가액이 각각 1664원, 1487원이었다. 그럼에도 최근 주가가 1100원 안팎에 머무르면서 보통주 전환을 통한 차익 실현 기회가 완전히 사라졌다.

이에 올해 조기 상환 청구권(풋옵션) 행사 기간이 도래하면 사채권자들의 대규모 상환 요구가 이어질 것이란 관측이 제기됐다. 실제 청구권 행사 시기까지 주가가 반등하지 못하자 결국 예측이 현실이 됐다.

그나마 씨유메디칼이 올해 8월 일반공모 유상증자를 통해 곳간을 가득 채우면서 재무적 충격을 최소화 시켰다는 평가다. 유증으로 조달한 자금만 155억원에 달했다. 유증 진행 과정에서 채무 상환을 자금 사용 최우선 순위로 올려두기도 했다 배정 금액도 109억원으로 가장 컸다. CB 조기 상환 압박을 고려한 조치였다.

이후 실제로 조기 상환 청구권이 행사되고 만기전 사채 취득 협의도 진행되면서 배정 자금 중 88억원을 CB 재취득에 쓴 형국이다. 주가 흐름에 따라 추가 상환 가능성 또한 열려있다.

씨유메디칼은 남은 유증 자금을 신제품 개발과 신규시장 개척 등 운영자금으로 활용해 기업가치 제고에 힘쓴다는 방침이다. 고급형 제세동기와 병원용 제세동기, 해상응급구조 키트 개발 등이 대표적이다. 또 해외 AED(심장 자동제세동기) 수요가 늘어날 것으로 판단, 글로벌 시장 개척에도 힘을 실을 계획이다.

씨유메디칼 관계자는 "유증 사용 목적에 따라 자금 지출이 이뤄지고 있다"며 "영국 EPL AED 공급 계약도 순차적으로 진행되고 있어 연내 실적에 다 반영될 것으로 기대하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목