[LCC 모회사 유동성 점검]'유동비율 10%대' 한진칼의 믿는 구석②유동성 악화에도 지난 한 달간 진에어·한진관광에 총 666억원 출자

양도웅 기자공개 2021-12-16 10:50:53

[편집자주]

운항 재개로 '자본 잠식' 탈출을 꿈꾸는 저비용항공사(LCC)들의 답답한 속이 좀처럼 풀리질 않고 있다. 오미크론의 등장으로 전 세계가 문을 여는 데 다시 주저하고 있기 때문이다. 결국 모회사에 '또' 손을 벌려야 할 판이다. 하지만 지난 2년간 자본을 댄 모회사라고 여유가 있을 리 만무하다. 자회사 지원 필요성은 여전히 높은데 곳간 걱정은 어느 때보다 커진 지금, LCC 모회사들의 유동성을 점검하는 이유다.

이 기사는 2021년 12월 14일 15:52 thebell 에 표출된 기사입니다.

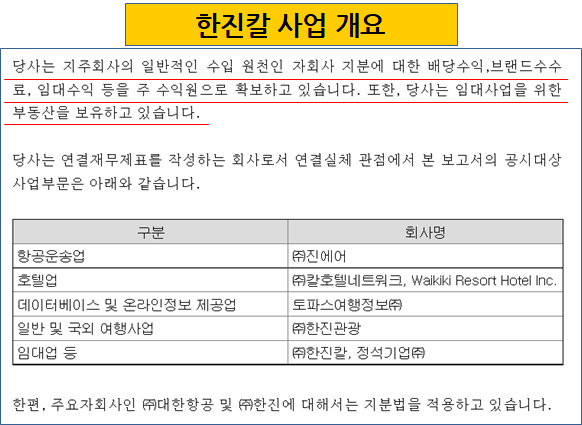

한진칼은 한진그룹의 지주사이다. 진에어를 비롯해 대한항공과 ㈜한진 등을 계열사로 거느리고 있다. 주 수익도 계열사들의 배당금과 브랜드 사용료 등이다. 자체 사업인 부동산 임대업에서 수익을 내지만, 전체적인 수익 구조를 보면 사실상 순수지주사(별도 사업이 없는 지주사)에 가깝다.지주사의 주요 역할 중 하나는 계열사 지원이다. 대개 순수지주사는 실적이 우수한 계열사로부터 받은 배당을 실적이 안 좋은 계열사의 지원금으로 활용한다. 유동비율이 10%대로, 역대급으로 유동성이 악화한 상태에서 한진칼이 '또' 진에어를 포함한 계열사 유상증자에 참여했다. 낮은 부채비율과 물류 호황에 대한 기대감이 자리 잡고 있는 것으로 분석된다.

◇ 잇단 계열사 유증 참여···유동비율 '한 자릿수대' 하락 전망

유동비율은 기업의 유동성을 평가할 때 가장 많이 사용되는 지표이다. 1년 내 현금화할 수 있는 자산(분자)과 1년 내 갚아야 하는 부채(분모)를 비교해 산출한다. 기업의 신용등급을 평가하는 신용평가사들은 유동비율이 200% 이상인 기업의 유동성은 건전한 것으로, 100% 이하에 대해선 위기 시 문제가 발생할 수 있다고 평가하는 것으로 알려진다.

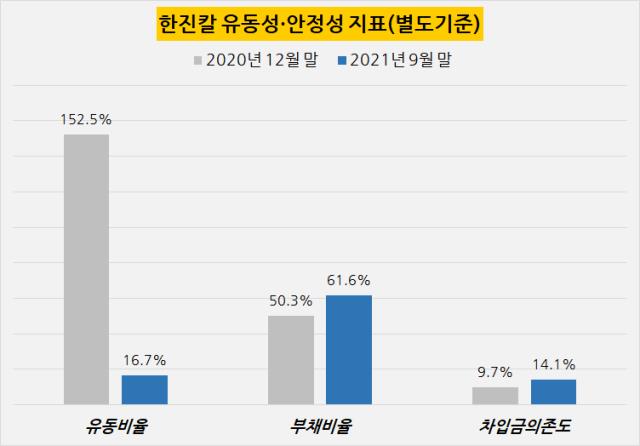

올해 3분기 말 별도기준으로 한진칼의 유동비율은 16.7%이다. 9개월 전인 지난해 4분기 말의 152.5%와 비교해 9분의 1 수준으로 감소했다. 유동비율이 10%대로 떨어진 건 회사 역사에서 처음이다. 유동비율이 급감한 건 유동자산 가운데 타인에게 빌려준 돈(대여금)과 아직 받지 않은 돈(미수수익)이 크게 줄었기 때문이다.

유동비율은 최근 더 떨어졌을 것으로 분석된다. 지난달 진에어는 1238억원 규모의 주주배정 유상증자를 완료했다. 최대주주인 한진칼은 329만6039주의 진에어 신주를 인수했다. 주당 발행가액이 1만7200원인 점을 고려하면 한진칼은 이번 유증 참여에 566억원의 자금을 사용했다. 지난해 11월 출자를 합해 1년간 총 1081억원을 진에어에 지원한 셈이다.

이뿐만이 아니다. 같은 달 한진칼은 여행 사업 계열사인 한진관광에 100억원을 출자했다. 올해 11월에만 자회사 출자에 총 666억원을 쓴 셈이다. 이를 내부에서 조달했다고 가정할 경우 한진칼의 유동자산은 1440억원(올해 3분기 말)에서 840억원으로 줄어들게 된다. 그렇지 않아도 낮은 유동비율은 8.9%로 떨어진다. 한 자릿수 대 유동비율은 이례적인 수치이다.

유동비율 8.9%는 1년 내 갚아야 하는 부채의 10분의 1도 감당하지 못하는 상태라는 의미이다. 다만 한진칼이 현재 KDB산업은행과 계열사인 대한항공과 아시아나항공의 통합을 추진하는 점을 고려하면 지급불능 상태에 빠질 가능성이 있다고 보긴 어렵다. 업계 관계자는 "향후 운영자금과 계열사에 대한 추가 지원 자금의 일부는 부채로 조달할 수밖에 없을 것"이라고 예측했다.

◇ 물류 호황 맞은 '든든한 뒷배' 대한항공·㈜한진···낮은 부채비율에 조달 여력도 '준수'

내년 상반기 내 여객 운송 정상화가 이뤄진다면 지난달 진에어에 대한 출자는 코로나19 팬데믹 기간의 마지막 출자일 가능성이 크다. 하지만 지난달 변이 바이러스(오미크론)의 본격적인 확산으로 우리나라를 포함해 주요 국가가 이동 제한을 검토하면서, 여객 운송 정상화 시기는 또 미뤄질 것이라는 전망에 힘이 실리고 있다.

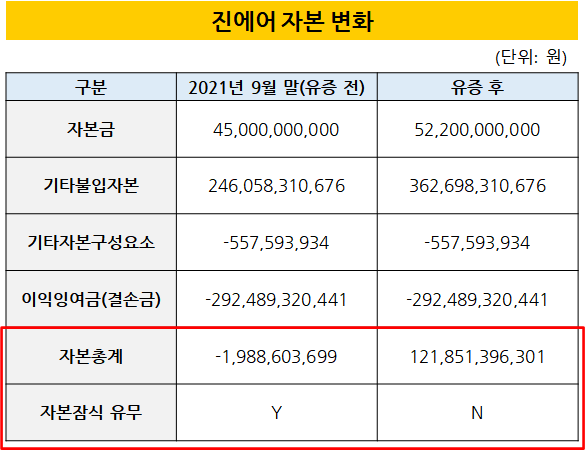

결국 한진칼이 한 번 더 출자할 여력이 있는지가 진에어 경영 정상화 과정의 중요한 포인트가 된 상황이다. 진에어는 최근 유증으로 자본잠식에 막 벗어났지만 결손금이 3000억원에 달할 정도로 경영 악화가 지속돼 왔다. 앞서 언급했듯이 한진칼의 유동비율은 10%대 이하로 추정되며, 올해 3분기 누계 총영업활동현금흐름(OCF)도 마이너스(-) 상태이다. 영업활동으로 오히려 현금이 유출됐다.

사실상 지난달 진에어에 대한 566억원의 출자는 현재 재무상태에서 '영끌(영혼까지 끌어모은)'해 모은 자금인 셈이다. 이런 가운데 진에어를 포함한 자회사에 대한 추가 출자가 필요할 경우 한진칼이 택할 수 있는 건 부채 조달밖엔 없는 것으로 풀이된다. 다행스러운 건 부채 비율은 그리 높지 않다는 점이다.

올해 3분기 말 한진칼의 부채비율은 61.6%이다. 지난해 4분기 말 50.3%에서 11.3%포인트(p) 상승했지만 신평사들이 우려스럽다고 판단하는 200%보다는 낮은 수준이다. 차입금의존도도 14.1%로 안정적인 편이다. 이는 현재의 유동자산이 유동부채를 감당할 수 있는 규모는 아니지만, 부채를 부채로 막을 수 있는 여력은 있다는 의미이다.

더불어 핵심 계열사인 대한항공과 ㈜한진이 물류 호황으로 실적 기지개를 켜고 있는 점은, 한진칼이 현재의 유동성에 큰 불안감을 느끼지 않도록 하는 요인이다. 올해 3분기 누계로 대한항공은 순손익이 흑자 전환했고, ㈜한진은 전년동기 대비 2배 이상 증가한 순이익을 기록했다. 양사 모두 OCF도 개선됐다.

신평사들도 계열사들의 실적 향상이 앞으로 지속될 것을 고려해 지난 9월 대한항공과 한진칼의 등급전망을 '부정적'에서 '안정적'으로 변경했다. 당시 한국기업평가 측은 "화물사업을 통한 이익 창출 기조가 예상보다 견조하게 유지되면서 코로나19로 인한 사업 기반의 불확실성을 상당 부분 완화했다"라고 설명했다. 등급전망 상향 조정은 조달 금리를 떨어뜨리는 긍정적 요인이다.

앞선 관계자는 "모회사의 자회사 지원 여력을 살필 때는 지금 당장 지원할 수 있는 여력인 유동성뿐 아니라 조달 여력도 고려해야 한다"며 "부채비율이 낮고 우량 계열사들을 보유한 한진칼은 조달 여력 부문에 자신이 있어 진에어에 추가 출자를 결정한 것으로 보인다"고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 한컴이노스트림, '도장 인식 시스템' 특허 취득

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증